Baukredit

So kommst du an einen Kredit zur Baufinanzierung

Das Wichtigste in Kürze

Eine Baufinanzierung ist eine hervorragende Möglichkeit, dir deinen Traum vom Eigenheim zu erfüllen. Sie erlaubt dir, das Haus ganz nach deinen Vorstellungen zu gestalten. Allerdings brauchst du dafür in der Regel einen Baukredit von der Bank – und hierbei gibt es so manches zu beachten. Oft musst du einen Eigenanteil beisteuern, es ist wichtig, die Zinssätze zu verstehen, um richtig kalkulieren zu können, und vieles mehr.

- Ein Baudarlehen ist ein zweckgebundenes Darlehen für Investitionen in Wohneigentum wie einen Hausbau.

- Du musst bestimmte Voraussetzungen erfüllen, um eine Finanzierung zu erhalten.

- Viele Baukredite bieten attraktive Konditionen gegen einen Grundbucheintrag.

Wofür du einen Baukredit aufnimmst

Ein Baukredit ist ein zweckgebundener Kredit, den du von einer Bank für dein Bauvorhaben erhältst. Eine Baufinanzierung kann dem Bau eines neuen Gebäudes dienen, aber auch dem Kauf eines Grundstücks für ein Bauvorhaben, der Sanierung einer bestehenden Immobilie oder weiteren Investitionen in Wohneigentum. Handelt es sich bei deinem Vorhaben um den klassischen Hausbau, musst du nicht nur die Kosten für das Grundstück, sondern auch für das Haus, die Außenanlagen sowie die Baunebenkosten finanzieren. Da du das vermutlich nicht alles aus eigener Tasche bezahlen kannst, nimmst du einen Kredit bei einer Bank auf.

Welche Kreditarten gibt es

Dennoch ist Baukredit nicht gleich Baukredit. Es wird zwischen verschiedenen Arten von Darlehen unterschieden. Klassischerweise wählst du für den Hausbau ein Annuitätendarlehen. Du erhältst eine Kreditsumme, die du anschließend in gleichbleibenden Raten bis zum Ende der Laufzeit zurückzahlst. Hast du dann noch eine Restschuld, so brauchst du eine Anschlussfinanzierung. Sondertilgungen sind in vielen Fällen möglich. Es sind jedoch auch andere Formen der Baufinanzierung üblich, zum Beispiel das Forward-Darlehen, das endfällige Darlehen, das variable Darlehen, das Festdarlehen und der Kredit durch die KfW-Bank.

Das Baudarlehen wird meist als Hypothekendarlehen gestaltet. Dabei sichert sich die Bank im Gegenzug für die Finanzierung sogenannte Grundpfandrechte auf deine Immobilie. Du lässt eine Grundschuld in das Grundbuch deiner Immobilie eintragen, die nach Rückzahlung deiner Schulden wieder gelöscht wird. Bietest du ausreichend andere Sicherheiten, verzichtet die Bank eventuell auf die Hypothek. Du siehst: An Kreditarten für deinen Hausbau mangelt es nicht und sie alle unterscheiden sich in wichtigen Punkten. Dazu gehören:

- Zinssatz

- effektiver Jahreszins

- Zinsbindung

- Tilgung

- Kreditsumme

- Laufzeit

- Sondertilgungen

- Grundpfandrechte

Du solltest dich daher frühzeitig bezüglich deines Bauvorhabens von einer Bank beraten lassen und Alternativen wie eine KfW-Förderung prüfen. Im Zuge der Corona-Krise ist bei vielen Instituten sogar eine Onlineberatung möglich geworden. So kannst du dir einen Eindruck davon verschaffen, ob ein Baukredit notwendig ist und ob und ggf. zu welchen Konditionen du einen erhältst.

Zusammenfassung

- Ein Baudarlehen ist ein zweckgebundenes Darlehen für Investitionen in Wohneigentum wie einen Hausbau oder eine Sanierung.

- Unterschieden wird hierbei zwischen verschiedenen Kreditarten mit jeweils individuellen Konditionen.

Persönliche Voraussetzungen für einen Baukredit

Du kannst nicht prinzipiell davon ausgehen, dass du eine passende Baufinanzierung erhältst. Vielmehr entscheiden viele Faktoren darüber, ob und ggf. in welcher Höhe dir die Bank ein Darlehen bewilligt. Relevant sind dabei vor allem dein Eigenkapitalanteil sowie deine finanziellen Voraussetzungen. Die Bank prüft zum Beispiel folgende Kriterien:

- Eigenkapital

- Sicherheiten

- Einkommen

- Bonität

- monatliche Belastung

Aber auch weitere Faktoren wie das Bundesland, in dem gebaut werden soll, und zusätzliche Kosten spielen eine Rolle. Zwar sind auch Vollfinanzierungen möglich, sie erfordern aber noch mehr Sicherheiten. Schließlich wünscht sich die Bank ein geringes Risiko – trotz der Grundpfandrechte. Durch diese zusätzlichen Sicherheiten hast du aber gute Chancen auf eine Finanzierung zu attraktiven Konditionen.

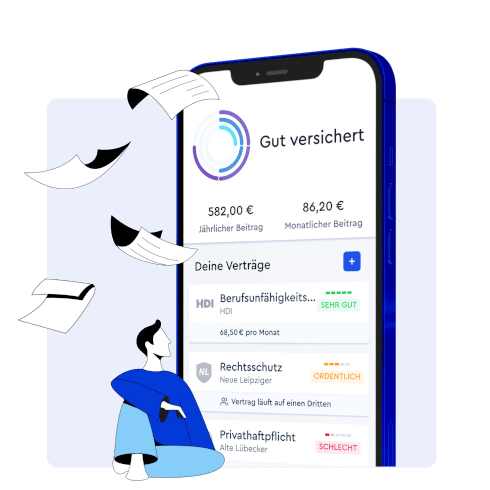

Alles in einer App

Versicherungen abschließen, verwalten, anpassen und kündigen: Alles innerhalb weniger Sekunden per App.

Hol dir CLARK

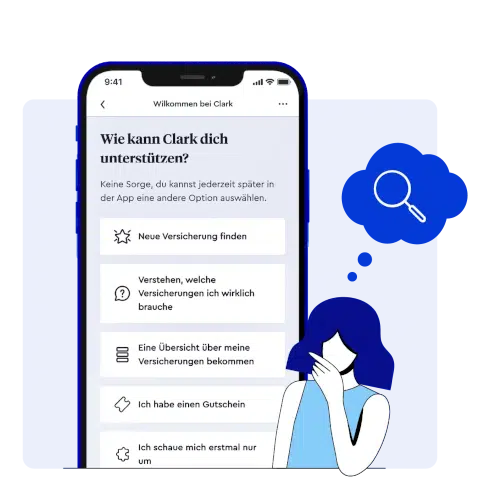

Dein optimaler Tarif

Unser Algorithmus vergleicht tausende Tarife von über 180 Anbietern, um den einen zu finden, der ideal zu dir passt.

Hol dir CLARK

Hilfe per App

Du brauchst uns? Wir sind da! Per Chat – und auch persönlich. Unser Team nimmt sich gerne Zeit für deine Anliegen und Fragen.

Hol dir CLARKWo du eine Finanzierung für dein Bauprojekt erhältst

Die Bank ist nicht der einzige Ansprechpartner, wenn es um eine Baufinanzierung geht. Stattdessen kannst du, wenn du keinen Bankkredit erhältst, diesen aufstocken möchtest oder bessere Konditionen wünschst, auch bei folgenden Anlaufstellen nachfragen:

- KfW sowie weitere Förderprogramme

- Bausparkassen

- Versicherungen

Am einfachsten ist es, einen Onlinevergleich oder die Stiftung Warentest zurate zu ziehen, um verschiedene Kreditangebote sowie Kreditgeber gegenüberzustellen. Daraufhin kannst du entscheiden, wo du einen Beratungstermin vereinbaren möchtest. Es empfiehlt sich, mehrere Angebote einzuholen und diese miteinander zu vergleichen. Ob es sich schlussendlich um deine Hausbank, einen anderen Bankenkredit, eine Bausparkasse oder eine weitere Option handelt, ist für deinen Hausbau zweitrangig. Wichtig ist vor allem, dass die Finanzierung solide aufgestellt wird.

Zusammenfassung

- Du musst bestimmte Voraussetzungen erfüllen, um eine Finanzierung zu erhalten.

- Du solltest verschiedene Angebote von Banken, Bausparkassen, Versicherungen und der KfW-Bank einholen und vergleichen.

Wie viel Baukredit kannst du dir leisten?

Um deine Immobilienfinanzierung solide aufzustellen, musst du zu Beginn einige komplexe Berechnungen anstellen. Die Frage lautet, ob du dir überhaupt ein Darlehen leisten kannst, und wenn ja, in welcher Höhe. Deine finanziellen Verhältnisse bieten dabei einen guten Ausgangspunkt. Du musst dir folgende Fragen beantworten:

- Hast du Eigenkapital, und wenn ja, wie viel?

- Verfügst du über ein sicheres sowie ausreichend hohes Einkommen?

- Wie hoch wären die monatlichen Raten, die du für die Tilgung aufbringen könntest?

- Hast du weitere Sicherheiten neben der Grundschuld, beispielsweise einen Immobilienbesitz oder Wertpapiere?

Dein Einkommen ist eine wichtige Größe für deine Berechnungen. Als Faustregel gilt, dass du nicht mehr als ein Drittel des Haushaltsnettoeinkommens für die monatliche Rate aufbringen solltest. Neben dem verfügbaren Betrag spielt die Laufzeit eine wichtige Rolle. Wie lange kannst du maximal abbezahlen und welche Kreditsumme wäre mit deinen monatlichen Raten demnach möglich? Je kürzer die Laufzeit, desto geringer sind die Zinsen, die du insgesamt bezahlen musst. Außerdem ist deine Chance dann höher, keine oder nur eine geringe Restschuld zum Ende der Zinsbindung zu haben.

Du siehst: Du musst viele Faktoren in deiner Kalkulation berücksichtigen. Spezielle Onlinerechner helfen dir dabei, einen besseren Überblick zu bekommen. Im Zuge der persönlichen Beratung bei den Banken und anderen Instituten wird auch noch einmal eine detaillierte Rechnung vorgenommen. Dann weißt du genau, mit welchem Zins du rechnen musst und wie die weiteren Konditionen aussehen, zum Beispiel hinsichtlich Hypothek, Sondertilgungen, Umschuldung usw.

Die Frage nach dem Eigenkapital

Einen Sonderfall stellt die Vollfinanzierung dar. Hierbei nimmt die Bank die Immobilie selbst als Sicherheit und offeriert dir eine Baufinanzierung über den kompletten Kaufpreis, manchmal sogar inklusive aller Kauf- und Baunebenkosten. Allerdings ist das – wenn überhaupt – nur bei Immobilien möglich, für die eine hohe Wertsteigerung erwartet wird. In der Regel brauchst du also ein gewisses Eigenkapital, da die Kredithöhe in vielen Fällen nur bei bis zu 80 Prozent des Kaufpreises liegt. Rund 20 bis 30 Prozent an Eigenkapital solltest du beisteuern. Zudem müssen die Kaufnebenkosten sowie eventuelle weitere Nebenkosten aus eigener Tasche bezahlt werden. Wenn du wissen möchtest, ob und ggf. in welcher Höhe du Eigenkapital benötigst, kann dir ebenfalls das persönliche Gespräch weiterhelfen.

Den Kredit richtig absichern

Dass der Kreditnehmer über ein gewisses Eigenkapital verfügt, ist dem Kreditgeber meist wichtig, da es als Sicherheit angerechnet wird. Zusätzlich oder stattdessen kannst du weitere Sicherheiten vorweisen. Wie bereits erwähnt, spielt beim Baudarlehen diesbezüglich die Grundschuld eine wichtige Rolle. Gewährst du dem Kreditgeber beim Kauf einer Immobilie gewisse Grundpfandrechte, hast du bessere Chancen auf einen Kredit und erhältst günstigere Konditionen. Ebenfalls bei der Absicherung deines Darlehens hilfreich sind u. a.:

- Immobilienbesitz

- Wertpapiere

- Vermögen

- Beamtenstatus

Doch es geht nicht nur darum, der Bank die Sicherheit zu bieten, dass du deine Raten bis zum Ende der Laufzeit bezahlen kannst. Auch für dich und deine Familie bedeuten die hohen Schulden ein gewisses Risiko. Angenommen, einer der Verdiener stirbt, hat einen Unfall, wird krank oder arbeitslos – bei solchen und ähnlichen Schicksalsschlägen kann sich die finanzielle Situation schlagartig ändern und es droht die Schuldenfalle. Durch die Grundschuld kann der Kreditgeber schlimmstenfalls die Immobilie versteigern. Ein weiteres Risiko stellt stets die Anschlussfinanzierung dar, weil hierfür eventuell der Zins deutlich höher ausfällt. Um dies zu verhindern, solltest du den Kredit – und damit deine Familie – auch durch spezielle Versicherungen schützen:

- Restschuldversicherung

- Risikolebensversicherung

- Berufsunfähigkeitsversicherung

- Unfallversicherung

- Arbeitslosenversicherung

- Krankentagegeldversicherung

Welche Versicherungen du bereits hast und bei welchen sich der Abschluss lohnt, musst du im Einzelfall entscheiden.

Der Zins bei einer Immobilienfinanzierung

Solche Absicherungen ermöglichen dir zugleich einen besseren Zinssatz. Hierbei kommen verschiedene Begriffe ins Spiel, beispielsweise der gebundene Sollzins und der effektive Jahreszins. Folgendes zum Thema Zins sollten dir geläufig sein:

- Der allgemeine Zinssatz gibt an, wie hoch der Zins ist, den du als Kreditnehmer im Rahmen eines Darlehens für eine Immobilie zahlen musst.

- Die Zinsbindung gibt an, wie lange dieser Zins bei dem jeweiligen Kredit festgeschrieben ist – sich also nicht an eventuelle Änderungen des Zinssatzes auf dem Markt anpasst.

- Der Sollzins, auch Nominalzins genannt, gibt die reinen Zinsen an, welche du für das Darlehen bezahlst.

- Der Effektivzins beinhaltet alle weiteren Gebühren wie Bearbeitungsgebühren und ist daher für deine Berechnungen wichtiger.

Sinnvoll ist eine möglichst lange Zinsbindung, um steigende Zinsen oder eine teure Anschlussfinanzierung zu verhindern. Es ist wichtig für Kreditnehmer, diese Kennzahlen beim Kauf einer Immobilie für den jeweiligen Kredit richtig zu berechnen und den Zinssatz bei unterschiedlichen Angeboten zu vergleichen, um eine günstige Wahl zu treffen.

So schnell geht die Auszahlung deiner Immobilienfinanzierung

Bei einer Baufinanzierung gibt es zwei Optionen, wann und wie das Darlehen ausgezahlt wird: Entweder erhältst du das Geld in Teilbeträgen für die Fertigstellung einzelner Bauleistungen oder dir wird der ganze beziehungsweise ein Teilbetrag auf dein Girokonto überwiesen – was sinnvoller sein kann, um Bereitstellungszinsen zu vermeiden. Diese Frage gilt es daher ebenfalls, im persönlichen Beratungsgespräch zu klären.

Zusammenfassung

- Ob und ggf. in welcher Höhe du dir eine Immobilienfinanzierung leisten kannst, hängt von persönlichen sowie finanziellen Faktoren ab.

- Oft musst du ein Eigenkapital beisteuern, meistens rund 20 bis 30 Prozent des Kaufpreises.

- Eine Vollfinanzierung ist in Ausnahmefällen möglich, erfordert jedoch mehr Sicherheiten.

- Es ist wichtig, den Kredit und deine Familie richtig abzusichern.

- Für deine Kalkulation ist es essenziell, den Zinssatz zu verstehen und die Zinsen richtig zu berechnen, um die Baufinanzierung auf solide Beine zu stellen.

- Es muss festgelegt werden, wann und in welcher Form dein Darlehen ausbezahlt werden soll, sobald du eine passende Immobilie gefunden hast.

Eine Baufinanzierung beantragen

Eine eigene Immobilie zu erwerben, ist ein großer Schritt und meist eine Entscheidung fürs Leben. Umso wichtiger ist es im Vorfeld, sich gründlich Gedanken über die Finanzierung zu machen. Was kannst du dir heute leisten und was geschieht, wenn sich morgen deine Lebensumstände ändern? Welche Fördermöglichkeiten ergeben sich für dich und welche machen Sinn?

Du wirst im Internet eine ganze Reihe an Vergleichsrechnern finden, die dir möglicherweise einen Anhaltspunkt geben können. Doch am Ende ist eine Baufinanzierung eine höchst individuelle Angelegenheit, die passgenau auf dich und deine Lebenssituation zugeschnitten sein muss.

Die Experten von CLARK beraten dich zu deiner Vermögenssituation und helfen dir dabei, dir den Traum von den eigenen vier Wänden zu erfüllen.

Nächste Schritte

- Kontaktiere unsere CLARK-Experten. Das geht ganz einfach per Telefon, per Chat in der CLARK App oder indem du uns unten deine Adresse hinterlässt.

- Die CLARK-Experten beraten dich völlig unverbindlich. Auf Wunsch erhältst du ein individuell auf deine Lebenssituation und deine Wunschimmobilie angepasstes Angebot.

- Du wählst deine Wunschbank. Gemeinsam mit den CLARK-Experten stellst du den Antrag und unterschreibst komplett digital. So einfach geht Finanzierung heute.

Erhalte jetzt dein Angebot!

Du bist neugierig auf deinen Tarif? Wir beraten dich gerne und vollkommen unverbindlich!