Endfälliges Darlehen

Ohne Tilgung ein Darlehen begleichen

Das Wichtigste in Kürze

Fast alle Darlehen haben eine Gemeinsamkeit: Nachdem die Summe ausbezahlt wurde (im Fall der oft gestückelt ausbezahlten Baufinanzierung meist schon nach der ersten Rate), musst du als Kreditnehmer jeden Monat bezahlen, bis die Bank alles vollständig zurückerhalten hat. Damit endet deine Schuld. Beim endfälligen Darlehen sieht es jedoch etwas anders aus. Bei diesem Kredit gibt es keine allmonatliche Tilgung im klassischen Sinn. Er wird erst dann getilgt, wenn die Laufzeit beendet ist. Das hat einige Vor-, aber auch einige Nachteile gegenüber der klassischen Herangehensweise.

- Die monatliche Belastung bei einem endfälligen Darlehen ist erheblich niedriger als bei einem Tilgungsdarlehen, da nur die Zinsen bezahlt werden müssen.

- Endfällige Darlehen haben einen sehr eingeschränkten Einsatzbereich, der sich praktisch ausschließlich auf Baufinanzierungen erstreckt.

- Insgesamt sind endfällige Darlehen, vor allem in der gegenwärtigen Zinssituation, nur in seltenen Ausnahmefällen eine tragfähige Option.

Das Darlehen im Überblick

Jede Finanzierung, gleich welcher Art, beinhaltet zwei Komponenten: Die reine Tilgungssumme und die Zinsen. Die Tilgungssumme ist exakt der Betrag, der dir als Darlehen ausbezahlt wurde. Hast du 25.000 Euro geliehen, so musst du 25.000 Euro tilgen. Die Zinsen laufen zusätzlich als Leihgebühr auf. Stark vereinfacht dargestellt: Bekommst du 25.000 Euro für ein Jahr zu 1,5 Prozent Zinsen geliehen, dann musst du 25.000 Euro plus 375 Euro zurückzahlen.

Bei allen klassischen Darlehen, egal ob für Haushaltsgeräte oder Baufinanzierungen, handelt es sich um sogenannte Tilgungsdarlehen. Das heißt, du zahlst Monat für Monat anteilig sowohl Tilgung wie auch Zinsen. Bei einem Ratenkredit sinkt dabei von Jahr zu Jahr der Anteil der Zinsen an der Rückzahlung, während der Tilgungssatz gleich bleibt. Bei einem Annuitätendarlehen hingegen sinkt der Zinsanteil, während der Tilgungssatz steigt.

Übrigens: Der Begriff Tilgungsdarlehen wird vielfach falsch für den Ratenkredit verwendet – teils sogar von Fachleuten. Dabei ist Tilgungsdarlehen nur der Dachbegriff, unter dem sich Ratenkredit und Annuitätendarlehen zusammenfinden.

Erspartes und Geliehenes

Um die Vor- und Nachteile endfälliger Darlehen richtig einordnen zu können, ist es wichtig, ein weiteres Arbeitsprinzip von Kreditinstituten zu verstehen. Banken verwahren Geld, können deshalb damit arbeiten und zahlen dafür einen Zinssatz X. Das gilt für alle Finanzprodukte, bei denen es um das Ansparen von Summen geht. Also z. B. Sparkonten, Bausparverträge etc. Banken verleihen außerdem Geld, haben deshalb weniger liquide Mittel und ein Verlustrisiko durch Zahlungsausfälle und verlangen dafür einen Zinssatz Y.

Es gehört zu den Grundsätzen jedes Finanzinstituts, dass Y niemals gleich oder kleiner als X sein darf, denn Kreditinstitute arbeiten natürlich nach marktwirtschaftlichen Prinzipien. Würden Banken für deponiertes Geld mehr zahlen, als sie für verliehenes Geld verlangen, würden sie Verluste machen. Also zahlst du beispielsweise für 25.000 geliehene Euro immer mehr zurück, als du für 25.000 auf deinem Konto deponierte Euros bekommen würdest.

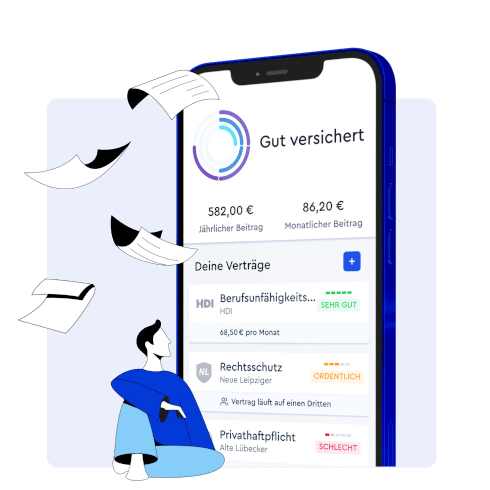

Alles in einer App

Versicherungen abschließen, verwalten, anpassen und kündigen: Alles innerhalb weniger Sekunden per App.

Hol dir CLARK

Dein optimaler Tarif

Unser Algorithmus vergleicht tausende Tarife von über 180 Anbietern, um den einen zu finden, der ideal zu dir passt.

Hol dir CLARK

Hilfe per App

Du brauchst uns? Wir sind da! Per Chat – und auch persönlich. Unser Team nimmt sich gerne Zeit für deine Anliegen und Fragen.

Hol dir CLARKDas endfällige Darlehen: der Unterschied

Diesem klassischen Prinzip gegenüber steht das endfällige Darlehen. Auch hierbei leihst du dir Geld und auch hierbei bekommst du es sofort ausbezahlt. Dann aber zeigt sich der Unterschied: Über die kommenden Monate und Jahre der Laufzeit zahlst du Monat für Monat ausschließlich und in gleichbleibender Höhe die Zinsen zurück. Dadurch fällt deine monatliche Belastung erheblich niedriger aus. Am Ende der Laufzeit sind die Zinsen komplett bezahlt. Übrig bleibt die reine Tilgungssumme. Diese muss nun auf einen Schlag zurückerstattet werden.

Die Tilgungssumme wird am Ende der Vertragslaufzeit fällig, daher kommt auch der Begriff endfällig. Das Prinzip hat auch noch andere Namen, die aber weniger weit verbreitet sind: Fälligkeitsdarlehen, Festdarlehen, Festhypothek, Tilgungsaussetzungsdarlehen und tilgungsfreies Darlehen.

Zusammenfassung

- Bei jedem Kredit zahlt der Kreditnehmer Tilgung und Zinsen.

- Normalerweise wird beides zusammen in Form monatlicher Zahlungen erstattet, am Ende der Laufzeit ist der Kredit vollständig abbezahlt.

- Beim endfälligen Darlehen werden während der gesamten Laufzeit nur die Zinsen allmonatlich abbezahlt. Die reine Tilgungssumme wird erst am Laufzeitende auf einen Schlag fällig.

Endfällige Darlehen in der Praxis

Wofür entsprechende Kredite genutzt werden

Warum solltest du ein Darlehen wählen, das sich so sehr von der üblichen Vorgehensweise unterscheidet? Grundsätzlich solltest du wissen, dass endfällige Darlehen praktisch gänzlich auf die Welt der Immobilien beschränkt sind. Sinnvoll sind solche Darlehen vor allem in drei Fällen.

1. Zur Überbrückung eines finanziellen Engpasses, wenn zum Ende der endfälligen Laufzeit fest mit einem aus Drittmitteln kommenden Liquiditätsnachschub gerechnet werden kann.

Praxisbeispiel: Du baust, unterdessen geht dein Auto kaputt, du brauchst ein neues Fahrzeug. Du weißt aber, dass du in fünf Jahren eine mehr als ausreichende Lebensversicherung ausbezahlt bekommst, die zur Tilgung der endfälligen Summe genutzt werden kann.

2. Wenn über die Laufzeit andere Mittel fließen und es zudem steuerliche Vorteile bringt.

Praxisbeispiel: Du baust ein Haus, bewohnst es aber nicht selbst, sondern vermietest es. In dem Fall könntest du darauf spekulieren, dass die Zinsen auf Finanzierungen steuerlich absetzbar sind.

3. Um eine teure Anschaffung jetzt zu tätigen, obwohl die dafür geplante Anlage erst in der Zukunft zuteilungsreif wird.

Praxisbeispiel: Du besitzt einen Bausparkredit und wolltest eigentlich erst in einigen Jahren bauen. Unerwartet kündigt sich jedoch Nachwuchs an, also ziehst du das Bauprojekt vor.

Wie endfällige Kredite vergeben werden

Wenn Banken Darlehen vergeben, dann ist ihnen immer daran gelegen, sämtliche Risiken für einen Zahlungsausfall schon vor der Vertragsunterzeichnung so weit wie möglich auszuschließen. Aus diesem Grund prüfen die Institute generell, ganz besonders vor hohen Baufinanzierungen, wie es um die Bonität und die regelmäßigen Zahlungseingänge des Antragstellers bestellt ist.

Beim endfälligen Kredit liegt das Problem darin, dass die Bank erst in sehr ferner Zukunft damit rechnen kann, die Tilgung zurückzubekommen. Das stellt ein zusätzliches Risiko dar – bei normalen Tilgungsdarlehen bekommt sie schließlich jeden Monat ein Stückchen zurück, sodass das Risiko im gleichen Takt immer geringer wird.

Auf dieses zusätzliche Risiko bei Endfälligkeit lassen sich Kreditinstitute meist nur mit zusätzlichen Sicherheiten ein. Zum einen sind die Zinsen für diese Spezialdarlehen immer höher als solche für reguläre Tilgungsdarlehen über die gleiche Summe. Zum anderen verlangen die Banken stets Nachweise, dass zum Vertragsende (oder früher) die Tilgungssumme in Gänze vorhanden sein wird. Oft geht das nur, wenn der Kreditnehmer eine Kapital- oder Risikolebensversicherung abgeschlossen hat oder auch einen Bausparvertrag als Nachweis vorweisen kann. Viele Institute koppeln ihre Zusage für diese Finanzierung an den Abschluss solcher Versicherungen oder Sparverträge – und das ist oft nachteilig.

Zusammenfassung

- Endfällige Darlehen sind praktisch allein auf die Welt der Immobilien beschränkt.

- Sie können sinnvoll sein zur Überbrückung eines finanziellen Engpasses, wenn über die Laufzeit andere Mittel fließen oder um eine teure Anschaffung sofort zu tätigen, obwohl die dafür geplante Anlage erst in der Zukunft zuteilungsreif wird.

- Institute prüfen generell, wie es um die Bonität und die regelmäßigen Zahlungseingänge des Antragstellers steht.

- Auf das zusätzliche Risiko bei Endfälligkeit lassen sich Kreditinstitute meist nur mit zusätzlichen Sicherheiten ein.

Vor- und Nachteile endfälliger Kredite

Die Vorteile endfälliger Kredite

Endfällige Darlehen weisen gegenüber Tilgungsdarlehen eine Reihe von Vorteilen auf:

- Die monatliche Belastung ist erheblich niedriger als bei einem Tilgungsdarlehen, da nur die Zinsen bezahlt werden müssen.

- Bei Vermietung bzw. Verpachtung der Immobilie können sich durch die steuerliche Absetzbarkeit höhere Gewinnanteile der Mieteinnahmen ergeben – das ist allerdings einzelfallabhängig.

- Bei kurzer Laufzeit und geringer verbliebener Restschuld kann der endfällige Kredit ein günstigerer Anschlusskredit sein als ein abermaliges Tilgungsdarlehen.

Die Nachteile endfälliger Kredite

Dem stehen aber auch einige Nachteile gegenüber:

- Zwar müssen während der Laufzeit nur Zinsen gezahlt werden, dafür muss mitunter ein Bausparvertrag, eine Lebensversicherung etc. bedient werden, wenn nicht auf andere Weise Gelder für die Tilgung zu erwarten sind. In der Praxis unterscheidet sich die monatliche Belastung für Kreditnehmer deshalb nicht und ist bei Verwendung von Bausparverträgen etc. oftmals sogar höher, weil hier die Sparzinsen niedriger sind.

- Bei eigenbewohnten Immobilien fällt jede Möglichkeit aus, die Zinsen steuerlich geltend zu machen.

Zusammenfassung

- Die monatliche Belastung ist erheblich niedriger als bei einem Tilgungsdarlehen.

- Bei Vermietung bzw. Verpachtung der Immobilie können sich durch die steuerliche Absetzbarkeit höhere Gewinnanteile der Mieteinnahmen.

- Endfällige Darlehen haben einen sehr eingeschränkten Einsatzbereich, der sich praktisch ausschließlich auf Baufinanzierungen erstreckt.

- Die Zinsen sind immer höher als bei klassischen Tilgungskrediten.

- Da die Tilgung in ferner Zukunft liegt, verlangen Banken große Sicherheiten und verbinden Endfälligkeit häufig mit dem Zwang zum Abschluss von Lebensversicherungen oder Bausparverträgen.

- Insgesamt sind endfällige Darlehen, vor allem in der gegenwärtigen Zinssituation, nur in seltenen Ausnahmefällen eine tragfähige Option. Besser bist du in der Regel mit normalen Krediten bedient.

Lohnt sich das endfällige Darlehen?

Zusammengefasst bedeutet das für dich, dass dir als Privatmensch, dem es nur um eine eigenbewohnte Immobilie geht, das endfällige Darlehen kaum echte Vorteile bietet. Vielfach ist es zumindest teurer. Damit ist es auch dann nicht mehr attraktiv, wenn du beispielsweise für die Tilgungssumme eine Erbzahlung erwarten würdest.

Da es aber durchaus Einzelfälle gibt, in denen es anders aussieht, solltest du dich im Zweifel von unseren CLARK-Experten beraten lassen. Sie können dir ggf. helfen, eine Ansparmethode zu finden, durch die das endfällige Darlehen günstiger wäre als ein Tilgungskredit.

Nächste Schritte

- Kontaktiere unsere CLARK-Experten. Das geht ganz einfach per Telefon, per Chat in der CLARK App oder indem du uns unten deine Adresse hinterlässt.

- Die CLARK-Experten beraten dich völlig unverbindlich. Auf Wunsch erhältst du ein individuell auf deine Lebenssituation und deine Wunschimmobilie angepasstes Angebot.

- Du wählst deine Wunschbank. Gemeinsam mit den CLARK-Experten stellst du den Antrag und unterschreibst komplett digital. So einfach geht Finanzierung heute.

Erhalte jetzt dein Angebot!

Du bist neugierig auf deinen Tarif? Wir beraten dich gerne und vollkommen unverbindlich!