Forward Darlehen Aufschlag

Das Forward-Darlehen – Spekulation auf die Zinsen der Zukunft

Das Wichtigste in Kürze

Beim Thema Baufinanzierung gibt es bei den meisten Darlehen, ungeachtet ihrer genauen Beschaffenheit, eine Gemeinsamkeit: Die Zinsbindung ist weit weniger lang festgelegt, als du insgesamt benötigst, um den Kredit vollständig zurückzuzahlen. Das heißt, du wirst nach einigen Jahren über eine Anschlussfinanzierung verhandeln müssen – und somit darüber, zu welchen Zinsen du den Rest der geliehenen Summe abzutragen hast. Wartest du einfach bis kurz vor dem Ende der Zinsbindung, wird sich deine Bank bei dir melden und dir ein klassisches Darlehen für die Anschlussfinanzierung zu den dann üblichen Zinsen anbieten. Wirst du jedoch schon lang vor dem Ablauf proaktiv tätig, kannst du ggf. ein Forward-Darlehen nutzen. Bei diesem speziellen Kredit vereinbarst du eine Anschlussfinanzierung zu Zinsen, die du in der jeweiligen Gegenwart festlegst, aber erst in der Zukunft der Anschlussfinanzierung nutzt. Das kann sich je nach Situation auszahlen oder aber Geld kosten.

- Forward-Darlehen können in der Regel bis zu drei Jahre vor dem Ende der Zinsbindung abgeschlossen werden.

- Der bei Vertragsabschluss aktuelle Zinssatz wird zuzüglich Aufschlag für die zukünftige Anschlussfinanzierung verpflichtend festgelegt.

- Ein Forward-Darlehen rechnet sich, wenn der festgelegte Zinssatz besser ist als das zum Eintritt real vorherrschende Zinsniveau.

Diese Seite im Überblick

Das Forward-Darlehen im Überblick

Was ist ein Forward-Darlehen?

Das Forward-Darlehen ist eine der beiden Optionen der Prolongation, also der Anschlussfinanzierung für einen laufenden Kredit – die andere Option ist eine normale Finanzierung per Darlehen. Beim Forward-Darlehen handelt es sich im Kern um eine Zinsfestlegung für die Zukunft. Du kannst bei einem laufenden Darlehen in der Regel bis zu 36 Monate vor dem Ablauf der Zinsbindung von dir aus an die Bank herantreten und mit ihr die Konditionen für die Zukunft aushandeln.

Dabei vereinbarst du mit der Bank einen Zinssatz für die zukünftige Anschlussfinanzierung. Wenn die Anschlussfinanzierung beginnt, muss die Bank diesen Zinssatz gewähren, egal wie die Zinssituation dann ist. Allerdings bist auch du dazu verpflichtet, diesen Zinssatz anzunehmen, egal wie die Zinssituation dann aussieht. Es gibt keine Möglichkeit der Nachverhandlung. Du agierst vorwärtsgewandt, daher auch der Terminus Forward-Darlehen.

Wozu ein Forward-Darlehen abschließen?

Warum solltest du dir Jahre, bevor die Zinsbindung endet, nicht nur schon Gedanken um eine Anschlussfinanzierung machen, sondern bereits aktiv etwas vereinbaren? Ganz einfach: Du kannst mitunter durch ein Forward-Darlehen sehr viel Geld sparen.

Jeder normale Kredit wird hinsichtlich seiner Zinsen immer ausgehend vom aktuell herrschenden Zinsniveau, letztlich vom Leitzins, kalkuliert. Das heißt, wenn der Leitzins sehr tief liegt, bekommst du auch ein Darlehen bzw. eine auf einem normalen Kredit basierende Anschlussfinanzierung zu sehr günstigen Zinsen. Wenn das Zinsniveau höher liegt, gilt auch das Umgekehrte: die Zinsen für ein Darlehen oder eine Anschlussfinanzierung werden dann ebenfalls höher ausfallen.

Beim Forward-Darlehen ist die Vorgehensweise eine andere. Die Idee ist, als Kreditnehmer durch proaktives Handeln in der Gegenwart einen günstigeren Zinssatz für die Zukunft zu bekommen, als bei einem normalen Kredit in dieser Zukunft zu bekommen möglich wäre.

Ein Beispiel:

- Aufgrund des aktuellen Zinsniveaus wird dir für eine auf 10 Jahre festgelegte Baufinanzierung ein Zinssatz von 1,5 Prozent offeriert. Im Verlauf dieser Jahre steigt das Zinsniveau durch eine Anhebung der Leitzinsen auf beispielsweise 5,0 Prozent. Würdest du dich dann erst um eine Anschlussfinanzierung bemühen, würde sie dich also mindestens 5,0 Prozent Zinsen kosten.

- Für ein Forward-Darlehen würdest du beispielsweise schon nach 7 Jahren an die Bank herantreten. Dann liegt das Zinsniveau vielleicht nur bei 2,5 Prozent. Diese 2,5 Prozent lässt du dir als Zinssatz für die Anschlussfinanzierung garantieren, welche erst in weiteren drei Jahren für dich aktuell wird. Du erhältst also durch dieses frühzeitige Taxieren und Festlegen nominell mit 2,5 Prozent einen deutlich günstigeren Zinssatz gegenüber den für ein normales Darlehen dann anfallenden 5,0 Prozent.

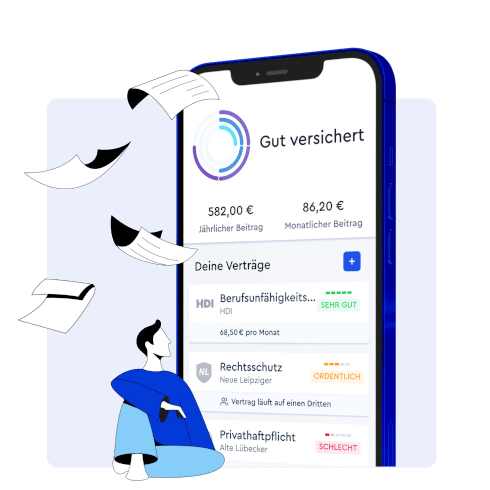

Alles in einer App

Versicherungen abschließen, verwalten, anpassen und kündigen: Alles innerhalb weniger Sekunden per App.

Hol dir CLARK

Dein optimaler Tarif

Unser Algorithmus vergleicht tausende Tarife von über 180 Anbietern, um den einen zu finden, der ideal zu dir passt.

Hol dir CLARK

Hilfe per App

Du brauchst uns? Wir sind da! Per Chat – und auch persönlich. Unser Team nimmt sich gerne Zeit für deine Anliegen und Fragen.

Hol dir CLARKKosten eines Forward-Darlehens

Mit einem Forward-Darlehen kannst du dir so mitunter durch geschicktes und frühzeitiges Handeln viel günstigere Konditionen in der Zukunft sichern, als sie dann aufgrund des Zinsniveaus möglich wären. Allerdings wirst du diesen Vorteil nicht vollständig genießen können. Die Garantie des aktuellen Zinsniveaus beim Forward-Darlehen lassen sich Anbieter mit einem Aufschlag von bis zu 0,05 Prozent pro Monat bis zum Beginn der Anschlussfinanzierung bezahlen. Real wird die Ersparnis also geringer ausfallen. In unserem Beispiel kämen wir auf die 2,5 Prozent Zinssatz zuzüglich eines Zinsaufschlags von 36 x zum Beispiel 0,05 Prozent, also 2,5 + 1,8 = 4,3 Prozent. Das wäre aber immer noch günstiger als die 5,0 Prozent, die ohne Forward-Darlehen anfielen. Andere Formen der Vergütung der Zinsgarantie sind einmalige Gebühren.

Den Zeitraum zwischen Zinsfestlegung und Beginn des Forward-Darlehens nennt man Forward-Periode. In diesem Zeitraum ist zwar alles bereits festgelegt, dennoch fallen für deine Anschlussfinanzierung keinerlei Kosten wie etwa Bereitstellungszinsen an.

Ein Forward-Darlehen-Vergleich muss eine Reihe von Faktoren berücksichtigen, u. a. den Zinssatz selbst, den Zinsaufschlag sowie die Länge der Forward-Periode. Wechselst du den Kreditgeber, da du woanders ein attraktiveres Angebot für ein Forward-Darlehen bekommst als bei deiner bisherigen Bank, so kommen ggf. noch Kosten für die Änderung der Grundschuld hinzu.

Zusammenfassung

- Reguläre Kredite werden immer ausgehend vom zum Zeitpunkt ihres Abschlusses aktuellen Zinsniveau berechnet.

- Beim Forward-Darlehen legen Bank und Kreditnehmer auf Basis des aktuellen Zinsniveaus einen Zinssatz für die Anschlussfinanzierung bis zu 36 Monate vor dem Ende der Zinsbindung fest.

- Dabei gibt es einen Aufschlag auf den Zinssatz von bis zu 0,05 Prozent pro Monat, den der Kreditnehmer früher an die Bank herantritt.

Das Forward-Darlehen: eine Zinswette

Die Chancen und Vorteile des Forward-Darlehens hast du nun schon kennengelernt. Nicht ohne Grund aber taucht im Umfeld des Forward-Darlehens immer wieder der Begriff „Zinswette“ auf, und eine Wette birgt stets auch das Risiko, sie zu verlieren. Steigt der Zinssatz bis zum Zeitpunkt des Auslaufens deiner Zinsbindung, so sicherst du dir mit einem Forward-Darlehen einen niedrigen Zinssatz für die Zukunft und du gewinnst die Wette.

Zwar ist es angesichts des aktuell niedrigen Zinsniveaus eher unwahrscheinlich, dass es noch weiter absinkt, ausgeschlossen ist es aber nie, und auch wenn es nur stagniert, machst du durch den Zinsaufschlag am Ende ein schlechtes Geschäft. Du vereinbarst einen höheren Zinssatz, als du in der Zukunft bekommen würdest, und verlierst die Wette.

Noch etwas ist zu bedenken: Je höher der verbliebene Anteil deines ursprünglichen Kredits ist, desto mehr sparst du, wenn du die Wette gewinnst. Je nachdem, wie stark die Zinsen steigen und wie viel du als Anschlussfinanzierung noch zu zahlen hast, kann es um mehrere Tausend Euro Unterschied gehen. Verlierst du die Wette jedoch, kann auch der Verlust entsprechend hoch sein.

Ein Forward-Darlehen abzuschließen, ist also vor allem in einer Niedrigzinsphase aussichtsreich. Dennoch: Der Kreditgeber wählt den Zinsaufschlag so, dass er damit keinen Verlust zu machen glaubt. Je frühzeitiger das Darlehen festgelegt wird, desto mehr Teuerung verursachen die reinen Forward-Kosten und desto stärker muss das Zinsniveau steigen, damit ein echter Gewinn entsteht.

Zusammenfassung

- Ein Forward-Darlehen funktioniert, wenn der darin festgelegte Zinssatz besser ist als das zum Eintritt real vorherrschende Zinsniveau.

- Je höher der verbleibende Anteil des ursprünglichen Kredits, desto höher auch die Ersparnis – oder der Verlust, sollten das Zinsniveau nicht ausreichend steigen.

- Ein Forward-Darlehen gibt Planungssicherheit, nimmt aber Flexibilität.

Was du noch beachten solltest

Schließlich darfst du eines nicht vergessen: Ein Forward-Darlehen bedeutet auch einen Verlust an Flexibilität. Wie erwähnt, ist ein abgeschlossenes Forward-Darlehen verbindlich und muss angenommen werden. Sollte sich in der Forward-Periode etwas an deiner Situation, sei es familiär, sei es beruflich, zum negativen Ändern, kannst du nicht ohne Weiteres vom Vertrag zurücktreten – eine hohe Nichtabnahmeentschädigung würde fällig. Sollte deine Zukunft aber alles in allem sehr sicher sein und bist du gut für sie aufgestellt, so verschafft ein Forward-Darlehen umgekehrt eine Planungssicherheit.

Wenn du weitere Fragen hast oder dir unsicher bist, kannst du dich an unsere CLARK Experten wenden. Wir helfen dir mit professioneller und unverbindlicher Beratung dabei, die richtige Entscheidung zu treffen.

Nächste Schritte

- Kontaktiere unsere CLARK-Experten. Das geht ganz einfach per Telefon, per Chat in der CLARK App oder indem du uns unten deine Adresse hinterlässt.

- Die CLARK-Experten beraten dich völlig unverbindlich. Auf Wunsch erhältst du ein individuell auf deine Lebenssituation und deine Wunschimmobilie angepasstes Angebot.

- Du wählst deine Wunschbank. Gemeinsam mit den CLARK-Experten stellst du den Antrag und unterschreibst komplett digital. So einfach geht Finanzierung heute.

Erhalte jetzt dein Angebot!

Du bist neugierig auf deinen Tarif? Wir beraten dich gerne und vollkommen unverbindlich!