Nichtabnahmeentschädigung

Was ist eine Nichtabnahmeentschädigung?

Das Wichtigste in Kürze

Eigentumswohnungen und das Eigenheim stehen angesichts niedriger Zinsen in der Baufinanzierung hoch im Kurs. Schade, wenn der Kauf auf den letzten Metern scheitert – und du das Geld doch nicht mehr brauchst. Oder dir ein noch günstigerer Kredit auffällt. Banken haben da weniger Probleme, denn sie erhalten eine entsprechende Entschädigung, wenn du aus dem Vertrag möchtest. Hierüber lassen sich die Kreditinstitute den entgangenen Zinsgewinn ersetzen. Für dich als Kreditnehmer kann diese Situation teuer werden. Doch wie wird die Nichtabnahmeentschädigung bei der Baufinanzierung berechnet? Es kann sich auszahlen, die Angabe der Bank nicht einfach hinzunehmen, sondern von Profis prüfen zu lassen.

- Eine Nichtabnahme-entschädigung wird fällig, wenn du einen Baukredit oder ein Bauspardarlehen gar nicht erst nutzen willst.

- Die beste Chance zur Umgehung der Zahlung ist ein Widerruf. Hierfür muss allerdings ein gültiges Widerrufsrecht vorliegen.

- Solltest du die Nichtabnahme-entschädigung zahlen müssen, solltest du die Berechnung der Bank genau kontrollieren lassen.

Kündigungsrechte bei der Baufinanzierung

Minizinsen für Baufinanzierungen haben in den letzten Jahren die Nachfrage im Bausektor deutlich angekurbelt. Je geringer die Kosten, desto stärker das Interesse vieler Haushalte am Baukredit. Sobald die Bank deinen Kreditantrag durchwinkt, fällt dir ganz sicher ein Stein vom Herzen. Aber: Es kann immer wieder passieren, dass der Deal über den Kauf eines Eigenheims oder einer Eigentumswohnung platzt.

Wie geht es in so einem Fall mit der Baufinanzierung weiter? Brauchst du dein Darlehen nicht mehr, kommst du aus dem Vertrag auf verschiedenen Wegen wieder heraus. Noch bevor der Kreditvertrag vereinbart und unterschrieben wird, müssen dir die einzelnen Möglichkeiten, die du als Kreditnehmer hast, klar sein.

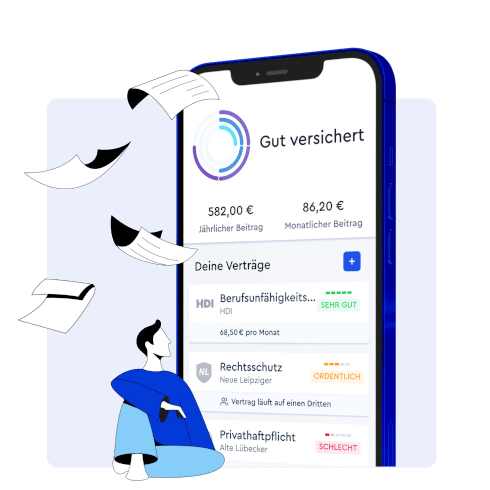

Alles in einer App

Versicherungen abschließen, verwalten, anpassen und kündigen: Alles innerhalb weniger Sekunden per App.

Hol dir CLARK

Dein optimaler Tarif

Unser Algorithmus vergleicht tausende Tarife von über 180 Anbietern, um den einen zu finden, der ideal zu dir passt.

Hol dir CLARK

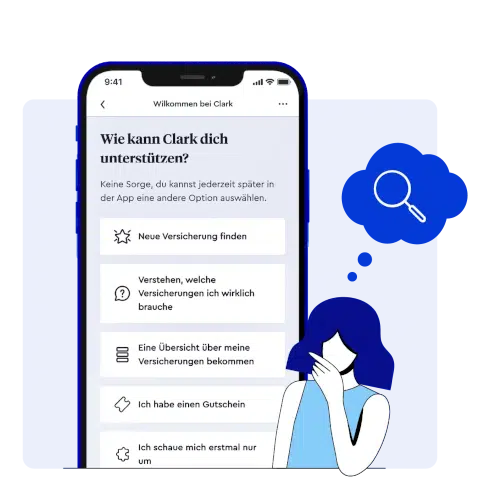

Hilfe per App

Du brauchst uns? Wir sind da! Per Chat – und auch persönlich. Unser Team nimmt sich gerne Zeit für deine Anliegen und Fragen.

Hol dir CLARKWiderruf: Darlehensvertrag aufheben

Bei abgeschlossenen Kreditverträgen gilt für Verbraucher ein Widerrufsrecht von 14 Tagen. Das heißt: Innerhalb dieser Frist kannst du die Entscheidung für einen Kredit überdenken – und diese ohne größere Hürden widerrufen. Ein Beispiel: Im Kreditvergleich hat das Angebot gut ausgesehen. Allerdings fällt dir nach dem Abschluss ein noch besserer Hauskredit mit günstigerem Zinssatz auf. In dieser Situation wäre ein Widerruf eine Option. Ein Urteil des Europäischen Gerichtshofes (EuGH) vom 26. März 2020 ermöglicht es zwischen dem 11. Juni 2010 und dem 20. März 2016 abgeschlossene Kreditverträge ohne Frist zu kündigen, sofern die Widerrufsbelehrung deiner Bank fehlerhaft war. Rechtlich ganz eindeutig ist die Lage jedoch nicht, da der EuGH und der Bundesgerichtshof (BGH) im Bezug auf Kreditverträge stark unterschiedliche Auffassungen vertreten. Solltest du dich also auf das Urteil des EuGH berufen wollen, solltest du dies nicht ohne juristische Unterstützung machen.

Kündigung wegen wichtiger Gründe

Eine Alternative zum Widerruf besteht darin, den Darlehensvertrag aus einem wichtigen Grund zu kündigen. So wäre es möglich, die Immobilie gleich zu Beginn wieder zu verkaufen. In einem solchen Fall wäre eine Kündigung machbar.

Kündigung zum Ende der Zinsbindung: Bereit für die Anschlussfinanzierung

Die Zinsbindung stellt die Laufzeit für dein Darlehen dar. Trotzdem verbleibt im Normalfall nach 10 bis 15 Jahren noch eine Restschuld. In diesem Fall kommt eine Anschlussfinanzierung infrage. Der alte Darlehensvertrag läuft jedoch mit Ende der Zinsbindung aus. Als Anschlussfinanzierung kannst du entweder mit deinem jetzigen Anbieter verlängern (Prolongation) oder zu einem anderen Anbieter wechseln (Umschuldung). Hast du bis dahin weiteres Eigenkapital angespart, kannst du damit den Restbetrag natürlich auch teilweise oder vollständig tilgen.

Kündigung nach 10 Jahren Laufzeit

Die ordentliche Kündigung nach 10 Jahren hat mit einem Widerruf nichts zu tun. Es geht hierbei um den gesetzlichen Anspruch (§ 489 BGB), nach einer Laufzeit von 10 Jahren jederzeit mit einer Frist von 6 Monaten zu kündigen. Das gilt auch, wenn die gesamte Laufzeit länger ausfällt. Natürlich musst du dann das Darlehen zurückzahlen. Dies funktioniert entweder durch die vorzeitige Nutzung einer Anschlussfinanzierung oder durch Eigenkapital.

Zusammenfassung

- Du kannst eine abgeschlossene Baufinanzierung innerhalb von 14 Tagen problemlos widerrufen.

- Auch eine Kündigung aus wichtigem Grund stellt eine Option dar.

- Am Ende der Zinsbindungsfrist kannst du statt einer Prolongation bei deinem bisherigen Kreditgeber auch die Umschuldung wählen.

- Nach 10 Jahren kannst du unabhängig von der Zinsbindungsfrist dein Baudarlehen mit einer Frist von 6 Monaten kündigen.

Nichtabnahmeentschädigung trotzdem umgehen:

Hier bestehen Chancen

Ist der Kreditvertrag unterschrieben und die Frist für den Widerruf abgelaufen und du brauchst den Kredit nicht mehr, warum nicht einfach das Darlehen nicht abrufen? Ähnlich der Vorfälligkeitsentschädigung bei einer vorzeitigen Tilgung entsteht dann auch ein Entschädigungsanspruch für den Kreditgeber. Dieser stellt dir schließlich das Geld zur Verfügung – das für Anlagen am Kapitalmarkt fehlt. Das heißt: Du musst der Bank mit der Nichtabnahmeentschädigung einen Zinsschaden vergüten. Gibt es also keine Möglichkeit mehr, die Nichtabnahmeentschädigung zu umgehen, wenn ein Widerruf ausgeschlossen ist?

Bankenfehler helfen: Neben der Widerrufsbelehrung gibt es noch andere Schwachstellen

Auch Banken machen in ihren Verträgen Fehler. Das kannst du als Verbraucher ausnutzen. Oben ging es bereits um fehlerhafte Widerrufsbelehrungen. Dabei handelt es sich um ein wirksames Instrument, bei dem allerdings häufig professionelle Hilfe durch einen Anwalt benötigt wird. Dieser muss prüfen, ob die Widerrufsbelehrung tatsächlich rechtlich angreifbar ist und ob du so noch vollständig aus dem Vertrag aussteigen kannst.

Es kommt aber auch vor, dass Banken wichtige Angaben in Verträgen und Klauseln vergessen. So kannst du zum Beispiel fehlende Informationen zu Rücktrittsrechten und fehlerhafte Pflichtangaben zum Zins vor Gericht als Hebel einsetzen. Auch Klauseln zum Erlöschen des Auszahlungsanspruchs zum Kündigungszeitpunkt sind in den letzten Jahren immer wieder Gegenstand juristischer Auseinandersetzungen gewesen und boten Chancen auf einen erfolgreichen Widerruf.

Bevor du einen Widerruf wegen solcher Gründe versuchst, solltest du einen Anwalt kontaktieren. Er kann dir sagen, was zulässig ist und ob du die Baufinanzierung doch noch widerrufen kannst.

Zusammenfassung

- Eine fehlerhafte oder fehlende Widerrufsbelehrung kann einen Widerruf auch nach mehr als 14 Tagen möglich machen.

- Auch andere Vertragsfehler durch die Banken bieten die Chance, eine Baufinanzierung zu widerrufen.

- Du solltest dein Widerrufsrecht von einem Anwalt prüfen lassen.

Nichtabnahmeentschädigung: Berechnung kontrollieren

Kannst du als Verbraucher deinen Darlehensvertrag nicht widerrufen oder kündigen, musst du das Geld für die Nichtabnahmeentschädigung aufbringen. Das heißt aber nicht, dass sich die Kosten nicht noch drücken lassen. Ähnlich der Vorfälligkeitsentschädigung gibt es auch bei der Nichtabnahmeentschädigung unterschiedliche Sichtweisen: Du willst eine geringe Summe zahlen, aber die Bank verlangt eine hohe Entschädigung. Hinsichtlich der Berechnung sind sich beide Schadenersatzleistungen in Teilen ähnlich.

Banken können zur Berechnung der Entschädigung die Aktiv-Aktiv- oder die Aktiv-Passiv-Methode anwenden. Bei erstgenanntem Ansatz werden der entgangene Zins und Zinssätze aktueller Darlehen in Relation gesetzt. Im Rahmen der Aktiv-Passiv-Methode wendet die Bank entgangene Renditen für Hypothekenpfandbriefe an. Diese Variante gilt als die Regel und kommt wesentlich häufiger zum Einsatz.

Der Zinsschaden ist grundsätzlich um Sondertilgungen und Kündigungsrechte zu mindern – darauf hast du einen Anspruch. Einfaches Beispiel: Du hast einen Vertrag über 5 Jahre Sollzinsbindung vereinbart. Seitens der Bank kann nicht plötzlich mit 15 Jahren oder 20 Jahren gerechnet werden. Im Fall einer langfristigen Zinsbindung ist die 10-Jahres-Frist in die Berechnung einzubeziehen, nach welcher du als Darlehensnehmer generell Anspruch auf eine Kündigung hast. Außerdem muss deine Bank in der Berechnung auch berücksichtigen, dass die Entschädigung um einen Risikoabschlag und die gesparten Verwaltungskosten zu mindern ist.

Auf jeden Fall ist es ratsam, sich nach der Zustellung der Nichtabnahmeentschädigung intensiv mit den Zahlen zu befassen. Es kann durchaus passieren, dass Banken zum Beispiel die Sondertilgung anders bewerten. Oder dass es beim Risikoabschlag zu einer geringen Bewertung kommt. Beides treibt die Nichtabnahmeentschädigung nach oben. Einfach ohne Prüfung ins Portemonnaie zu greifen, ist in nicht ratsam. Wenn du die Rechnung der Bank nicht verstehst, organisiere dir professionelle Hilfe, um alle wichtigen Schritte zu planen.

Zusammenfassung

- Die Höhe der Nichtabnahmeentschädigung ist nicht in Stein gemeißelt.

- Es existieren unterschiedliche Methoden der Berechnung und Banken berücksichtigen hin und wieder für den Kreditnehmer günstige Faktoren nicht.

- Lasse die Berechnung auf jeden Fall von Experten prüfen.

Fazit: Nicht in die Falle Nichtabnahmeentschädigung tappen

Endlich das Eigenheim realisieren – für viele Haushalte ein Traum, der in Erfüllung gehen soll. Was es jetzt braucht, ist das passende Darlehen für die Immobilie. Solltest du den Vertrag für dein Darlehen bereits vereinbart und unterschrieben haben, kommst du nicht immer so einfach wieder heraus – auch wenn zum Beispiel der Eigenheimerwerb platzt. In der Regel verlangt die Bank eine teure Nichtabnahmeentschädigung. Diese kannst du nur umgehen, wenn dein Widerrufsrecht von 14 Tagen noch nicht ausgelaufen ist oder du aus anderen Gründen kündigen darfst. Eine fehlerhafte Widerrufsbelehrung oder andere Fehler im Vertrag eröffnen mitunter auch später noch die Chance, die Baufinanzierung zu widerrufen. Ansonsten heißt es: In den sauren Apfel beißen, aber die Berechnung genau kontrollieren.

Eine Baufinanzierung beantragen

Eine eigene Immobilie zu erwerben, ist ein großer Schritt und meist eine Entscheidung fürs Leben. Umso wichtiger ist es im Vorfeld, sich gründlich Gedanken über die Finanzierung zu machen. Was kannst du dir heute leisten und was geschieht, wenn sich morgen deine Lebensumstände ändern? Welche Fördermöglichkeiten ergeben sich für dich und welche machen Sinn?

Du wirst im Internet eine ganze Reihe an Vergleichsrechnern finden, die dir möglicherweise einen Anhaltspunkt geben können. Doch am Ende ist eine Baufinanzierung eine höchst individuelle Angelegenheit, die passgenau auf dich und deine Lebenssituation zugeschnitten sein muss.

Die Experten von CLARK beraten dich zu deiner Vermögenssituation und helfen dir dabei, dir den Traum von den eigenen vier Wänden zu erfüllen.

Nächste Schritte

- Kontaktiere unsere CLARK-Experten. Das geht ganz einfach per Telefon, per Chat in der CLARK App oder indem du uns unten deine Adresse hinterlässt.

- Die CLARK-Experten beraten dich völlig unverbindlich. Auf Wunsch erhältst du ein individuell auf deine Lebenssituation und deine Wunschimmobilie angepasstes Angebot.

- Du wählst deine Wunschbank. Gemeinsam mit den CLARK-Experten stellst du den Antrag und unterschreibst komplett digital. So einfach geht Finanzierung heute.

Erhalte jetzt dein Angebot!

Du bist neugierig auf deinen Tarif? Wir beraten dich gerne und vollkommen unverbindlich!