Sondertilgung

Eigenheim schneller abbezahlen mittels Sondertilgung

Das Wichtigste in Kürze

Wenn du einen Hausbau planst, benötigst du in der Regel eine Baufinanzierung von der Bank. Da es meist um hohe Kreditsummen geht, musst du dieses Darlehen anschließend über viele Jahre, manchmal sogar mehrere Jahrzehnte zurückzahlen. Sondertilgungen können ein sinnvolles Mittel sein, die Restschuld schneller loszuwerden. Das bringt zugleich Zinsvorteile mit sich – aber auch den einen oder anderen Nachteil. Nur wer sich sicher ist, Sondertilgungen leisten zu können und das auch tun zu wollen, sollte sich entsprechende Rechte vertraglich einräumen lassen, da dies oft mit Gebühren, Aufschlägen usw. verbunden ist. In der Regel lohnt es sich vor allem, wenn man das Sondertilgungsrecht regelmäßig nutzt.

- Mit Sondertilgungen, also außerplanmäßigen Zahlungen, wirst du schneller schuldenfrei und kannst sogar Geld sparen.

- Die niedrigen Zinsen und andere Vorzüge können sich jedoch durch verschiedene Faktoren wie etwa Gebühren oder Zinsaufschlag aufheben.

- Es gibt verschiedene Arten von Sondertilgungen – wann sich welche Variante empfiehlt, hängt stets vom Einzelfall ab.

Grundlegendes zu den Sondertilgungsrechten

Definition: Was ist eine Sondertilgung?

Nur wenige Menschen können ein Bauprojekt vollständig aus der eigenen Tasche bezahlen. In der Regel benötigen sie zusätzlich zum Eigenkapital ein gewisses Fremdkapital. Sie nehmen die fehlende Kreditsumme beispielsweise bei einer Bank oder einem anderen Kreditgeber als Darlehen auf. Anschließend zahlen sie diese Summe je nach vereinbartem Modell zurück, häufig in gleichbleibenden monatlichen Raten. Die Sondertilgung hingegen ist eine außerplanmäßige Zahlung für das Darlehen, die du beispielsweise vornimmst, wenn am Ende des Jahres noch ein gewisser Betrag übrig ist, den du für die schnellere Rückzahlung nutzen möchtest.

Vorteile der Sondertilgungsoption im Überblick

Hohe Sondertilgungen bei einem Kredit bringen für dich als Kreditnehmer gleich mehrere Vorteile mit sich: Zum einen kannst du dadurch eine vorzeitige Tilgung erreichen, sprich du bist schneller wieder schuldenfrei. Für viele Menschen ist das schlichtweg eine Frage der persönlichen sowie finanziellen Freiheit, denn Schulden bedeuten stets auch ein gewisses Risiko, das sie schnellstmöglich loswerden möchten. Zum anderen kann eine Vorfälligkeitsentschädigung gemindert werden, denn diese wird meist anhand der Restschuld berechnet. Möchtest du den Kredit also (wahrscheinlich) vorzeitig ablösen, beispielsweise für eine Umschuldung, sind Sondertilgungsrechte meist ebenfalls vorteilhaft. Schließlich lässt sich durch die Sonderzahlungen bei einem Kredit ggf. auch Geld sparen. Das liegt daran, wie die Zinsen bei einer Baufinanzierung berechnet werden.

Tilgung und Zinsen bei einer Baufinanzierung einfach erklärt

Für eine klassische Immobilienfinanzierung oder eine Anschlussfinanzierung gibt es heutzutage viele Varianten. Normalerweise kommt aber das sogenannte Annuitätendarlehen zum Einsatz. Hierbei wird der Kredit direkt nach der vollständigen oder teilweisen Auszahlung in gleichbleibenden monatlichen Raten zurückgezahlt. Für dich als Kreditnehmer bedeutet das: Du bezahlst jeden Monat genau denselben Betrag an die Bank, bis zum Ende der im Kreditvertrag vereinbarten Laufzeit. Dieser Betrag besteht aus einem Zinsanteil und einem Tilgungsanteil, die jeweils in Prozent angegeben werden. Mit jeder Zahlung deinerseits kommt es allerdings zu Verschiebungen, denn mit einer Tilgung sinkt die Restschuld. Obwohl der vereinbarte Sollzins in Prozent also derselbe bleibt, sinkt die Höhe der zu zahlenden Zinsen. Somit ist der Zinsanteil kleiner und die monatliche Rate hat einen höheren Tilgungsanteil. Damit beschleunigst du die Rückzahlung, und zudem sinken die Restschuld und der Zinsanteil weiter.

Gibt es ein Recht auf außerplanmäßige Sonderzahlungen?

Auf den ersten Blick kannst du bei einem Darlehen also von Sondertilgungen nur profitieren. Allerdings gibt es kein allgemeines Recht auf zusätzliche Zahlungen bei einer Baufinanzierung. Bei Bausparkassen sind erweiterte Sondertilgungsrechte häufig inbegriffen, bei anderen Kreditinstituten gibt es aber meist nur ein optionales Sondertilgungsrecht, das du für dein Darlehen mit der Bank vereinbaren musst. Und das bedeutet noch nicht, dass kostenlose Sondertilgungen möglich sind – manchmal fallen zusätzliche Kosten an.

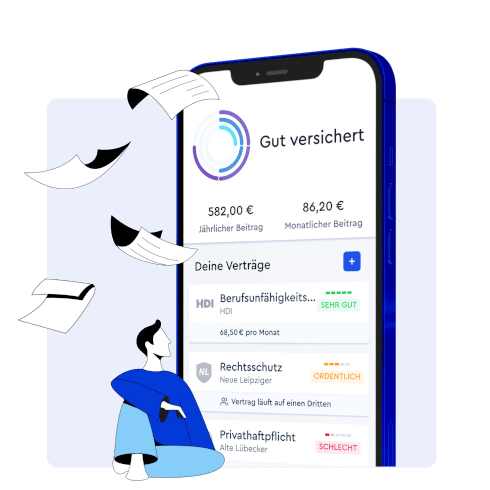

Alles in einer App

Versicherungen abschließen, verwalten, anpassen und kündigen: Alles innerhalb weniger Sekunden per App.

Hol dir CLARK

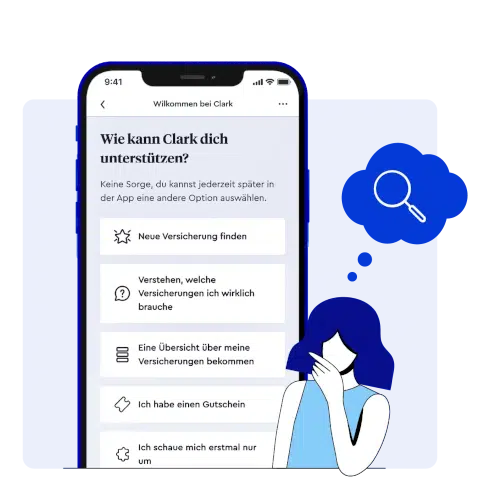

Dein optimaler Tarif

Unser Algorithmus vergleicht tausende Tarife von über 180 Anbietern, um den einen zu finden, der ideal zu dir passt.

Hol dir CLARK

Hilfe per App

Du brauchst uns? Wir sind da! Per Chat – und auch persönlich. Unser Team nimmt sich gerne Zeit für deine Anliegen und Fragen.

Hol dir CLARKEventuelle Nachteile bei der zusätzlichen Tilgung

Die außerplanmäßige Rückzahlung wird bei vielen Banken durch einen Zinsaufschlag ausgeglichen. Du zahlst also insgesamt einen höheren Sollzins und somit auch einen höheren effektiven Jahreszins während der gesamten Laufzeit. Dadurch können die Vorteile der Darlehen mit Sondertilgungsrecht aufgehoben werden. Weniger attraktiv können die zusätzlichen Rückzahlungen außerdem sein, falls du bei einer anderen Form der Geldanlage einen besseren Zinssatz bekommen, du also mehr Geld erhalten würdest, als du durch die Tilgung sparen könntest. Schließlich erheben einige Banken bei ihren Darlehen eine Vorfälligkeitsentschädigung, sodass dir mögliche Sondertilgungen unterm Strich nicht immer einen finanziellen Nutzen bringen – selbst bei kostenfreien Sondertilgungen.

Zusammenfassung

- Bei der Finanzierung einer Immobilie kommen in der Regel Annuitätendarlehen zum Einsatz, sprich Darlehen mit gleichbleibender monatlicher Rate.

- Außerdem gibt es oft die Möglichkeit zu sogenannten Sondertilgungen, sprich Zahlungen, die außerplanmäßig durchgeführt werden.

- Dadurch bist du schneller schuldenfrei und kannst viel Geld sparen, weil die Restschuld und damit auch die zu zahlenden Zinsen sinken.

- Möchtest du den Kredit vorzeitig kündigen, bedeutet eine geringere Restschuld auch eine kleinere Vorfälligkeitsentschädigung.

- Die niedrigen Zinsen und andere Vorzüge können sich jedoch aufheben, wenn die Bank Gebühren für Sonderzahlungen erhebt, einen Zinsaufschlag vornimmt oder eine Vorfälligkeitsentschädigung verlangt.

- Kreditnehmer müssen daher im Einzelfall berechnen, ob sich beim jeweiligen Darlehensvertrag und angesichts ihrer finanziellen Situation die Vereinbarung von Sondertilgungsrechten empfiehlt.

Sondertilgungen verstehen – und richtig einsetzen

Arten der möglichen Sondertilgungen und ihre Bedingungen

Für dich als Kreditnehmer ist es somit erst einmal wichtig zu prüfen, ob du überhaupt mit großer Wahrscheinlichkeit zusätzliche Zahlungen leisten kannst. Das ist häufig der Fall, wenn du mit unregelmäßigen Einnahmen wie Urlaubsgeld rechnest. Gehst du jedoch eher nicht davon aus, solche zusätzlichen Tilgungen leisten zu können, empfiehlt sich auch die Vereinbarung von Sondertilgungsrechten aufgrund des höheren Zinssatzes meist nicht. Viele Darlehensnehmer zahlen für diese Option drauf, nutzen sie aber nicht oder wenigstens nicht in einem lohnenden Ausmaß. Gehst du jedoch davon aus, Sondertilgungen leisten zu können, und planst du das auch fest, so hast du oft verschiedene Optionen:

- jährliche Sondertilgungen in Form eines festen und vorab vereinbarten Betrags

- zusätzliche Zahlungen zwischen fünf und zehn Prozent der Nettodarlehenssumme pro Jahr

- ein einmaliger Gesamtbetrag während der Sollzinsbindung, der in Prozent der Nettodarlehenssumme vereinbart wird.

Vor allem im ersten Jahr lohnen sich solche Möglichkeiten, denn dann hat die höhere Tilgung noch einen größeren Effekt auf die Höhe der Zinsen. Dieser Effekt sinkt stetig. Bei einer langen Laufzeit kann daher eine andere Variante sinnvoller sein: Für Baufinanzierungen, die bereits länger als zehn Jahre laufen, hast du ein gesetzliches Kündigungsrecht. Die Bank darf dann keine Vorfälligkeitsentschädigung verlangen. Du kannst daher eine hohe Sonderzahlung mit einer Umschuldung kombinieren. Die neue Darlehenssumme ist dann deutlich kleiner als die ursprüngliche, trotzdem musst du keine Nachteile wie eine Vorfälligkeitsentschädigung oder einen Zinsaufschlag in Kauf nehmen. Das lohnt sich jedoch angesichts der aktuell so niedrigen Zinsen nur, wenn die Zinsbindung ohnehin endet oder du dir den günstigen Zinssatz durch ein Forward-Darlehen gesichert hast. Übrigens bieten auch viele KfW-Darlehen gewisse Sondertilgungsmöglichkeiten an.

Flexibilität maximieren – und schriftlich fixieren

Hast du dich für die Vereinbarung von Sondertilgungsrechten entschieden, ist es wichtig, verschiedene Angebote miteinander zu vergleichen. Im Idealfall findest du eine Finanzierung mit günstigen Konditionen, die dir trotzdem größtmögliche Flexibilität durch zusätzliche Tilgungen bietet. Das gibt dir die Möglichkeit, die monatliche Rate gering zu halten, aber jederzeit zusätzliche Raten zu zahlen, wenn du Geld übrig hast. Gewisse Mehrkosten bringen Baufinanzierungen mit Sondertilgungsrecht aber stets mit sich, weshalb sie sich vor allem lohnen, wenn du dieses Recht so oft wie möglich nutzt. In welcher Höhe das möglich ist, hängt wiederum von deinem individuellen Kreditvertrag ab. Kreditnehmer müssen bei ihrer Baufinanzierung daher sorgfältig rechnen, was sinnvoll ist und was nicht. Wichtig ist in jedem Fall, die Regelungen schriftlich zu vereinbaren.

Richtig umgehen mit (hohen) Einmalbeträgen

Das gilt auch, wenn du nicht mit regelmäßigen Zahlungen, sondern mit einem höheren Einmalbetrag rechnest. Dann kann jedoch ein variables Darlehen, das du jederzeit mit einer kurzen Frist und ohne Vorfälligkeitsentschädigung kündigen kannst, die bessere Wahl sein. Alternativ kannst du für einen Teil des Darlehens eine kürzere Sollzinsbindung wählen, denn dadurch erhältst du meist günstigere Konditionen. Zudem sparst du dir auch dann die Vorfälligkeitsentschädigung. Schließlich solltest du berücksichtigen, ob sich die Geldanlage dieses Einmalbetrags anderweitig mehr lohnt, sprich: Erhältst du woanders mehr Zinsen, als du durch die Sonderzahlung sparst, wartest du besser noch.

Weitere Tipps und Tricks zur Sondertilgung

Du siehst: Wenn es um außerplanmäßige Zahlungen für deinen Kredit über eine Immobilie oder ein Bauvorhaben geht, gibt es nicht die eine Patentlösung. Vielmehr bieten sich dir viele Möglichkeiten, passend zu deiner finanziellen Situation die günstigste Lösung für eine schnelle Tilgung zu finden. Mit folgenden Tipps kannst du maximal profitieren:

- Prüfe, ob sich das Sondertilgungsrecht trotz höherem Sollzins lohnt.

- Vergleiche die Zinssätze unterschiedlicher Anbieter bei gleichen Sondertilgungsvereinbarungen.

- Berechne, wann du von außerplanmäßigen Rückzahlungen am meisten profitierst – in der Regel lautet die Devise: je früher, desto besser.

- Berücksichtige auch, ob die Einsparungen über die ganze Laufzeit hinweg höher sind als die Mehrkosten, beispielsweise durch den gestiegenen Sollzins.

- Überlege, welche Zinsbindung für dich als Darlehensnehmer sinnvoll ist – ob du beispielsweise eine Umschuldung mit Einmalzahlung planst oder eine andere der genannten Varianten. Dabei gilt: Kürzere Zinsbindungen bedeuten meist bessere Konditionen.

- Wähle die anfängliche Tilgung so hoch wie möglich, um die Zinsen schnell zu senken.

- Die Einschränkung von zusätzlichen Raten auf bestimmte Termine kann ebenfalls bessere Konditionen nach sich ziehen.

- Nutze die Sondertilgungen, um bei einer Anschlussfinanzierung die Höhe des Kredits zu senken.

Wenn es um die Ausgestaltung deiner Baufinanzierung geht, genießt du also viel Spielraum. Verstehst du die Stellschrauben und drehst geschickt an ihnen, kannst du vielfältig profitieren.

Zusammenfassung

- Wenn du deinen Kredit schneller abbezahlen möchtest, hast du verschiedene Arten von Sondertilgungen zur Auswahl. Diese wiederum sind an unterschiedliche Bedingungen geknüpft.

- Zum Beispiel kannst du nur einen gewissen Betrag in Prozent der Kreditsumme pro Jahr zusätzlich tilgen, oder die minimale und maximale Höhe der Zahlungen ist festgelegt.

- Wann sich welche Variante empfiehlt, hängt stets vom Einzelfall ab. Als Faustregel gilt: Das Sondertilgungsrecht ist sinnvoll, wenn du es regelmäßig nutzt.

- Planst du hingegen eine hohe Einmalzahlung, gibt es bessere Alternativen.

- Wichtig ist daher, dass du für eine neue Baufinanzierung alle Optionen berechnest – und auch deine Alternativen für eine aktuelle Baufinanzierung.

Eine Baufinanzierung beantragen

Eine eigene Immobilie zu erwerben, ist ein großer Schritt und meist eine Entscheidung fürs Leben. Umso wichtiger ist es im Vorfeld, sich gründlich Gedanken über die Finanzierung zu machen. Was kannst du dir heute leisten und was geschieht, wenn sich morgen deine Lebensumstände ändern? Welche Fördermöglichkeiten ergeben sich für dich und welche machen Sinn?

Du wirst im Internet eine ganze Reihe an Vergleichsrechnern finden, die dir möglicherweise einen Anhaltspunkt geben können. Doch am Ende ist eine Baufinanzierung eine höchst individuelle Angelegenheit, die passgenau auf dich und deine Lebenssituation zugeschnitten sein muss.

Die Experten von CLARK beraten dich zu deiner Vermögenssituation und helfen dir dabei, dir den Traum von den eigenen vier Wänden zu erfüllen.

Nächste Schritte

- Kontaktiere unsere CLARK-Experten. Das geht ganz einfach per Telefon, per Chat in der CLARK App oder indem du uns unten deine Adresse hinterlässt.

- Die CLARK-Experten beraten dich völlig unverbindlich. Auf Wunsch erhältst du ein individuell auf deine Lebenssituation und deine Wunschimmobilie angepasstes Angebot.

- Du wählst deine Wunschbank. Gemeinsam mit den CLARK-Experten stellst du den Antrag und unterschreibst komplett digital. So einfach geht Finanzierung heute.

Erhalte jetzt dein Angebot!

Du bist neugierig auf deinen Tarif? Wir beraten dich gerne und vollkommen unverbindlich!