Vorfälligkeitsentschädigung umgehen

Die Vorfälligkeitsentschädigung in der Baufinanzierung

Das Wichtigste in Kürze

Kredite und Baufinanzierungen haben im Darlehensvertrag eine feste Laufzeit. Ein für die Bank kalkulierbarer Zeitraum, über den sie einen fest vereinbarten Zins für das verliehene Geld erhält. Begleichst du als Kreditnehmer die verbliebene Restschuld vorzeitig, etwa im Rahmen einer Umschuldung, wird der Gewinn der Bank geschmälert.

Aus diesem Grund existiert die Vorfälligkeitsentschädigung. Sie ist so betrachtet eine Art „Strafgebühr“ für das verfrühte Begleichen deiner Restschuld bei einer Baufinanzierung. Willst du deinen Kredit vorzeitig kündigen, hat die Bank das Recht dazu und natürlich auch ein berechtigtes Interesse daran. Allerdings gibt es auch Möglichkeiten, die Vorfälligkeitsentschädigung zu vermeiden – zum Vorteil für dich, denn bei einer Baufinanzierung sprechen wir gut und gerne von Beträgen in vierstelliger Höhe.

- Ein verfrühtes Abzahlen eines Baufinanzierungsdarlehens bringt die Zinsberechenung deiner Bank durcheinander.

- Da sich diese meist nachteilig für das Institut auswirkt, verlangen sie eine Entschädigung von dir.

- Bei der Vorfälligkeitsentschädigung handelt es sich um sehr hohe Summen, die aber geschmälert oder umgangen werden können.

Die Rolle der Bank bei der Vorfälligkeitsentschädigung

Arbeitsmethoden

Um das Thema Vorfälligkeitsentschädigung zu erläutern, ist zunächst hilfreich, das Arbeitsprinzip von Kreditinstituten näher zu betrachten. Sie machen – stark vereinfacht – zwei Dinge:

- Sie verwahren Gelder und geben dem Besitzer dafür einen Zins X.

- Sie verleihen Gelder und nehmen dafür einen Zins Y.

X ist immer niedriger als Y – wenn du beispielsweise Beträge in Höhe von 10.000 Euro auf dein Sparbuch legst, bekommst du dafür grundsätzlich weniger, als du der gleichen Bank zahlen müsstest, wenn du bei ihr einen Kredit in derselben Höhe aufnehmen würdest.

Die positive Differenz zwischen X und Y wird als Marge bezeichnet. Diese Marge nutzt die Bank, um zu refinanzieren – sie leiht sich Geld bei anderen Kreditinstituten, etwa Zentralbanken.

Problematisch wirkt sich dies für dich insbesondere bei Baufinanzierungen aus, wo eine langjährige Zinsbindungsfrist damit einhergeht. Die Bank sichert dir als Kreditnehmer beispielsweise vertraglich zu, dass du für 10 Jahre die gleichen Zinsen für deine Baufinanzierung zahlen kannst. Umgekehrt verpflichtest du dich aber auch, 10 Jahre die gleichen Zinsen zu zahlen, du kannst sie also nicht nach unten korrigieren.

Diese Sicherheit nutzt die Bank: Sie legt die für 10 Jahre berechneten Zinseinnahmen in ebenso lang datierte Anleihen oder Einlagen an und erhält dafür ebenfalls eine Zinsbindung.

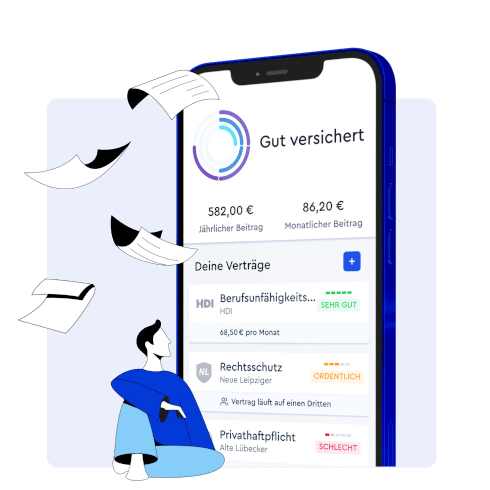

Alles in einer App

Versicherungen abschließen, verwalten, anpassen und kündigen: Alles innerhalb weniger Sekunden per App.

Hol dir CLARK

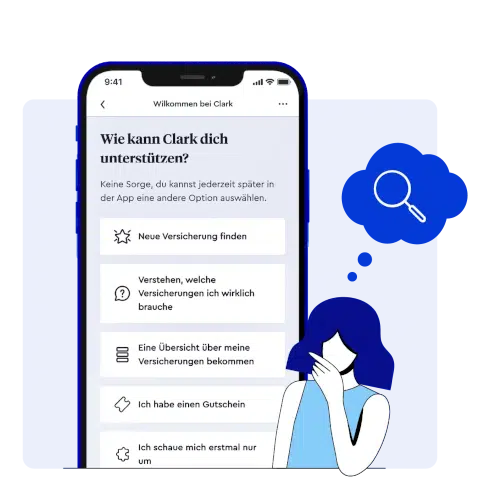

Dein optimaler Tarif

Unser Algorithmus vergleicht tausende Tarife von über 180 Anbietern, um den einen zu finden, der ideal zu dir passt.

Hol dir CLARK

Hilfe per App

Du brauchst uns? Wir sind da! Per Chat – und auch persönlich. Unser Team nimmt sich gerne Zeit für deine Anliegen und Fragen.

Hol dir CLARKEnstehende Schäden

Du als Kreditnehmer bei der Bank verfügst beispielsweise eine auf 15 Jahre festgelegte Baufinanzierung. Nach 11 Jahren erhältst du als Freelancer einen Auftrag mit extremem Gewinn oder du erbst einen Beitrag von enormer Höhe. Auf jeden Fall hättest du genug Geld, um deine Restschuld auf einen Schlag zu begleichen und den Kredit zu kündigen.

Für dich wäre das toll, du wärst je nach Situation schuldenfrei und deine Baufinanzierung wäre auf einen Schlag abgeschlossen. Für die Bank wäre so eine vorzeitige Kündigung jedoch mitunter ein Nachteil: Haben sich die Zinsen seit dem Beginn des Darlehensvertrags gesenkt, kann die Bank das Geld nur zu den aktuell niedrigeren Zinsen anlegen. Dadurch entsteht gegenüber der ursprünglich berechneten Marge ein Verlust. Sind die Zinsen dagegen gestiegen, kann auf der anderen Seite natürlich auch ein Gewinn für die Bank aus der vorzeitigen Begleichung des Darlehens entstehen. Da diese seit Jahren im Euroraum jedoch nur gesenkt wurden und vermutlich auch erst mal nicht nach oben korrigiert werden, ist dieses Szenario eher theoretischer Natur.

Zusammenfassung

- Banken verleihen Gelder zu höheren Zinsen, als sie für bei ihnen deponierte Summen vergeben.

- Die für Darlehen festgesetzten Zinsbindungsfristen nutzen Banken, um die Zinsen in gleichlange Investitionen ihrerseits zu stecken.

- Wird ein Kredit vorfällig zurückgezahlt, wird in der Regel der Gewinn der Bank geschmälert.

- Um dies auszugleichen, fordern Banken eine Vorfälligkeitsentschädigung.

Die Vorfälligkeitsentschädigung

Du löst ein Darlehen vor Ende der Zinsbindung auf, wodurch für deine Bank aus den genannten Gründen weniger Gewinn als vereinbart und geplant entsteht. Um dies zu verhindern, wendet sie sich an dich als Verursacher und verlangt einen „Schadenersatz“ – die Vorfälligkeitsentschädigung. Sie kann diese immer verlangen – außer, es liegt eine fehlerhafte Widerrufsbelehrung vor. Das würde bedeuten, dass dich die Bank nicht ordnungsgemäß belehrt hat. In diesem Fall würde die in der Widerrufsbelehrung vermerkte Frist für einen Widerruf nicht zählen – du solltest dies also genau überprüfen. In der Regel belehren Kreditinstitute allerdings ordnungsgemäß.

Um die Vorfälligkeitsentschädigung zu berechnen werden zwei unterschiedliche Herangehensweisen genutzt:

- Bei der Aktiv-Aktiv-Methode wird davon ausgegangen, dass deine Bank die von dir verfrüht zurückgezahlten Gelder sofort wieder an einen anderen Kreditnehmer verleiht.

- Bei der Aktiv-Passiv-Methode wird davon ausgegangen, dass deine Bank die Gelder am Kapitalmarkt anlegt. Ein BGH-Urteil von 2000 legte fest, dass dafür – zumindest für die theoretische Berechnung – Hypothekenpfandbriefe herangezogen werden müssen, damit ein vergleichbarer aktueller Zinssatz gewährleistet werden kann.

In beiden Fällen wird geprüft, welche Differenz durch die neue Zinssituation zwischen dem Gewinn bei fristgemäßer und vorfälliger Rückzahlung entsteht. Bei vorfällig zurückgezahlten Darlehen an Privatkunden wird in aller Regel die Aktiv-Passiv-Methode genutzt. Das ist für dich schlecht, denn es bedeutet meistens, dass die Vorfälligkeitsentschädigung höher ausfällt als bei der Aktiv-Aktiv-Methode.

Viele Banken und andere Kreditinstitute stellen auf ihren Webseiten Vorfälligkeitsrechner bereit. Diese greifen auf die Aktiv-Passiv-Methode zurück und nutzen die über die Bundesbank bekannten Zinsen für Hypothekenpfandbriefe. In diesen Tools kannst du die für dein Darlehen relevanten Daten eingeben und prüfen lassen, wie hoch deine Vorfälligkeitsentschädigung ausfiele. Eine gute Möglichkeit also, dir einen Eindruck davon zu verschaffen, mit welchen Summen du rechnen musst.

Zusammenfassung

- Die Vorfälligkeitsentschädigung ist ein Schadensersatz für den Gewinn, der der Bank entgeht, indem du vor Ende der Zinslaufzeit dein Darlehen zurückzahlst.

- Um die Vorfälligkeitsentschädigung zu berechnen, gibt es mit der Aktiv-Aktiv-Methode und der Aktiv-Passiv-Methode zwei Herangehensweisen.

- In beiden Fällen wird geprüft, welche Differenz durch die neue Zinssituation zwischen dem Gewinn bei fristgemäßer und vorfälliger Rückzahlung entsteht.

Vorfälligkeitsentschädigung umgehen

Kündigung eines Baudarlehen

Kredite für Immobilien sind im Bankenwesen insofern ein Sonderfall, als das für sie andere Regeln gelten als für einen normalen Ratenkredit. Das betrifft auch die Vorfälligkeitsentschädigung.

Grundsätzlich hast du als Kreditnehmer während den ersten zehn Jahren der Laufzeit, beziehungsweise während der Bindungsfrist, nur ein sehr stark eingeschränktes Recht darauf, dein Darlehen vorzeitig zu kündigen. Grundsätzlich ist dies rechtlich nur möglich nur wenn du die Immobilie verkaufen möchtest oder sie als Absicherung für einen neuen Kredit dienen soll, den dir der bisherige Kreditgeber jedoch verweigert hat. Wenn die Zinsbindung mehr als zehn Jahre beträgt, kannst du nach Ablauf dieser Zeit mit einer 6-monatigen Kündigungsfrist rechnen. Diese Zehn-Jahres-Frist beginnt erst dann, wenn dein Darlehen bis auf den letzten Cent ausbezahlt wurde – also nicht schon, wenn du den Vertrag für den Kredit unterzeichnet hast.

Leider gibt es bislang vonseiten der Rechtsprechung keine einheitlichen Vorgaben, das gilt auch für die Berechnung jenseits der genannten Hypothekenpfandbriefe. Das bedeutet, die Vorfälligkeitsentschädigung darf in der Praxis ganz legal höher ausfallen als der tatsächliche Schaden, der der Bank entstanden ist.

Zum Vergleich: Bei einem normalen nach 2010 abgeschlossenen Ratenkredit besagt die Rechtsprechung, dass die Vorfälligkeitsentschädigung maximal 1 Prozent der verbliebenen Restschuld betragen darf. Bei einem Kredit im Rahmen einer Baufinanzierung hingegen gibt es kein Limit. Verbraucherschützer bestätigten, dass sie bei vielen Instituten oft 10 Prozent und mehr der Restschuld ausmacht.

Zu beachtende Faktoren

Ohne rechtliche Vorgaben können manche Banken ein hohes Maß an Kreativität bei der Berechnung der Vorfälligkeitsentschädigung entwickeln – meist leider zu deinem Nachteil. Achte deshalb darauf, dass folgende Faktoren bei der Berechnung mit einbezogen werden:

Zum einen gehört dazu das gesunkene Risiko. Jeder Monat, den du das Darlehen früher zurückzahlst, bedeutet für deine Bank ein real verringertes Risiko für einen Zahlungsausfall. Schlechte Bonität – und somit höhere Risiken – lassen sich Kreditinstitute durch höhere Zinsen gut bezahlen, achte daher darauf, dass sie es auch im umgekehrten Fall praktizieren. Der Wert sollte möglichst nahe an 0,1 Prozent für jedes verkürzte Jahr liegen. Werte im 0,0-Bereich solltest du durch geschicktes Verhandeln umgehen.

Des Weiteren sollte die Zinsveränderungen zwischen dem Tag deiner Vertragskündigung und der tatsächlichen Rückzahlung mit einkalkuliert werden. Viele Banken ziehen nur Ersteres heran. Vor allem, wenn bis zur Zahlung die Zinsen steigen – auch wenn es sich nur um Komma-Beträge handelt. Bestehe deshalb darauf, dass bei gestiegenen Zinsen die Vorfälligkeitsentschädigung neu und zu deinem Vorteil berechnet wird.

Drittens müssen die reduzierten Verwaltungskosten beachtet werden. Ein laufender Kredit bedeutet für eine Bank Arbeit und somit Kosten. Sie muss beispielsweise regelmäßig die verbliebenen Summen berechnen, muss diese in deine Kontodaten einpflegen, etc. All das fällt weg, wenn du vorfällig zurückzahlst. Pro Jahr eliminierte Restlaufzeit sollte das deiner Bank mindestens 100 Euro wert sein.

Allerdings wirst du um eine Bearbeitungsgebühr nicht herumkommen – schließlich muss das Institut für die Vorfälligkeitsentschädigung einige Berechnungen anstellen. Doch auch hier gibt es eine Grenze: Alles über 150 Euro ist ziemlich teuer, Bearbeitungsgebühren jenseits von 200 Euro sind sogar unverschämt.

Aufgrund der mangelnden Regularien zu Vorfälligkeitsentschädigungen bei Baudarlehen ist die Berechnung meist überaus komplex und für Laien schwierig zu durchschauen. Lasse die Verträge deshalb von unseren CLARK Experten überprüfen, bevor du dich auf eine womöglich viel zu hoch angesetzte Vorfälligkeitsentschädigung einlässt.

Die Vorfälligkeitsentschädigung umgehen

Die meist vierstelligen Summen der Vorfälligkeitsentschädigung möchte natürlich jeder so gut es geht verhindern. Dazu ist allerdings auch etwas Eigeninitiative deinerseits nötig: Achte schon beim Kreditvergleich auf das Thema. So kannst du besonders schlechte Angebote von vornherein umgehen. Bestehe in den Verträgen auf umfangreiche Optionen für Sondertilgungen. Jedes Jahr solltest du mehrere Prozent ohne Nachteile zurückzahlen können. Vereinbare zudem, dass du diesen Prozentsatz während der gesamten Laufzeit des Darlehens immer wieder anpassen darfst. Und: Achte darauf, dass die Bank bei der Berechnung der Vorfälligkeitsentschädigung auch nicht benötigte Sondertilgungen zu deinen Gunsten einbezieht.

Schau dir die Unterlagen deines Darlehensvertrags genau an. Für nach dem 21. März 2016 abgeschlossene Darlehen müssen Kreditgeber detaillierte Angaben über Vorfälligkeitsentschädigungsberechnung, Laufzeit und das Kündigungsrecht machen. Ohne vollständige Angaben darf die Bank keine Vorfälligkeitsentschädigung verlangen. Lass die Unterlagen auch gern von unseren CLARK Experten prüfen!

Solltest du zu der Zahlung einer Vorfälligkeitsentschädigung aufgefordert werden, solltest du zunächst die geforderte Summe bezahlen, auch wenn Zweifel deinerseits bestehen. Du kannst aber ein Schreiben anfügen, indem du darauf hinweist, dass du die Zahlung nur unter ausdrücklichem Vorbehalt einer rechnerischen und rechtlichen Prüfung – verwende genau diese Begriffe- tätigst. Die Bank muss dann veranlassen, dass deine Grundschuld gelöscht wird, aber du hast dennoch die Option, zu hohe Vorfälligkeitsentschädigungen zu reduzieren.

Zusammenfassung

- Baudarlehen dürfen vor Ablauf einer 10-Jahres-Frist nur unter sehr engen Voraussetzungen vorzeitig gekündigt werden.

- Mangelnde rechtliche Vorgaben lassen Raum für sehr kreative Berechnungsmethoden der Kreditinstitute für die Höhe der Vorfälligkeitsentschädigung.

- Um zu hohe Zahlungen zu vermeiden, solltest du schon vor Vertragsabschluss wachsam sein und bei Kündigung die Unterlagen und Berechnungen der Vorfälligkeitsentschädigung sorgsam von unabhängigen Experten überprüfen lassen.

Eine Baufinanzierung beantragen

Eine eigene Immobilie zu erwerben, ist ein großer Schritt und meist eine Entscheidung fürs Leben. Umso wichtiger ist es im Vorfeld, sich gründlich Gedanken über die Finanzierung zu machen. Was kannst du dir heute leisten und was geschieht, wenn sich morgen deine Lebensumstände ändern? Welche Fördermöglichkeiten ergeben sich für dich und welche machen Sinn?

Du wirst im Internet eine ganze Reihe an Vergleichsrechnern finden, die dir möglicherweise einen Anhaltspunkt geben können. Doch am Ende ist eine Baufinanzierung eine höchst individuelle Angelegenheit, die passgenau auf dich und deine Lebenssituation zugeschnitten sein muss.

Die Experten von CLARK beraten dich zu deiner Vermögenssituation und helfen dir dabei, dir den Traum von den eigenen vier Wänden zu erfüllen.

Nächste Schritte

- Kontaktiere unsere CLARK-Experten. Das geht ganz einfach per Telefon, per Chat in der CLARK App oder indem du uns unten deine Adresse hinterlässt.

- Die CLARK-Experten beraten dich völlig unverbindlich. Auf Wunsch erhältst du ein individuell auf deine Lebenssituation und deine Wunschimmobilie angepasstes Angebot.

- Du wählst deine Wunschbank. Gemeinsam mit den CLARK-Experten stellst du den Antrag und unterschreibst komplett digital. So einfach geht Finanzierung heute.

Erhalte jetzt dein Angebot!

Du bist neugierig auf deinen Tarif? Wir beraten dich gerne und vollkommen unverbindlich!