Vorfälligkeitsentschädigung Kredit

Vorfälligkeitsentschädigung bei Krediten und Verträgen

Das Wichtigste in Kürze

Kredite werden aufgenommen, wenn das Ersparte nicht für die Anschaffung reicht. Das klingt im ersten Moment trivial und meistens ist es das auch. Abgesehen von Händlerfinanzierungen ohne Zinskosten – die bekannte Null-Prozent-Finanzierung – wirst du keine Kredite aufnehmen, wenn es nicht anders geht. Anders sieht es bei Baufinanzierungen aus. Für den Kauf oder Bau eines Hauses nimmst du im Normalfall einen Kredit auf. Doch ein solcher Darlehensvertrag hat oft eine lange Laufzeit. Was, wenn du deinen Ratenkredit oder deine Baufinanzierung plötzlich nicht mehr brauchst? Vielleicht gab es dieses Jahr einen besonders dicken Bonus? Oder du findest einen sehr viel günstigeren Kredit. Dies kann gerade im Bereich der Baukredite nach 5 bis 10 Jahren passieren. In diesem Fall wäre eine Umschuldung auf ein günstigeres Darlehen doch sicher lohnend, oder? Leider sind Banken von solchen Plänen gar nicht begeistert, weil ihnen Zinsen entgehen. Deshalb fordern sie dafür eine Entschädigung, die auch als Vorfälligkeitsentschädigung bezeichnet wird.

- Kredite mit hohem Zinssatz lassen sich durch eine Umschuldung ablösen, um Zinsen zu sparen.

- Banken verlangen bei vorzeitiger Ablösung eines Kredits eine Vorfälligkeits-entschädigung, deren Kosten du einkalkulieren solltest.

- Nach Ablauf der 10-Jahres-Frist entfällt die Vorfälligkeits-entschädigung.

Was ist eine Vorfälligkeitsentschädigung?

Genau genommen verstößt du gegen den geschlossenen Kreditvertrag, wenn du einen Kredit vorzeitig ablöst. Schließlich hast du dich mit der Bank auf klare Konditionen geeinigt. Diese rechnet über die vereinbarte Laufzeit mit dem Kreditzins. Zahlen plötzlich alle Kreditnehmer ihre Darlehen vorzeitig zurück, entgehen den Banken hohe Zinsgewinne. Um dieses Verhalten zu unterbinden, wird das auf den ersten Blick vorbildliche Verhalten bestraft – mit einer Gebühr als Entschädigung, der Vorfälligkeitsentschädigung. Grundsätzlich wird zwischen Verbraucherkrediten (klassischer Ratenkredit) und grundpfandrechtlich besicherten Darlehen unterschieden. Voraussetzung für den Joker Vorfälligkeitsentschädigung der Bank ist immer ein gebundener Sollzinssatz. Bei einem variablen Zinssatz kannst du das Darlehen als Kreditnehmer jederzeit teilweise oder komplett tilgen.

Zusammenfassung

- Wenn du einen Kredit vorzeitig kündigen und ablösen möchtest, verlangen Banken eine Entschädigung für entgangene Zinsen.

- Die Regelungen fallen bei Baukrediten und Ratenkrediten unterschiedlich aus.

Vorfälligkeitsentschädigung bei Ratenkrediten: die Rechtslage

Für den Ratenkredit kann deine Bank die Vorfälligkeitsentschädigung allerdings nicht einfach nach eigenen Maßstäben festlegen. Kreditgeber sind hier immer an das Bürgerliche Gesetzbuch (§ 502 BGB) gebunden. Dieses umreißt die Vorschriften für eine solche Entschädigung genau.

Für einen Ratenkredit gelten folgende Grundlagen:

- Bei einer Restlaufzeit von mehr als 12 Monaten: bis 1 Prozent der vorzeitig getilgten Summe

- Bei einer Restlaufzeit von weniger als 12 Monaten: bis 0,5 Prozent der vorzeitig getilgten Summe

Grundsätzlich kann die Bank aber nicht mehr als den noch fälligen Sollzins verlangen. Wenn du also deinen Kredit kündigen und ablösen möchtest, kannst du dir die Kosten schnell selbst ausrechnen.

| Betrag | |

|---|---|

| Restschuld | 4.000 Euro |

| Laufzeit | 23 Monate |

| effektiver Jahreszins | 3,99 % pro Jahr |

| gesetzliche Grenze für Vorfälligkeitsentschädigung (1 %) | 40 Euro |

| eigentliche Zinsen bis zu Laufzeitende | 158,63 Euro |

| zu zahlende Entschädigung | 40 Euro |

Kostenlose Sondertilgungen: Das bieten Kreditgeber heute

Durch die Vorfälligkeitsentschädigung kann die vorzeitige Ablöse eines Darlehens teuer werden. Es gibt aber eine Alternative. Mit deren Hilfe wirst du einen Kredit zwar nicht auf einen Schlag los, kannst dich aber immer noch schneller entschulden. Dafür musst du noch nicht einmal eine Strafgebühr in Kauf nehmen.

Viele Banken arbeiten inzwischen mit Kreditverträgen, in welche Sondertilgungen einräumt sind. Du kannst also neben deiner monatlichen Rate zusätzlich Beträge zurückzahlen. Je nach Anbieter gibt es unterschiedliche Modelle:

1. Vollständige Flexibilität Einige Kreditanbieter stellen es dir als Kreditnehmer frei, jederzeit kostenfreie Sondertilgungen in beliebiger Höhe auszuführen. So kannst du die Finanzierung also auch komplett kündigen und vorzeitig ablösen. Dieses Modell findet sich in Einzelfällen bei normalen Konsumkrediten.

2. Anteilige jährliche Sondertilgungen Alternativ bieten Banken auch anteilige kostenfreie Sondertilgungen an. Bei einer Baufinanzierung dominieren Angebote von 5 bis 10 Prozent der jeweiligen Restschuld pro Jahr. Im Bereich der Ratenkredite existieren Angebote, die zwischen 20 und 80 Prozent der Restschuld variieren. Für Beträge darüber hinaus wäre dann die Vorfälligkeitsentschädigung fällig.

Wann rechnet sich diese Option? Gerade, wenn du Sonderzahlungen wie Urlaubs- oder Weihnachtsgeld bekommst, fließt das Geld in die Kreditrückzahlung. Am Ende bist du schneller schuldenfrei und hast auch noch niedrige Kreditkosten finanziert.

Zusammenfassung

- Einen Ratenkredit kannst du jederzeit vorzeitig kündigen.

- Der Gesetzgeber hat die Vorfälligkeitsentschädigung auf 0,5 bis 1,0 % der Restschuld (je nach Restlaufzeit) festgelegt.

- Bei einer Umschuldung solltest du die Kosten der Vorfälligkeitsentschädigung einkalkulieren.

So kannst du die Vorfälligkeitsentschädigung vermeiden

Baufinanzierungen sehen auf den ersten Blick wie Ratenkredite aus, sind aber eine eigenständige Kreditkategorie. Dies erklärt sich unter anderem aus der Besicherung durch Grundpfandrechte – im Allgemeinen eine Grundschuld. Und diese Stellung wird auch im Zusammenhang mit den Vorfälligkeitsentschädigungen deutlich – ohne welche dich Banken nicht aus der Baufinanzierung entlassen werden.

In der Praxis kannst du in drei Fällen eine Vorfälligkeitsentschädigung vermeiden:

1. Widerrufsjoker Der sogenannte Widerrufsjoker kommt infrage, wenn dir beim Prüfen des Kreditvertrags Fehler in der Widerrufsbelehrung auffallen. Zwischen dem 11. Juni 2010 und dem 20. März 2016 abgeschlossene Kreditverträge haben ein unendlich langes Recht auf Widerruf – der Grund dafür ist ein Urteil des EuGH vom 26. März 2020. Dazu musst du wissen, dass der Europäische Gerichtshof (EuGH) und der Bundesgerichtshof (BGH) im Bezug auf Kreditverträge stark unterschiedliche Auffassungen vertreten. Faktisch ist das Widerrufsrecht jedoch sehr begrenzt. Hauptsächlich deshalb, weil es nur greift, wenn in den Unterlagen wortwörtlich steht: „Die [Widerrufs-]Frist beginnt nach Abschluss des Vertrags, aber erst, nachdem der Darlehensnehmer alle Pflichtangaben nach § 492 Abs. 2 BGB erhalten hat.“

Der Widerruf ist eine komplexe juristische Angelegenheit, weshalb du als Privatperson besser nicht selbst widerrufen solltest, sondern dich zur Sicherheit an einen Anwalt wenden solltest.

2. Fehler in der Berechnung zur Vorfälligkeitsentschädigung Der Gesetzgeber schreibt vor, wie die Entschädigung zu berechnen und dass der Verbraucher zu informieren ist. Macht deine finanzierende Bank hier Fehler, kannst du ebenfalls aus dem Darlehensvertrag aussteigen.

3. Baufinanzierung ablösen nach § 489 BGB Überhaupt keine Gedanken musst du dir machen, wenn dein Baukredit vor 10 Jahren ausgezahlt wurde, die Zinsbindungsfrist aber noch 5 oder 10 Jahre läuft. In diesem Fall greift § 489 BGB. Hier gesteht dir das Bürgerliche Gesetzbuch ein Kündigungsrecht zu. Beachte, dass der Fristablauf erst ab der letzten Teilauszahlung gerechnet wird. Zusätzlich musst du hier eine Kündigungsfrist von 6 Monaten einhalten, bevor du das Darlehen zurückzahlen kannst.

Tipp: Sind es noch 12 bis 24 Monate zum Ende der 10-Jahres-Frist, machst du dich am besten trotzdem schon zu neuen Anschlussfinanzierungen schlau. Mit einem Forward-Darlehen lässt sich ein günstiger Zins heute schon festschreiben.

Zusammenfassung

- Es gibt ein paar Tricks, wie du um eine Vorfälligkeitsentschädigung herumkommst.

- Verträge, die zwischen 11. Juni 2010 und 26. März 2020 geschlossen wurden, genießen aufgrund eines EuGH-Urteils ein unendlich langes Widerrufsrecht, das du nutzen kannste.

- Eine weitere Möglichkeit besteht darin, der Bank einen Rechenfehler nachzuweisen.

- Baukredite, die länger als 10 Jahre laufen, haben nach BGB ein Sonderkündigungsrecht. Allerdings musst du dabei Fristen beachten.

Wie hoch fällt die Vorfälligkeitsentschädigung aus?

Die Berechnung der Vorfälligkeitsentschädigung für einen Baukredit ist nicht ganz einfach. Einfluss hat zum einen die Höhe der Restschuld. Darüber hinaus machen sich in der Rechnung auch der für den Vertrag geltende Zins, das vertraglich vereinbarte Ende der Zinsbindung und die Möglichkeit zu Sondertilgungen bemerkbar. Diese müssen vom Kreditgeber in die Berechnung zu deinen Gunsten berücksichtigt werden. Ein Problem ist die Einbeziehung negativer Renditen in die Berechnung. Dabei handelt es sich um den Verlust, den die Bank durch die heute niedrigeren Zinsen macht.

Hierdurch kann die Vorfälligkeitsentschädigung höher ausfallen als die eigentlich zu zahlenden Kreditzinsen. Ein Missstand, der in den nächsten Jahren auch die Gerichte beschäftigen wird.

Tipp: Um die wahrscheinliche Vorfälligkeitsentschädigung der Bank zu berechnen, kannst du zu Onlinerechnern greifen. Sehr gute Rechner berücksichtigen auch den Einfluss der negativen Rendite.

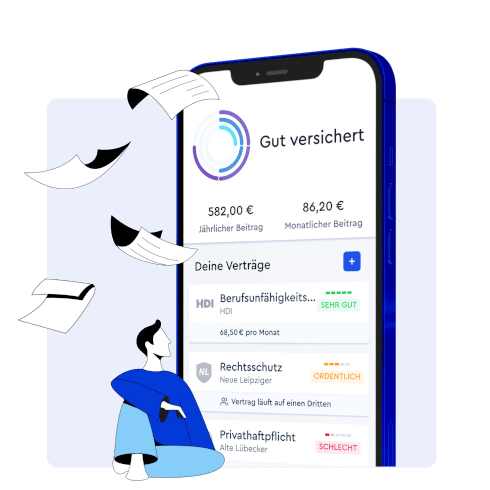

Alles in einer App

Versicherungen abschließen, verwalten, anpassen und kündigen: Alles innerhalb weniger Sekunden per App.

Hol dir CLARK

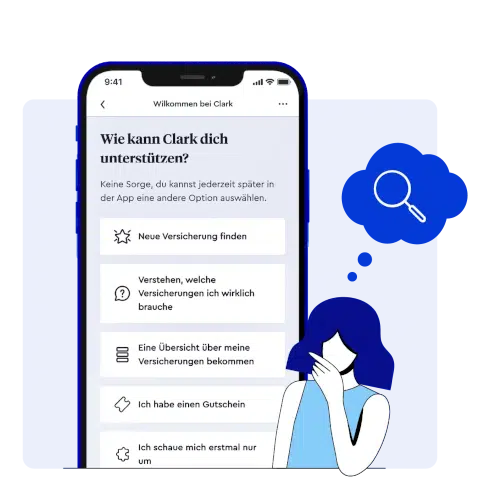

Dein optimaler Tarif

Unser Algorithmus vergleicht tausende Tarife von über 180 Anbietern, um den einen zu finden, der ideal zu dir passt.

Hol dir CLARK

Hilfe per App

Du brauchst uns? Wir sind da! Per Chat – und auch persönlich. Unser Team nimmt sich gerne Zeit für deine Anliegen und Fragen.

Hol dir CLARKBaufinanzierung umschulden: nach Ablauf der Zinsbindung auch ohne Vorfälligkeitsentschädigung

Angesichts der Höhe einer Vorfälligkeitsentschädigung ist es oft ratsam, sich nach Alternativen umzusehen. Hat deine Bank das Darlehen 2010 voll ausgezahlt, so läuft die Frist aus § 489 BGB im Jahr 2020 ab. Jetzt noch eine Vorfälligkeitsentschädigung in Kauf nehmen? Eigentlich kannst du den Fristablauf abwarten und dann eine Umschuldung vornehmen.

Achtung: Der Gesetzgeber hat hierfür eine Kündigungsfrist von 6 Monaten verankert. Diese musst du als Kreditnehmer einhalten, wenn du dein Baudarlehen nach § 489 BGB vorzeitig kündigen möchtest.

Dabei musst du nicht einmal die Bank wechseln. Eine Anschlussfinanzierung lässt sich auch bei der bisher finanzierenden Bank abschließen. Hier nutzt du den Vorteil, dass die Grundschuld nicht auf einen neuen Kreditgeber umgeschrieben werden muss. Natürlich lassen sich für die Umschuldung auch Baukredite anderer Banken nutzen. Was die beste Option ist, findest du immer mit einem Kreditvergleich heraus. Für die Auswahl gelten die Rahmenbedingungen wie für den Erstkredit. Entscheidend sind Zinssatz, Höhe der erlaubten Sondertilgungen, Ratenpausen und Tilgungsanpassung. Letztere ist bei einem Allgemein-Verbraucherkredit selten nötig. Im Fall der Baufinanzierung kann sich diese Option allerdings schnell bezahlt machen.

Tipp: Es muss nicht immer eine Bank sein, die den Kredit für deine Umschuldung stellt. Du kannst nach Förderungen recherchieren oder wirfst einen Blick auf Kreditalternativen. In den letzten Jahren sind zunehmend auch Versicherer in den Bereich der Baufinanzierungen eingestiegen.

Zusammenfassung

- Eine Vorfälligkeitsentschädigung zu berechnen, ist nicht einfach.

- In die Zahlen hinein spielen verschiedene Faktoren wie beispielsweise die Restschuld oder die Zinsen.

- Meistens fällt sie recht hoch aus, weshalb es sinnvoll ist, sich auch nach Alternativen umzusehen wie beispielsweise einer Umschuldung.

Eine Baufinanzierung beantragen

Eine eigene Immobilie zu erwerben, ist ein großer Schritt und meist eine Entscheidung fürs Leben. Umso wichtiger ist es im Vorfeld, sich gründlich Gedanken über die Finanzierung zu machen. Was kannst du dir heute leisten und was geschieht, wenn sich morgen deine Lebensumstände ändern? Welche Fördermöglichkeiten ergeben sich für dich und welche machen Sinn?

Du wirst im Internet eine ganze Reihe an Vergleichsrechnern finden, die dir möglicherweise einen Anhaltspunkt geben können. Doch am Ende ist eine Baufinanzierung eine höchst individuelle Angelegenheit, die passgenau auf dich und deine Lebenssituation zugeschnitten sein muss.

Die Experten von CLARK beraten dich zu deiner Vermögenssituation und helfen dir dabei, dir den Traum von den eigenen vier Wänden zu erfüllen.

Nächste Schritte

- Kontaktiere unsere CLARK-Experten. Das geht ganz einfach per Telefon, per Chat in der CLARK App oder indem du uns unten deine Adresse hinterlässt.

- Die CLARK-Experten beraten dich völlig unverbindlich. Auf Wunsch erhältst du ein individuell auf deine Lebenssituation und deine Wunschimmobilie angepasstes Angebot.

- Du wählst deine Wunschbank. Gemeinsam mit den CLARK-Experten stellst du den Antrag und unterschreibst komplett digital. So einfach geht Finanzierung heute.

Erhalte jetzt dein Angebot!

Du bist neugierig auf deinen Tarif? Wir beraten dich gerne und vollkommen unverbindlich!