Bereits über 700.000 CLARK Kund:innen

Finde mit uns deinen optimalen Schutz

Das Wichtigste in Kürze

Diese Seite im Überblick

Grundfähigkeitsversicherungen im Überblick

Was Grundfähigkeiten sind

Von der Geburt an über den ganzen Verlauf deines Lebens erlernst du immer mehr und teilweise hochkomplexe Fähigkeiten – beispielsweise das Programmieren oder das Bedienen komplizierter Maschinen. Grundfähigkeiten dagegen sind eine Sondergruppe. Darunter fallen fast nur körperliche Fähigkeiten, die jeder gesunde Mensch hat, gegebenenfalls nach normalem Erlernen im Zuge des Aufwachsens.

Einige Beispiele:

- sämtliche sensorischen Fähigkeiten, also das Fühlen, Hören, Riechen, Schmecken, Sehen und Tasten

- wichtige grundlegende motorische Fähigkeiten, etwa dein Gleichgewichtssinn, die vollständige Beweglichkeit (und das Vorhandensein) deiner Extremitäten, das Gehen, Sitzen, Treppensteigen, Tragen usw.

- grundlegende psychische bzw. kognitive Fähigkeiten, vor allem dein Orientierungssinn und das Erinnerungsvermögen

- komplexere (fein-)motorische Fähigkeiten, beispielsweise das Schreiben, Fahrrad- und Autofahren

Zwar könnte der Verlust der hier gelisteten Fähigkeiten für eine Berufsunfähigkeit sorgen, allerdings ist die Grundfähigkeitsversicherung explizit keine Absicherung (nur) für den Beruf.

Was die Grundfähigkeitsversicherung absichert

Zunächst einmal ist die GFV komplett von deiner Arbeit entkoppelt. Das ist das Wichtigste. Die Grundfähigkeitsversicherung sichert dich gegen starke Beeinträchtigungen oder den kompletten Verlust einer oder mehrerer Grundfähigkeiten ab.

Sobald dieser Fall eintritt, zahlt der Versicherer – meistens eine monatliche Rente. Dabei interessiert es nicht, ob du weiterhin deinen Job ausüben kannst oder nicht, und auch nicht, was der Grund für die Beeinträchtigung ist.

Dazu musst du wissen, dass die GFV ein verhältnismäßig junges Versicherungsprodukt ist. Sie tauchte erst kurz nach dem Jahrtausendwechsel in Deutschland auf. Damals hatte die Bundesregierung die Erwerbsminderungsrente neu geregelt. Es entstand eine gesetzliche Versicherungslücke.

Lange Zeit unterschieden die meisten Versicherer nach zwei sogenannten Fähigkeitskatalogen – der eine enthielt nur absolute Basisfähigkeiten wie Sehen, Sprechen und sich Orientieren, der andere definierte kompliziertere Bewegungsabläufe, etwa das Anheben und Tragen eines Gegenstands über eine bestimmte Distanz.

Teilweise fassen jedoch mittlerweile Anbieter die beiden Kataloge zusammen – am Markt existieren deshalb Produkte beider Kategorien.

Nach wie vor gilt allerdings, dass es teils beträchtliche Unterschiede zwischen den Versicherern und Tarifen gibt, welche Fähigkeiten versichert sind und wie genau der Leistungsfall definiert wird.

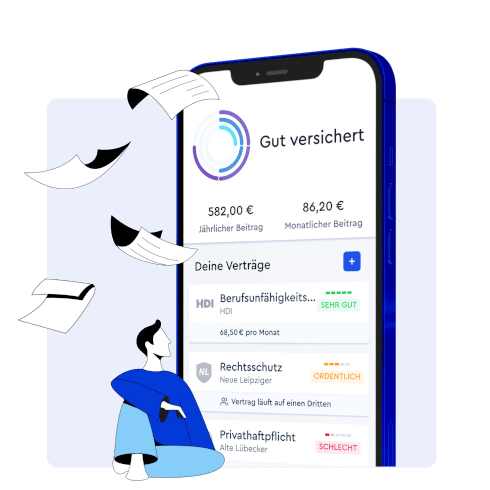

Alles in einer App

Versicherungen abschließen, verwalten, anpassen und kündigen: Alles innerhalb weniger Sekunden per App.

Dein optimaler Tarif

Unser Algorithmus vergleicht tausende Tarife von über 180 Anbietern, um den einen zu finden, der ideal zu dir passt.

Hilfe per App

Du brauchst uns? Wir sind da! Per Chat – und auch persönlich. Unser Team nimmt sich gerne Zeit für deine Anliegen und Fragen.

Grundfähigkeitsversicherung und andere Absicherungen

Die GFV wird häufig (und fälschlicherweise) mit anderen, ähnlich gelagerten Versicherungen in einen Topf geworfen. Wie sie funktioniert, weißt du jetzt. Nun der Vergleich mit anderen Möglichkeiten:

- Die Berufsunfähigkeitsversicherung umfasst zwar auch Grundfähigkeiten, aber greift nur, wenn du durch deren Beeinträchtigung/Verlust deinen jetzigen Beruf nicht mehr ausüben kannst.

- Die Erwerbsunfähigkeitsversicherung arbeitet ähnlich, greift aber nur dann, wenn du keinerlei Arbeit mehr nachgehen kannst.

- Die (staatliche) Unfallversicherung umfasst ebenfalls Grundfähigkeiten. Sie greift jedoch nur, wenn die Beeinträchtigung/der Verlust das Resultat eines direkt mit dem Beruf zusammenhängenden Unfalls oder einer Krankheit sind – etwa, wenn ein Arbeitsunfall deine Hand abtrennt.

- Die Multi-Risk-Versicherung ist eine Paketlösung. Sie enthält meistens eine vollumfängliche Grundfähigkeitsversicherung, umfasst aber noch mehr Schutz.

- Die Dread-Disease-Versicherung zahlt, wenn du eine der im Vertrag gelisteten schweren Krankheiten entwickelst – allerdings meist nur als Einmalzahlung.

Die Dread-Disease hat tatsächlich einige Ähnlichkeiten mit der GFV. Beide sind Versicherungen von Auswirkungen, nicht von Ursachen. Übrigens bilden sie auch eine gute Kombination.

Zusammenfassung

- Grundfähigkeiten sind solche Fähigkeiten, die typischerweise jeder Mensch eines bestimmten Alters hat, ohne dass dazu eine spezielle Ausbildung vonnöten wäre.

- Die Grundfähigkeitsversicherung schützt bei Verlust oder der Beeinträchtigung dieser Fähigkeiten. Dabei zählt nicht, was die Ursache ist oder ob es sich auf die Arbeitsfähigkeit auswirkt.

- Die GFV kann als Alternative zu anderen Versicherungsprodukten sinnvoll sein, ist jedoch eine eigenständige Versicherung, die sich kaum mit anderen Versicherungen vergleichen lässt.

Die Grundfähigkeitsversicherung in der Praxis

Wann sie eine Alternative zur BU-Versicherung ist

Dass jeder Mensch angesichts der unzureichenden staatlichen Erwerbsminderungsrente so früh wie möglich eine Berufsunfähigkeitsversicherung abschließen sollte, ist unstrittig. Aber kann die GFV hinsichtlich ihrer Leistungen eine Alternative dazu sein?

Nein, nur in engen Grenzen. Dazu sind die versicherten Fähigkeiten einfach zu limitiert. Du kannst noch auf zahlreiche andere Weisen berufsunfähig werden, die komplett außen vorbleiben.

Die GFV ist nur dann eine Alternative, wenn du aus irgendeinem Grund keine BU-Versicherung bekommen kannst oder sie dir unbezahlbare Beiträge auferlegen würde. Selbst in dem Fall wäre eine Erwerbsunfähigkeitsversicherung die nächstbessere Alternative.

Wann du eine GFV besitzen solltest

Passieren kann immer etwas. Allerdings hängt das realistische Risiko doch stark davon ab, wie dein Leben aussieht. Hast du einen körperlichen, verletzungsträchtigen Beruf oder Hobbys, die durch ihre Risiken deine Grundfähigkeiten beeinträchtigen können, sind das Fälle, in denen die Grundfähigkeitsversicherung absolut sinnvoll ist.

Vielleicht hast du nicht einmal eine andere Möglichkeit, dich abzusichern. Ist jedoch beides bei dir nicht der Fall und hast du auch keine Vorerkrankungen, ist die BU-Versicherung bzw. eine Erwerbsunfähigkeitsversicherung meist ein vollkommen ausreichender Schutz.

Allerdings kann es auch passieren, dass du eine Grundfähigkeit verlierst, aber nicht berufsunfähig diagnostizierst wirst. Beispiele sind schnell zu finden – du benötigst etwa als freischaffender Programmierer Kopf und Hände, verlierst jedoch aus irgendeinem Grund deine Gehfähigkeit.

Dann würde die BU- bzw. Erwerbsunfähigkeitsversicherung mitunter nicht greifen, wohl aber die GFV. In diesem Fall wäre sogar eine Kombination beider Versicherungen von Vorteil – denn der Verlust der Grundfähigkeiten beeinträchtigt dein Leben ja auch jenseits der Arbeit massiv.

Was du vor dem Abschluss einer GFV beachten solltest

Die Grundfähigkeitsversicherung ist kein sehr teurer Schutz. Abhängig davon, was bei der (verpflichtenden) Gesundheitsbefragung herauskommt, wie alt du bist, welches berufliche Risiko du trägst und vor allem wie hoch die monatliche Rente sein soll, kannst du diesen Schutz schon für einen geringen bis mittleren zweistelligen Betrag im Monat bekommen – die Tarife beginnen normalerweise bei ungefähr 20 Euro. Doch auch wenn das günstig ist, solltest du unbedingt einige Punkte beachten:

- Wie bei jeder Versicherung gilt: Hole Angebote von mehreren Versicherern ein. Zeige sie anschließend auch gern unseren CLARK-Experten, bevor du dich für eines davon entscheidest.

- Wenn du keine zusätzliche Berufs- bzw. Erwerbsunfähigkeitsversicherung besitzt, wähle die Rentenhöhe unbedingt so, dass du problemlos davon leben kannst. Und zwar allein, ohne die staatliche Erwerbsminderungsrente.

- Nimm auf jeden Fall deine beruflich wichtigen Grundfähigkeiten zuerst in die Versicherung auf. Alles andere ist nachrangig. Prüfe zudem, ob diese Versicherung vielleicht spezielle Pakete für deinen Beruf anbietet.

- Achte auf dynamische Gestaltung, damit die Rentensumme sich der Inflation anpasst.

- Lasse dir keinen zu langen Prognosezeitraum verkaufen. Die Versicherung sollte bereits zahlen, wenn deine Grundfähigkeiten voraussichtlich ein halbes Jahr ausfallen. Ein Jahr oder gar noch länger ist heute kein zeitgemäßes Angebot mehr.

- Prüfe sorgsam, wie lange Leistungen fließen. Optimal ist nur eine lebenslange Zahlung.

- Schaue sehr genau, wie viele Grundfähigkeiten du einbüßen musst, um Leistungen zu erhalten. Manche Tarife sind hier sehr unfair.

Du solltest die Angebote vor allem auf die Formulierungen hin unabhängig prüfen lassen. Manche Versicherer unterscheiden zum Beispiel zwischen „Heben und Tragen“ und „Heben“ und „Tragen“. Im erstgenannten Fall dürftest du dementsprechend sowohl weder (an-)heben noch tragen können, um Leistungen zu bekommen, im letztgenannten Fall wären beide Fähigkeiten eigenständig versichert.

Schließlich kommt es auf die Details an. Beispielsweise könnte ein Versicherer „Heben“ auf ein zwei Kilogramm schweres Gewicht beziehen, ein anderer nur ein Kilogramm ansetzen. Sei also auf der Hut und lies das Kleingedruckte.

Zusammenfassung

- Entgegen der landläufigen Meinung ist die Grundfähigkeitsversicherung keine wirklich gute Alternative zur Berufsunfähigkeitsversicherung. Das ist sie nur dann, wenn die BU-Versicherung keine Option ist.

- Je nach Lebenswandel kann die Grundfähigkeitsversicherung durch ihre von der Arbeitskraft unabhängige Natur eine sinnvolle Ergänzung zu rein auf die Arbeitskraftabsicherung zugeschnittenen Versicherungsprodukten sein.

- Da es zwischen den Versicherungen stark unterschiedliche Leistungsdefinitionen gibt, ist ein sehr sorgfältiges Prüfen von Angeboten dringend angeraten.

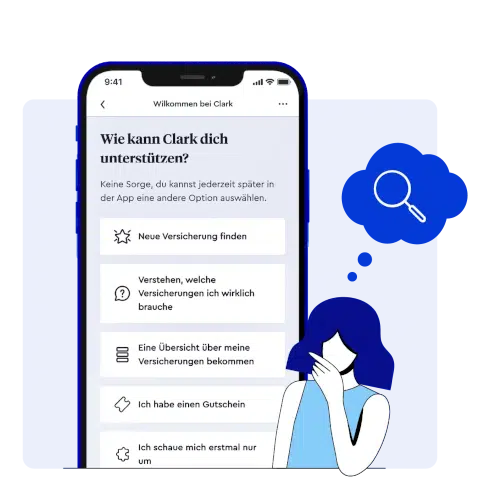

Eine Grundfähigkeitsversicherung abschließen

Die GFV ist nicht mit deinem Job verbunden und kann daher eine sinnvolle Ergänzung zu deiner Berufsunfähigkeitsversicherung sein. Solltest du deine körperlich angeborenen Fähigkeiten verlieren, sichert dich die GFV ab. Dabei ist es unerheblich ob du deinen Beruf weiterhin ausführen kannst oder nicht.

Die Auswahl und die Unterschiede der vielzähligen Tarife sind jedoch enorm groß, wende dich daher gerne an unsere CLARK-Expert:innen, um dir Hilfe zu holen. Anhand der Realitäten deines Berufs- und Freizeitlebens können sie dir präzise Ratschläge geben, was für dich passt.

Nächste Schritte

- Kontaktiere unsere CLARK Expert:innen. Das geht ganz einfach per Chat in der CLARK App oder indem du uns deine Kontaktdaten hinterlässt.

- Die CLARK Expert:innen beraten dich völlig unverbindlich. Auf Wunsch erhältst du ein individuell auf deine Lebenssituation angepasstes Angebot.

- Du wählst deinen Wunschversicherer. Gemeinsam mit den CLARK Expert:innen stellst du den Antrag und unterschreibst komplett digital. So einfach geht Versicherung heute.

Erhalte jetzt dein Angebot!

Du bist neugierig auf deinen Tarif? Wir beraten dich gerne und vollkommen unverbindlich!

Hol dir CLARKOb bei 20 € Beitragserhöhungen oder im komplexen 20.000 € Schadensfall – Wir sind für dich da!

Mehr als 700.000 Nutzer:innen in Deutschland managen ihre Versicherungen mit CLARK – europaweit sind es sogar über 2 Millionen. Erfahre hier, was sie über CLARK denken.

Das könnte dich auch interessieren

*Auszeichnung “Von Nutzern empfohlen”

CLARK wurde im Rahmen einer unabhängigen Online-Befragung von ServiceValue in Kooperation mit FOCUS-MONEY mehrfach ausgezeichnet – u. a. in den Kategorien “Apps – Von Nutzern empfohlen”(2024) und “Digitale Versicherungsexperten”(2024). Weitere Informationen und die vollständigen Studien findest du hier: Apps – Von Nutzern empfohlen (PDF), Digitale Versicherungsexperten (PDF)