Kapitallebensversicherung

Die eigene Familie und Rente mit der Kapitallebensversicherung absichern

Das Wichtigste in Kürze

Diese Seite im Überblick

Unterschied zwischen Kapital- und Risikolebensversicherung

Wer Lebensversicherung sagt, meint in der Regel die Kapitallebensversicherung. Damit sichern sich etwa Ehepartner:innen gegenseitig ab, damit der oder die andere nicht in finanzielle Not gerät, falls einem Partner oder einer Partnerin etwas zustößt.

Habt ihr zum Beispiel zusammen ein Haus gekauft und ihr habt 2 kleine Kinder, dann ist eine Absicherung wichtig, für den Fall, dass einem oder einer vonr euch ein Unfall geschieht und der oder die andere allein zurückbleibt.

Geht es dir nur um die Absicherung dieses Worst-Case-Szenarios, ist für dich eine Risikolebensversicherung erwägenswert, mit der du genau diesen Fall absicherst.

In die Risikolebensversicherung zahlst du einen bestimmten Betrag ein, sparst aber kein Kapital an. Es handelt sich um eine reine Risikoversicherung. Eine Kapitallebensversicherung funktioniert etwas anders.

Absicherung fürs Alter – und für Hinterbliebene

Die Kapitallebensversicherung kombiniert die Leistungen einer Risikolebensversicherung mit denen einer kapitalbildenden Rentenversicherung als Altersvorsorge. Im Todesfall des Versicherungsnehmers oder der Versicherungsnehmerin zahlt sie den Hinterbliebenen die sogenannte garantierte Erlebensfallsumme aus – meist mit einer Überschussbeteiligung, die in den Versicherungsjahren erwirtschaftet worden ist.

Andernfalls zahlt dir die Versicherung am Ende des Vertragszeitraums einen bei Vertragsabschluss vereinbarten Betrag – zuzüglich der im gesamten Zeitraum erwirtschafteten Überschüsse. Diese Überschüsse sind ein finanzieller Anteil an den Gewinnen des Versicherers. Die Auszahlung in einer Summe ist nach wie vor die Regel und von den meisten Versicherungsnehmer:innen auch gewünscht.

Zum Beispiel, weil mit dem Geld Restschulden auf das eigene Haus getilgt werden können. Beliebt ist auch eine große Reise, für die während des Arbeitslebens weder Zeit noch Geld da war. Viele kapitalbildende Lebensversicherungen bieten aber auch ein Kapitalwahlrecht an und geben die Möglichkeit, sich das angesparte Kapital monatlich als private lebenslange Rente auszahlen zu lassen.

Ein Vorteil der Kapitallebensversicherung besteht außerdem darin, dass du sie zum Beispiel beim Abschluss eines Darlehensvertrags als Sicherheit einbringen kannst. Doch dazu später mehr.

Zusammenfassung

- Die Kapitallebensversicherung sichert im Todesfall Hinterbliebene ab, der Versicherungsschutz gilt ab dem Moment der Unterzeichnung des Vertrages.

- Sie kann als Teil der Altersvorsorge eingesetzt werden.

- Das Geld wird im Erlebensfall zumeist in einer Summe ausgezahlt, mit dem Kapitalwahlrecht wird die Auszahlung in eine monatliche Rente umgewandelt.

Laufzeit, Zinsen, Kosten

Kritik an Kapitallebensversicherungen

Kapitallebensversicherungen sind unter anderem wegen des stark gesunkenen Garantiezinses in die Kritik geraten. Diese sogenannte garantierte Verzinsung ist festgeschrieben worden, um zu verhindern, dass Versicherte am Ende einer Vertragslaufzeit weniger Geld aus der Versicherung erhalten, als sie eingezahlt haben.

Vereinfacht gesagt funktionieren klassische Kapitallebensversicherungen wie Sparbücher: Du überweist dem Versicherer jeden Monat eine bestimmte Summe, der Versicherer arbeitet mit deinem Geld, dafür wiederum erhältst du deinen Anteil an den erwirtschafteten Überschüssen. Um das Risiko so gering wie möglich zu halten, wird das Geld weit gestreut. Sparbücher erwirtschaften allerdings schon lange keine Zinsen mehr.

Um das beim Abschluss einer Kapitallebensversicherung zu vermeiden, ist ein Mindestzins nicht nur garantiert, er ist vorgeschrieben – aber eben mit nur 0,25 % (Stand: 2024). Immerhin: 2025 steigt er auf 1 %.

Lange Laufzeiten

Der Versicherer muss auch den Todesfall eines Versicherten vor Vertragsende in seine Berechnungen einkalkulieren. Stirbt ein:e Versicherungsnehmer:in etwa nach nur einem Jahr Versicherungszeit, hat aber einen Vertrag mit 30 Jahren Laufzeit abgeschlossen, erhalten die Angehörigen die nach 30 Jahren garantierte Erlebensfallsumme.

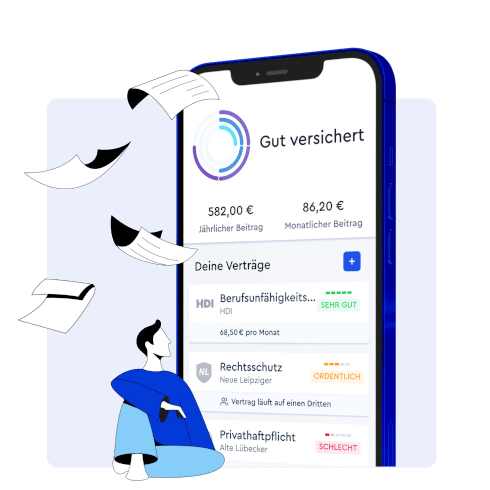

Alles in einer App

Versicherungen abschließen, verwalten, anpassen und kündigen: Alles innerhalb weniger Sekunden per App.

Hol dir CLARK

Dein optimaler Tarif

Unser Algorithmus vergleicht tausende Tarife von über 180 Anbietern, um den einen zu finden, der ideal zu dir passt.

Hol dir CLARK

Hilfe per App

Du brauchst uns? Wir sind da! Per Chat – und auch persönlich. Unser Team nimmt sich gerne Zeit für deine Anliegen und Fragen.

Hol dir CLARKEine Lebensversicherung dient jedoch nicht nur dazu, Angehörige im Fall der Fälle abzusichern. Sie wird vor allem als Ergänzung zur Rente betrachtet. Damit du überhaupt genügend Kapital ansparen kannst, musst du sehr lange in die Versicherung einsparen. Vertragslaufzeiten unter 20 Jahren sind selten sinnvoll, weshalb du dich sehr lange an eine Versicherungsgesellschaft bindest. Die richtige Wahl ist demnach eine Lebensentscheidung. Es lohnt sich also, etwas Zeit zu investieren, um sich umfassend zu erkundigen.

Von Verbraucherschützer:innen wird etwa häufig bemängelt, dass einige Versicherer hohe Gebühren für den Abschluss verlangen. Das fällt den Kund;innen oft gar nicht auf, da die Gebühren mit den normalen Beiträgen verrechnet werden.

Meide Versicherer, die hohe Abschluss- und Verwaltungsgebühren verlangen beziehungsweise einplanen. Da die Versicherer gezwungen sind, diese transparent zu machen, kannst du sie selbst miteinander vergleichen, wenn du Angebote einholst. Manche Versicherer führen sie allerdings etwas abseits auf, wo du sie leicht überlesen kannst.

Die reine fondsgebundene Lebensversicherung

Unter den Kapitallebensversicherungen gibt es eine Sonderform: die ausschließlich fondsgebundene Lebensversicherung. Sie wird in fast allen Fällen in Kombination mit einer Risikolebensversicherung aufgelegt.

Bei dieser besonderen Form der Lebensversicherung werden die Beiträge ausschließlich in Investmentfonds investiert, nicht in festverzinslichen Wertpapieren (die für die normale Lebensversicherung die Grundlagen bieten). Wenn es gut läuft, lassen sich mit dieser Art von Lebensversicherung also gute Renditen erwirtschaften. Entwickeln sich die Fonds, in die investiert wird, jedoch negativ, trägst allein du das Risiko.

Was kostet eine Kapitallebensversicherung?

Die Versicherung möchte ihr Risiko abschätzen können. Daher musst du, bevor du eine Kapitallebensversicherung abschließen kannst, eine Menge Angaben machen. Dazu gehören Alter, Gewicht, Vorerkrankungen sowie Beruf und die Versicherer wollen auch wissen, ob du rauchst oder nicht.

Generell teilen sich die Kosten einer Kapitallebensversicherung in 3 Hauptbestandteile auf:

- Der überwiegende Teil ist der Sparanteil, der direkt in die Altersvorsorge fließt und einer festgelegten Verzinsung unterliegt.

- Dazu kommt ein Risikoanteil, der sich nach deinem Sterberisiko richtet. Dieses wird aus Gesundheitszustand und Alter zum Zeitpunkt des Vertragsbeginns bestimmt.

- Ein weiterer Posten sind die Verwaltungs- und Vertriebskosten des Versicherers, die je nach Anbieter unterschiedlich hoch ausfallen können.

Wie wird die Auszahlung berechnet?

Die Endauszahlung der Versicherung besteht aus den angesparten Beiträgen, der Überschussbeteiligung, dem Schlussüberschuss und der Beteiligung an Bewertungsreserven. Die genaue Höhe der Auszahlung lässt sich nicht präzise festlegen.

Eine erste Schätzung der Auszahlungshöhe ergibt sich aus der Dauer des Vertrags, den monatlichen Einzahlungen und der zugesicherten Verzinsung. Die endgültige Rendite variiert jedoch je nach wirtschaftlicher Leistung des Versicherers und der Überschussbeteiligung, sodass nur ein Näherungswert angegeben werden kann.

Die fortlaufende Verzinsung des angesparten Kapitals kombiniert den Garantiezins mit den jährlichen Überschüssen. Obwohl die Rendite in den letzten Jahren wegen der anhaltenden Niedrigzinsen gesunken ist, hat sie sich kürzlich stabilisiert.

Zusammenfassung

- Kapitallebensversicherungen investieren zumeist in festverzinsliche Wertpapiere.

- Manche Versicherer fordern hohe Abschlussgebühren und Verwaltungskosten.

- Die Höhe deiner monatlich zu zahlenden Beiträge ergibt sich aus einer Reihe unterschiedlichster Faktoren wie Alter, Vorerkrankungen und Beruf.

Was du sonst noch wissen solltest

Was tun in einer finanziellen Schieflage?

Zunächst einmal kannst du die Beiträge einer Kapitallebensversicherung dynamisch oder starr gestalten. Starr bedeutet, du zahlst 25 oder 30 Jahre jeden Monat exakt die gleiche Summe. Gestaltest du die Beiträge dynamisch, so erhöhen sie sich regelmäßig und du bekommst mehr ausgezahlt.

Du kannst auch die Höhe deiner Beiträge verändern, wenn sich deine finanziellen Möglichkeiten verändern sollten. Das geht sowohl nach oben als auch nach unten, die meisten Versicherer sind da inzwischen recht flexibel. Wenn du deine Beiträge kürzen möchtest, kann es aber passieren, dass dir die Versicherungen auch Leistungen kürzen.

Solltest du gar in eine finanzielle Schieflage geraten, die es für dich schwierig macht, die monatlichen Beiträge überhaupt aufbringen zu können, kannst du die Versicherung auch ruhen lassen. Es ist sogar möglich, eine Lebensversicherung zu verkaufen.

Schließlich können Kapitallebensversicherungen, wie erwähnt, als Sicherheiten für Darlehen verwendet werden. Solltest du derweil in eine finanzielle Schieflage geraten, kann eine Kapitallebensversicherung ausgesetzt, verkauft oder beliehen werden.

Wie sehen die Kündigungsfristen aus?

In der Regel kennen Kapitallebensversicherungen keine langen Kündigungsfristen. Kündigst du einen Vertrag aber vorzeitig, wirst du voraussichtlich einen Großteil deiner angesparten Sparsumme verlieren, denn der Versicherer berechnet den Rückkaufswert deiner Versicherung.

Das ist der Wert deines Versicherungsvertrages aus Sicht des Versicherers zu dem Zeitpunkt, zu dem du vorzeitig aus dem Vertrag aussteigen willst. Je kürzer du eingezahlt hast, desto höher fallen deine Verluste aus, weshalb du vor einer Kündigung andere Optionen erwägen solltest, um finanzielle Einbußen zu vermeiden.

- Dynamikklausel: Wenn deine Beiträge durch eine Dynamikklausel steigen, hast du das Recht, diese zu stoppen, um die Beiträge nicht weiter steigen zu lassen.

- Policendarlehen: Ein Policendarlehen kann bei finanziellen Engpässen hilfreich sein, obwohl die Zinsen oft über denen der Lebensversicherung liegen. Diese Option empfiehlt sich besonders gegen Ende der Versicherungslaufzeit, wenn nur noch wenige Beitragszahlungen ausstehen.

- Beitragsfreistellung: Du kannst deine Beiträge einstellen, was die Beitragszahlungen stoppt. Die Versicherungssumme kann dann nur noch durch Beteiligungen an Überschüssen wachsen.

Was passiert, wenn mein Versicherer in Schwierigkeiten gerät?

Für alle Lebensversicherer ist es Pflicht, einem Sicherungsfonds anzugehören. Die oberste Aufsichtsbehörde dieses Sicherungsfonds ist die Bundesanstalt für Finanzdienstleistungsaufsicht (Bafin).

Muss ich meine Auszahlung versteuern?

Seit dem 01.01.2005 musst du nur die Hälfte versteuern – sofern du bei der Auszahlung mindestens 62 Jahre alt bist und der Vertrag 12 oder mehr Jahre gelaufen ist. Tritt während der Versicherungslaufdauer der Todesfall ein, muss die nun an die Hinterbliebenen ausgezahlte Versicherungssummer nicht versteuert werden.

Zusammenfassung

- Lebensversicherungen lassen sich beleihen und verkaufen, können aber auch in einen Ruhemodus versetzt werden.

- Ein Sicherungsfonds schützt deine Einlagen.

- Die Auszahlung einer Kapitallebensversicherung im Erlebensfall unterliegt der Steuerpflicht.

Eine Kapitallebensversicherung abschließen

Die eigene Familie für den Fall der Fälle absichern und zugleich noch etwas fürs Alter ansparen: Das Prinzip der Kapitallebensversicherung hat gewiss nicht an Attraktivität verloren. Wohl ist diese Form der Risikoabsicherung aber durch ihre Garantieversprechen einerseits und das Niedrigzinsumfeld andererseits zuletzt etwas in Bedrängnis geraten.

Umso mehr solltest du dich vor dem Abschluss einer solch weitreichenden Versicherung ausführlich beraten lassen. Es gilt, die bestmögliche Absicherung für dich und deine Familie zu finden, verbunden mit guter Rendite und möglichst niedrigen Abschluss- und Verwaltungskosten, sodass sich deine Absicherung auch in jedem Fall lohnt.

Die CLARK-Expert:innen beraten dich unverbindlich zu deiner Lebens- und Versicherungssituation und finden mit dir den Anbieter und das Versicherungsprodukt, das am besten zu dir und deinen individuellen Anforderungen passt. So gehst du vor:

Nächste Schritte

- Kontaktiere unsere CLARK-Exper:innten. Das geht ganz einfach per Chat in der CLARK App oder indem du uns unten deine Kontaktdaten hinterlässt.

- Die CLARK-Expert:innen beraten dich völlig unverbindlich. Auf Wunsch erhältst du ein individuell auf deine Lebenssituation angepasstes Angebot.

- Du wählst deinen Wunschversicherer. Gemeinsam mit den CLARK-Expert:innen stellst du den Antrag und unterschreibst komplett digital. So einfach geht Versicherung heute.

Erhalte jetzt dein Angebot!

Du bist neugierig auf deinen Tarif? Wir beraten dich gerne und vollkommen unverbindlich!

Ob bei 20 € Beitragserhöhungen oder im komplexen 20.000 € Schadensfall – Wir sind für dich da!

Mehr als 700.000 Nutzer:innen in Deutschland managen ihre Versicherungen mit CLARK – europaweit sind es sogar über 2 Millionen. Erfahre hier, was sie über CLARK denken.