Kredit – Kontokorrentkredit

Der befristet eingeräumte und betragsmäßig begrenzte Kredit für dein Girokonto

Das Wichtigste in Kürze

Mit dem Begriff Kontokorrentkredit hast du vielleicht schon Bekanntschaft gemacht. Um was handelt es sich im Detail? Diese Art von Darlehen begegnet dir vor allem als Dispositionskredit. Vielleicht nutzt du die Kreditlinie fürs Girokonto manchmal sogar. Doch was verbirgt sich dahinter genau, welches Vorteil hat der Kontokorrentkredit und was solltest du in Bezug auf den Zinssatz beachten? Lies weiter und erfahre alles Wichtige in Bezug auf diese Kreditform!

- Ein Kontokorrentkredit bietet flexible Kreditlinien für Privatpersonen und Unternehmen, die über das Girokonto laufen.

- Die hohen Zinskosten machen den Kontokorrentkredit im Vergleich zu anderen Krediten eher zu einer Notlösung.

- Der Kredit ist als Kontokorrentkredit für Unternehmen sowie als Dispokredit und Abrufkredit für Privatpersonen erhältlich.

Kontokorrentkredit Definition: Die flexible Kreditlinie

Der Kontokorrentkredit weist per Definition einige Besonderheiten auf. Er wird nämlich nicht wie ein normaler Kredit ausgezahlt und dann in Raten abgezahlt – vielmehr erhältst du von deinem Kreditinstitut eine Kreditlinie, die du bei Bedarf zur Finanzierung von Ausgaben nutzen kannst. Du erwirbst damit den Anspruch, für den Zeitraum der Einräumung über die Kreditlinie zu verfügen. Somit musst du den Kredit nicht jedes Mal neu beantragen, wenn du ihn nutzen möchtest.

Allerdings hast du nicht die Pflicht, immer den gesamten Kreditbetrag zu nutzen. Der Zinssatz wird nur für den in Anspruch genommenen Betrag erhoben. Die Rückzahlung lässt sich zudem frei gestalten. In der Praxis tritt der Kontokorrentkredit in drei verschiedenen Formen auf:

1. Kontokorrentkredit für Unternehmen

Der Begriff Kontokorrentkredit selbst wird im Normalfall verwendet, wenn es um eine eingeräumte Kreditlinie für Unternehmen geht. Diese nutzen die Kreditsumme, wenn es Lücken in der eigenen Liquidität geht. So können Lieferanten oder auch Löhne trotzdem pünktlich gezahlt werden. Ein solcher Kredit ist deutlich bequemer als andere Arten der Finanzierung, wie zum Beispiel Factoring.

2. Dispositionskredit auf dem Konto

Die bekannteste Variante ist der Dispositionskredit, mit dem du dein Girokonto überziehen kannst. Der große Vorteil: Du kannst auch dann wichtige Rechnungen zahlen, wenn es bis zum nächsten Gehalt noch etwas dauert.

3. Abrufkredit

Der Abrufkredit funktioniert fast wie ein Dispositionskredit, wird aber häufig zu einem günstigeren Zins angeboten. Zudem kannst du ihn auch beantragen, ohne gleichzeitig ein Konto bei der gleichen Bank zu eröffnen.

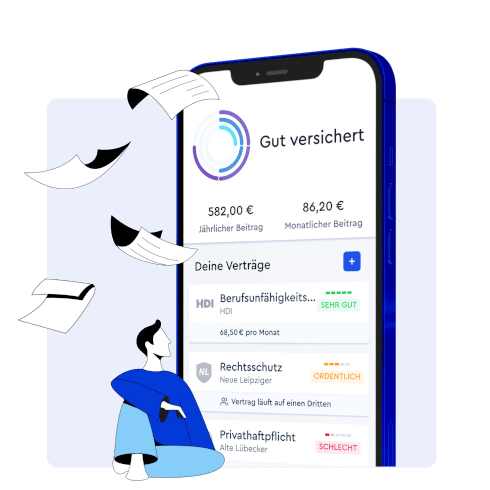

Alles in einer App

Versicherungen abschließen, verwalten, anpassen und kündigen: Alles innerhalb weniger Sekunden per App.

Hol dir CLARK

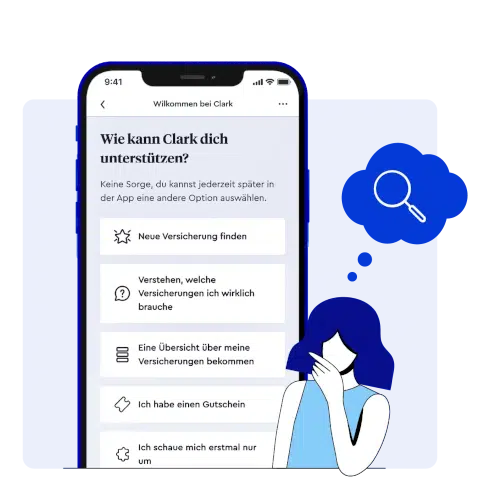

Dein optimaler Tarif

Unser Algorithmus vergleicht tausende Tarife von über 180 Anbietern, um den einen zu finden, der ideal zu dir passt.

Hol dir CLARK

Hilfe per App

Du brauchst uns? Wir sind da! Per Chat – und auch persönlich. Unser Team nimmt sich gerne Zeit für deine Anliegen und Fragen.

Hol dir CLARKSo funktioniert der Kontokorrentkredit

Variante 1: Der Dispositionskredit

Um die Funktion des Kontokorrentkredits zu erklären, geht es an dieser Stelle um den Dispokredit. Deine kontoführende Bank (für das Giro-/Gehaltskonto) räumt dir in der Regel einen solchen Kredit ein, wenn du regelmäßige Einnahmen auf deinem Konto verzeichnest. Die Höhe ist dabei häufig auf das zwei- bis Dreifache deines Nettogehalts beschränkt. Diese Kreditlinie nutzt du über den Lastschriftverkehr, durch Barabhebungen oder per Überweisung.

Durch den regelmäßigen Gehaltseingang wird der Dispo immer wieder ausgeglichen. Achtung: Banken reagieren gereizt, wenn der Dispo permanent ins Minus gefahren wird. Dir muss es möglich sein, einen positiven Saldo auf dem Girokonto zu gewährleisten. Auf diese Weise wird der Dispokredit zu einer sehr bequemen Finanzierungslösung, um kurzfristig mehr Spielraum ausnutzen zu können. Aber: Das Ganze hat einen Nachteil. Da Banken die Kreditlinie kurzfristig bereithalten müssen, liegt der Zins im Vergleich zu anderen Kreditarten hoch.

Variante 2: Der Abrufkredit

Etwas anders als der Dispo funktioniert ein Abrufkredit. Auf deinen Antrag hin eröffnet die Bank ein Kreditkonto. Du kannst Guthaben auf dein Girokonto überweisen, wann immer etwas mehr Spielraum gebraucht wird. Die Rückzahlung für den Kredit kannst du relativ frei gestalten. Oft verlangt die Bank jedoch eine gewisse Mindesttilgung.

Hinweis: Der Kontokorrentkredit für Unternehmen funktioniert analog zum Dispokredit. Nur die Kreditsumme fällt bei dieser Art Darlehen deutlich höher aus. Schließlich haben Unternehmen oft deutlich höhere Umsätze als Sicherheit und benötigt einen höheren Kredit zur kurzfristigen Überbrückung.

Zusammenfassung

- Beim Kontokorrentkredit gilt der Zinssatz nur für den Betrag, den du auch in Anspruch nimmst.

- Die Rückzahlung kannst du frei gestalten, solltest jedoch regelmäßig tilgen, um die Kosten niedrig zu halten.

- Einen Abrufkredit kannst du auch bei einem anderen Kreditinstitut als deiner kontoführenden Bank abschließen.

Was du noch wissen solltest

Vor- und Nachteile beim Kontokorrentkredit

Eine große Stärke des Kontokorrentkredits ist dessen Flexibilität. Keine andere Kreditvariante kann in dieser Form mithalten. Darüber hinaus punktet der Kontokorrentkredit durch:

- Rückzahlung im Fall des Dispos ohne feste Rate

- kein zusätzlicher Antrag erforderlich

- keine Nachweise zum Verwendungszweck erforderlich

- Betrag kann in der Höhe angepasst werden.

Das Ganze hat aber auch einige Nachteile. Hierzu zählt zum Beispiel, dass ein Dispo beim Zins zu den eher teuren Produkten gehört. Der größte Nachteil: Es besteht die Gefahr der Dispofalle. Der Kredit ist dauernd im Minus, die Zinsen fressen Teile des Gehalts auf. Kündigt das Kreditinstitut den Kredit, wird die in Anspruch genommene Summe auf einen Schlag fällig.

Beim Kontokorrentkredit ist Augenmaß gefragt

In bestimmten Situationen braucht es nur kurzfristig mehr finanziellen Spielraum. Dies gilt für Privatpersonen genauso wie für Unternehmen. Sicher kennst auch du diese Momente und hast den Dispokredit als Form des Kontokorrentkredits benutzt. Einfach und flexibel, hat das Ganze auch Tücken. Hierzu gehören die hohen Zinsen, welche dich am Ende in die Dispofalle treiben können. Aus diesem Grund ist solchen Darlehen stets Augenmaß gefragt.

Das könnte dich auch interessieren

CLARK Nutzer berichten

Bereits über 300.000 zufriedene Kunden managen ihre Versicherungen mit CLARK. Erfahre, was die Community über CLARK denkt.

Immer tolle Angebote und auch eine ehrliche Antwort, wenn man bereits gut versichert ist. Top Service!

Wow! So unglaublich schnell und unkompliziert hatte ich bis jetzt noch nie Kontakt mit Versicherungen und Portalen, die mir bei der Auswahl dafür helfen.

Super tolles und angenehmes Gespräch mit Tobias. Toller Berater, würde ich sofort weiter empfehlen.

Ich habe das Gefühl, dass mir das beste Angebot auf dem Markt angeboten worden ist. Den von Clark angebotenen Service empfinde ich als sehr hilfreich.