Kredit – ohne Einkommensnachweis

Kredit ohne Einkommensnachweis: Schnelles Geld ohne Komplikationen?

Das Wichtigste in Kürze

Jeder, der Geld verleiht, möchte hundertprozentige Sicherheit darüber, dass er nicht nur die verliehene Summe zurückbekommt, sondern auch alle Zinsen. Speziell Banken verlangen deshalb üblicherweise Einkommensnachweise – also Beweise darüber, dass der Kreditnehmer ein regelmäßiges Einkommen hat, wodurch die theoretische Möglichkeit besteht, dass er den Kredit zurückzahlen kann. Allerdings gibt es auch Kredite ohne Einkommensnachweis; eine spezielle Kreditform, die für viele Menschen und Situationen durchaus Sinn macht.

- Banken führen bei einer Kreditvergabe im Normalfall Bonitätsprüfungen durch.

- Wenn die Bonität stimmt, vergeben Banken Kredite ohne einen Nachweis des Einkommens.

- Kredite ohne Nachweis sind oftmals mit höheren Zinsen versehen.

Wozu der Einkommensnachweis benötigt wird

Banken sind natürlich keine karitativen Organisationen, sondern arbeiten nach marktwirtschaftlichen Grundsätzen wie jedes andere Unternehmen auch. Nur machen sie ihre Umsätze bzw. Gewinne nicht dadurch, dass sie physische Produkte verkaufen, sondern indem sie Geld verleihen:

- Die Bank vergibt ein Darlehen über eine Kreditsumme X

- dafür bekommt sie über die Laufzeit eine Kreditsumme Y zurückgezahlt

- Y ist immer größer als X, denn die „Leihgebühr“ sind die Zinsen, die der Kreditnehmer zahlen muss

Die Banken gehen dabei immer ein langfristiges Risiko ein. Denn die Auszahlung eines Kredits an den Kreditnehmer erfolgt aus ihren Geldreserven auf einen Schlag; die Bank geht also in Vorleistung. Die Rückzahlung hingegen erfolgt über einen viel längeren Zeitraum. Mindestens einige Monate, vielfach sogar Jahre und bei manchen Krediten – denk an Darlehen für einen Hausbau – sogar über Jahrzehnte.

Und natürlich verleiht eine Bank nicht nur an eine einzelne Person, sondern hat je nach Größe zu jedem Zeitpunkt hunderte oder tausende Kreditnehmer, von denen sie Geld zurückbekommen will. Würde einer davon nicht zahlen, wäre das bereits ärgerlich. Wenn jedoch gleich mehrere ihren Kredit nicht bedienen, würde die Bank schnell in die Bredouille geraten – ganz ähnlich wie ein Freelancer, bei dem viele Kunden ihre Rechnung nicht begleichen.

Um den Kreis der nicht zurückzahlenden Personen möglichst gering, am besten sogar auf null zu halten, fordert die Bank deshalb als Voraussetzung vor dem Abschluss umfangreiche Unterlagen von jedem potenziellen Kreditnehmer ein. Dabei geht es nur um ein einziges Ziel: Der Antragsteller soll gegenüber der Bank hinsichtlich seiner Bonität so transparent wie möglich gemacht werden. Nur so weiß das Kreditinstitut, mit wem es in finanzieller Hinsicht zu tun hat und wie groß die Wahrscheinlichkeit ist, dass diese Person den gewährten Kredit auch vollständig und mit Zinsen zurückzahlt.

Zusammenfassung

- Banken gehen bei der Kreditvergabe in Vorleistung: Sie zahlen eine Kreditsumme auf einen Schlag aus und müssen dann sichergehen, dass sie über viele Jahre auch wieder zurückbezahlt wird.

- Banken haben zeitgleich sehr viele Kreditnehmer.

- Um sicherzugehen, dass ein Großteil dieser Kreditnehmer die geliehene Summe auch zurückzahlen wird, verlangen Banken Sicherheiten wie beispielsweise einen Einkommensnachweis.

Wie Banken die Zahlungswürdigkeit überprüfen

Um Geld von der Bank zu bekommen, führt die Bank eine sogenannte Bonitätsprüfung durch. Im Einzelnen enthält diese Folgendes:

- Allgemeine Daten über die Person (Adresse, Familienstand usw.)

- Den Beruf sowie Art, Regelmäßigkeit und Höhe des Einkommens – das ist der Einkommensnachweis. Bei Angestellten umfasst er in der Regel die letzten drei Gehaltsabrechnungen, kann sich (bei anderen Personen) aber auch auf Steuererklärungen, Kontoauszüge und dergleichen erstrecken

- Informationen über die Zahlungsmoral sowie die wirtschaftlichen Verhältnisse. Etwa, ob es bei zurückliegenden Krediten Zahlungsausfälle gab, wie viele Konten der Antragsteller hat oder ob er geldwertes Eigentum besitzt. Hierfür kommt im Normalfall der Schufa-Score bzw. andere durch die Schufa gelieferte Daten zum Einsatz.

Das reduziert das Risiko für die Bank beträchtlich. Insbesondere der Schufa-Score trägt dazu bei, da die Schufa so umfangreiche Informationen über die allermeisten Privatpersonen in Deutschland besitzt und nichts anderes tut, als diese Informationen täglich zu vermehren und zu verfeinern.

Nur hat die Sache für den Kreditnehmer einige Haken:

- Es ist ein sehr langwieriges und aufwendiges Prozedere. Denn natürlich dauert es, alle Unterlagen zusammenzutragen und auszuwerten. Wenn du zügigst Geld benötigst, kann das für deine Bedürfnisse zu viel Zeit in Anspruch nehmen.

- Längst nicht jeder kann einen Einkommensnachweis erbringen. Freelancer zum Beispiel, die erst seit Kurzem auf eigene Rechnung arbeiten oder Hausfrauen und -männer, Studenten, Arbeitslose oder freischaffende Künstler. Und manchmal kann der Einkommensnachweis auch einfach nicht aktuell genug sein. Stell dir abermals einen Freelancer vor, bei dem die Steuerunterlagen als Nachweis dienen, die aber vielleicht zum Zeitpunkt des Antrags einige Monate alt sind.

Zudem kann die Doppelprüfung von Einkommen und Schufa auch ein Problem sein. Beispielsweise wenn jemand zwar ein regelmäßiges Einkommen nachweisen kann, aber aus irgendwelchen Gründen ein negativer Schufa-Eintrag vorhanden ist.

In all diesen Fällen kann das verständliche und konservative Vorgehen vieler Banken einfach zu konservativ sein. Gerade das Einkommen betreffend, ist die Vorgehensweise vieler Kreditgeber auch regelrecht übervorsichtig.

Zusammenfassung

- Um das Risiko für Zahlungsausfälle möglichst gering zu halten, führen Banken üblicherweise Bonitätsprüfungen durch. Dazu gehört sowohl der Einkommensnachweis wie eine Überprüfung der Schufa und andere Auskunfteien bereitgestellten Daten.

- Diese Doppelprüfung ist vielfach jedoch nicht nötig und kann auch Probleme entstehen lassen, wo tatsächlich keine sind.

Welche Kredite es ohne Einkommensnachweis gibt

Ihr konservatives Vorgehen hat für die Banken tatsächlich auch Nachteile. Denn sie verzichten damit auf eine recht große Gruppe potenzieller Kunden und damit auch auf Einkünfte über Zinsen, Folgeaufträge, sogar gute Werbung durch Mundpropaganda. Alles in allem kann das Beharren auf den Einkommensnachweis sich also auch negativ auswirken. Deshalb hat sich in der Branche in den vergangenen Jahren einiges geändert – weniger bei den etablierten Kreditgebern als beispielsweise bei rein online operierenden Banken, sogenannten Direktbanken, sowie Kreditvermittlern.

Bei diesen setzte sich die Erkenntnis durch, dass gerade bei geringen Kreditsummen das Risiko eigentlich zu vernachlässigen ist – nicht zuletzt deshalb, weil dank der Niedrigzinsphase der Zinsanteil dabei sowieso extrem gering ist, sodass die Institute also kaum Gewinn machen. Das führte dazu, dass es heute mehrere Möglichkeiten gibt, einen Kredit ohne Einkommensnachweis zu bekommen:

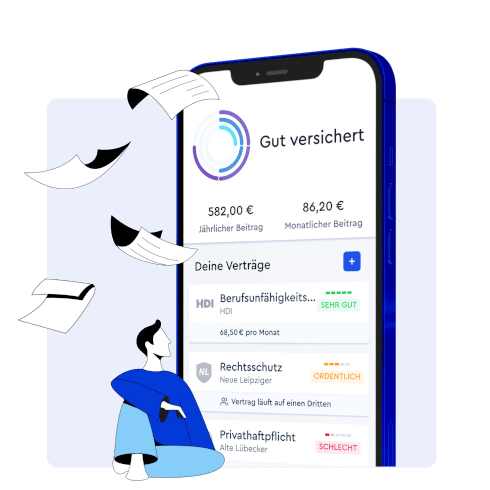

Alles in einer App

Versicherungen abschließen, verwalten, anpassen und kündigen: Alles innerhalb weniger Sekunden per App.

Hol dir CLARK

Dein optimaler Tarif

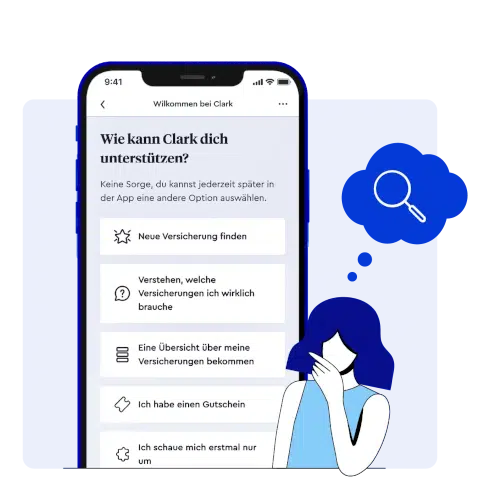

Unser Algorithmus vergleicht tausende Tarife von über 180 Anbietern, um den einen zu finden, der ideal zu dir passt.

Hol dir CLARK

Hilfe per App

Du brauchst uns? Wir sind da! Per Chat – und auch persönlich. Unser Team nimmt sich gerne Zeit für deine Anliegen und Fragen.

Hol dir CLARK- Ein Klein- oder MinikreditDieser Kredit ist auch unter dem Namen „Hausfrauenkredit“ schon seit vielen Jahren bekannt – weil Hausfrauen ohne eigenes Einkommen die einstmals wichtigste Zielgruppe waren. Diesen Kredit zeichnet aus, dass es sich um sehr geringe Summen handelt. Wir sprechen hier vom Bereich zwischen zirka 100 und 3000 Euro. Er wird von sehr vielen Instituten angeboten. Als Sicherheit zieht der Kreditgeber dann hauptsächlich den Eintrag bei der Schufa heran, das genügt wegen der kurzen Laufzeit in aller Regel, um kein unverhältnismäßiges Risiko entstehen zu lassen.

- Ein PrivatkreditDieser Kredit kann wortwörtlich als Kredit zwischen zwei sich bekannten Privatpersonen verstanden werden oder über eine (online) Plattform als Vermittler. Hier kommt es dann auf den exakten Bekanntschaftsgrad an. Leihst du dir beispielsweise von deiner Tante Geld, kann sowohl der Einkommensnachweis wie die Schufa-Abfrage entfallen. Bei Privatkrediten über online Plattformen kann die Schufa entfallen, das wird dann aber in der Regel durch enorme Zinsen erkauft. Vorsicht, hier finden sich oftmals auch unseriöse Anbieter.

- Ein Kredit mit zusätzlichen SicherheitenDer Nachweis über das Einkommen ist nur eine Voraussetzung, die zur Sicherheit erfüllt sein muss. Daneben gibt es auch andere, aber gleichwertige Möglichkeiten zum Beweis deiner Bonität. Beispielsweise könntest du nachweisen, dass du im Besitz von etwas bist, dessen Wert mindestens so hoch ist wie die Kreditsumme plus Zinsen – etwa ein Auto, eine Immobilie oder Ähnliches. Und wenn du diesen Nachweis selbst nicht erbringen kannst, dann vielleicht eine weitere Person. Die würde für das Darlehen dann als Bürge einspringen, also garantieren, dass sie für den Fall, dass du zahlungsunfähig wirst, die Rückzahlung übernimmt.

- Ein BeleihungskreditDu besitzt etwas, das Geld wert ist: ein Auto oder eine Lebensversicherung. Dann hast du die Möglichkeit, diese Dinge beleihen zu lassen. Das bedeutet, der Kreditgeber kann in dem Fall, dass du das Geld nicht zurückzahlst, über das beliehene Gut frei verfügen. Die simpelste Ausprägung hiervon findest du beim Pfandleiher. Du bringst beispielsweise ein Schmuckstück dorthin, bekommst eine Auszahlung und musst nach einer vereinbarten Zeit diese Summe plus Zinsen zurückzahlen, sonst gehört der Schmuck dem Pfandleiher; das geht sogar völlig ohne Schufa und Einkommensnachweis und ist sehr schnell. Allerdings: Es gibt einen großen Unterschied zwischen dem Beleihungswert, also dem, was das Gut tatsächlich wert ist und der Auszahlung – für letztere gibt es eine Beleihungsgrenze, die um einige Prozent niedriger ist als der Beleihungswert.

Zusammenfassung

- Das Sicherheitsbedürfnis hat dazu geführt, dass sich neben den traditionellen Banken auch Onlinebanken und alternative Kreditgeber entwickelt haben.

- Diese bieten Modelle an, bei denen ein Einkommensnachweis nicht zwingend nötig ist.

- Wenn die Bonität eines Kreditnehmers stimmt, ist es durchaus möglich, dass er einen Kredit ohne Nachweis des Einkommens erhält.

- Dazu gibt es mehrere Möglichkeiten. Entweder sehr niedrige Kredite, bei denen das Risiko für die Bank sowieso gering ist, oder solche Darlehen, bei denen die Sicherheit anderweitig nachgewiesen wird.

Nachteile bei Krediten ohne Einkommensnachweis

Einmal abgesehen vom Minikredit steigt bei jeder Bank das Risiko ohne den Einkommensnachweis – selbst wenn es nur ein völlig theoretisches Risiko ist. Als Ersatz für diese weniger transparente Bonität tendieren die meisten Anbieter dann dazu, den Zinssatz zu erhöhen. Das heißt, die „Leihgebühr“ für das Geld steigt, du musst insgesamt und je nach Kreditart auch monatlich mehr Geld zurückzahlen. Je nach Summe kann ein Kredit ohne Einkommensnachweis so schnell wesentlich teurer werden als das, was üblicherweise dafür zu zahlen wäre.

Zudem entsteht für dich die Notwendigkeit, viel mehr vergleichen zu müssen. Mittlerweile gibt es hier sehr viele Anbieter, alle mit anderen Zinssätzen, alle mit unterschiedlicher Seriosität. Und wenn es um deine Bonität sowieso schlecht bestellt ist, fehlt dir dadurch teilweise ein Sicherheitsmechanismus – beim Vorhandensein eines Gehaltsnachweises würde dir an dieser Stelle womöglich jemand ganz klar sagen: „Das kannst du dir nicht leisten„.

Kredite ohne Einkommensnachweis und Schufa-Abfrage

Kredite ohne Einkommensnachweis oder Schufa-Abfrage sind möglich, aber sehr, sehr selten. Solche Darlehen sind für den Kreditgeber „ohne Netz und doppelten Boden“, also sehr risikoreich. Deshalb werden hier unrealistisch hoch angesetzte Zinsen genommen und es gibt nur wenige seriöse Anbieter – deshalb besser Finger weg!

Bedingungen für einen Kredit ohne Einkommensnachweis

Natürlich unterscheidet sich das Prozedere von Anbieter zu Anbieter. Allerdings sollte Folgendes als Voraussetzung gegeben sein:

- Du brauchst ein deutsches Girokonto, einen deutschen Ausweis und musst deinen Hauptwohnsitz in Deutschland haben.

- Du solltest bei der Schufa eine weiße Weste haben. Also keine aktuellen negativen Einträge. Prüfe das gegebenenfalls vorher, indem du eine Selbstauskunft nach Artikel 15 DSGVO beantragst; das ist einmal jährlich kostenlos möglich.

- Kalkuliere sehr genau, wie viel du wirklich benötigst und beantrage den Kredit nach der Maxime „so viel wie nötig, so wenig wie möglich“ – denk an die meist erhöhten Zinsen.

Der Geber benötigt vielleicht keinen Einkommensnachweis, du selbst solltest aber ganz genau wissen, dass deine Bonität ausreicht und du über die Laufzeit auch alles ohne Probleme zurückzahlen kannst.

Zusammenfassung

- Insgesamt sind Kredite ohne Nachweis oftmals mit höheren Zinsen versehen, sind also für den Kreditnehmer teurer.

- Auch bei diesen Darlehen müssen gewisse Grundregeln eingehalten werden. Der Schufa-Score muss gut sein, der Kreditnehmer muss in Deutschland leben und sollte auf jeden Fall wegen der höheren Zinsen sehr genau kalkulieren.

Das könnte dich auch interessieren

CLARK Nutzer berichten

Bereits über 300.000 zufriedene Kunden managen ihre Versicherungen mit CLARK. Erfahre, was die Community über CLARK denkt.

Immer tolle Angebote und auch eine ehrliche Antwort, wenn man bereits gut versichert ist. Top Service!

Wow! So unglaublich schnell und unkompliziert hatte ich bis jetzt noch nie Kontakt mit Versicherungen und Portalen, die mir bei der Auswahl dafür helfen.

Super tolles und angenehmes Gespräch mit Tobias. Toller Berater, würde ich sofort weiter empfehlen.

Ich habe das Gefühl, dass mir das beste Angebot auf dem Markt angeboten worden ist. Den von Clark angebotenen Service empfinde ich als sehr hilfreich.