Bereits über 700.000 CLARK Kund:innen

Focus Money

Top App

Private Rentenversicherung

Rentenlücke schließen und gewohnten Lebensstandard erhalten

Vorsorge-Check über 300.000x genutzt

Große Flexibilität bei Beitragszahlung

Nachhaltiges Investment auf Wunsch

Wir finden für dich die besten Tarife von über 180 Versicherern

Das Wichtigste in Kürze

Diese Seite im Überblick

- beliebt Warum private Altersvorsorge heutzutage unerlässlich ist

- Was genau ist die private Rentenversicherung?

- Renditechancen & Versicherungsmodelle

- Deine Anlageprämissen sind entscheidend

- Private Rentenversicherung im Test 2024

- Rentenzeit gekommen? Alles Wichtige zur Auszahlung

- Flexibilität in flexiblen Zeiten

- Auch die Hinterbliebenen Absicherung ist möglich

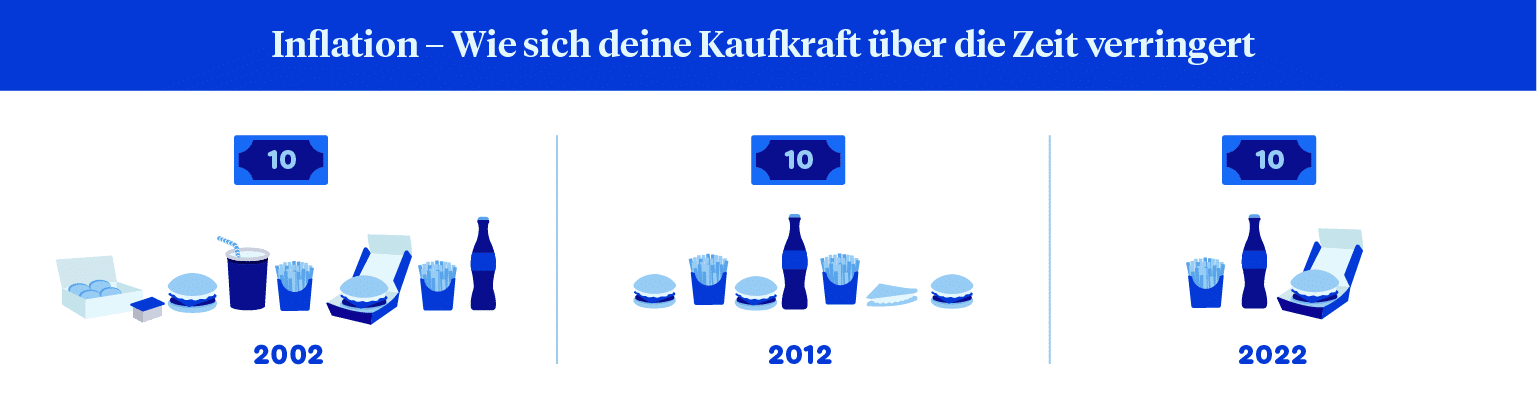

Warum private Altersvorsorge heutzutage unerlässlich ist

Der demografische Wandel und die Silver Society

Deutschland zeigt, dass das System der gesetzlichen Rentenversicherung und die damit verbundene Altersvorsorge auf Dauer nicht mehr funktionieren. Unser Rentensystem ist umlagefinanziert. Das heißt: Die heutigen Beitragszahler:innen zahlen die Renten der heutigen Rentner:innen. Und gehst du einmal in Rente, zahlen die Jüngeren für dich. Dieses Versprechen geht nur leider schon seit langem nicht mehr auf. Das Rentenniveau sinkt zunehmend, weshalb auch deine zu erwartende gesetzliche Rente sinkt. Wir leben in einer Silver Society, das heißt Menschen werden tendenziell immer älter, ohne dass genügend jüngere nachgeboren werden. Das kann das derzeitige Rentensystem nicht mehr auffangen. Die Folge: Das Rentenniveau, also das Verhältnis zwischen Löhnen und Rentenhöhe, sinkt. Schon heute beträgt das Rentenniveau nur 48 % des Durchschnittsverdiensts. Und voraussichtlicht soll es weiter sinken: bis auf 43 % des Durchschnittsverdiensts. So prognostizieren es die Gesetzgeber bis zum Jahr 2030.

Das bedeutet schon heute: Wenn du 45 Jahre lang das derzeitige Durchschnittseinkommen von 45.358 € (Stand 2024) verdient hast, erhältst du im Alter gerade einmal 20.304 € als Rentenzahlung. Das entspricht einer monatlichen Rente von etwas mehr als 1.600 € – und davon gehen noch Steuern und Sozialabgaben ab.

Deine Rentenlücke vergrößert sich Jahr für Jahr

Die Rentenlücke stellt die Differenz zwischen deinem aktuellen Nettoeinkommen und deiner tatsächlich zu erwartenden gesetzlichen Rentenleistung dar. Um deinen Lebensstandard im Alter aufrecht halten zu können, ist es unerlässlich, privat vorzusorgen. Denn die gesetzliche Rente erreicht nie die Höhe deines vorherigen Gehalts. Sie ist eher nur halb so hoch wie dein derzeitiges Gehalt. Sich deshalb ausschließlich auf die gesetzliche Absicherung zu verlassen, wird dir im Alter zum Nachteil. Und je länger du abwartest, desto größer wird die Lücke, die du durch eine private Altersvorsorge schließen musst.

Selbstständige erhalten gar keine gesetzliche Rente

Als Arbeitnehmer:in zahlst du jährlich in die gesetzliche Rentenversicherung ein. Doch wie verhält es sich mit Selbstständigen? Von ihnen wird keine pflichtmäßige Einzahlung in die gesetzliche Rentenversicherung getätigt, weshalb eine private Altersvorsorge besonders sinnvoll ist.

Denn die Folge der fehlenden gesetzlichen Leistung ist, dass du im Alter gar keine Rentenleistung erhältst. Hier gilt es im besonderen Maße, privat vorzusorgen, denn du bist im Alter nicht abgesichert, wirst im negativsten Fall auf soziale Unterstützung angewiesen sein.

Schließ deine Rentenlücke

Ein oft unterschätztes Risiko – die Rentenlücke in Deutschland. Mit der gesetzlichen Altersrente wirst du deinen Lebensstandard im Rentenalter nicht halten können. Sicher dich ab und schließ deine Rentenlücke.

Der beste Altersvorsorge-Tarif – für dich

Unser Algorithmus vergleicht Tausende Tarife von über 180 Versicherern, um das beste Altersvorsorgeprodukt zu finden, das ideal zu dir passt.

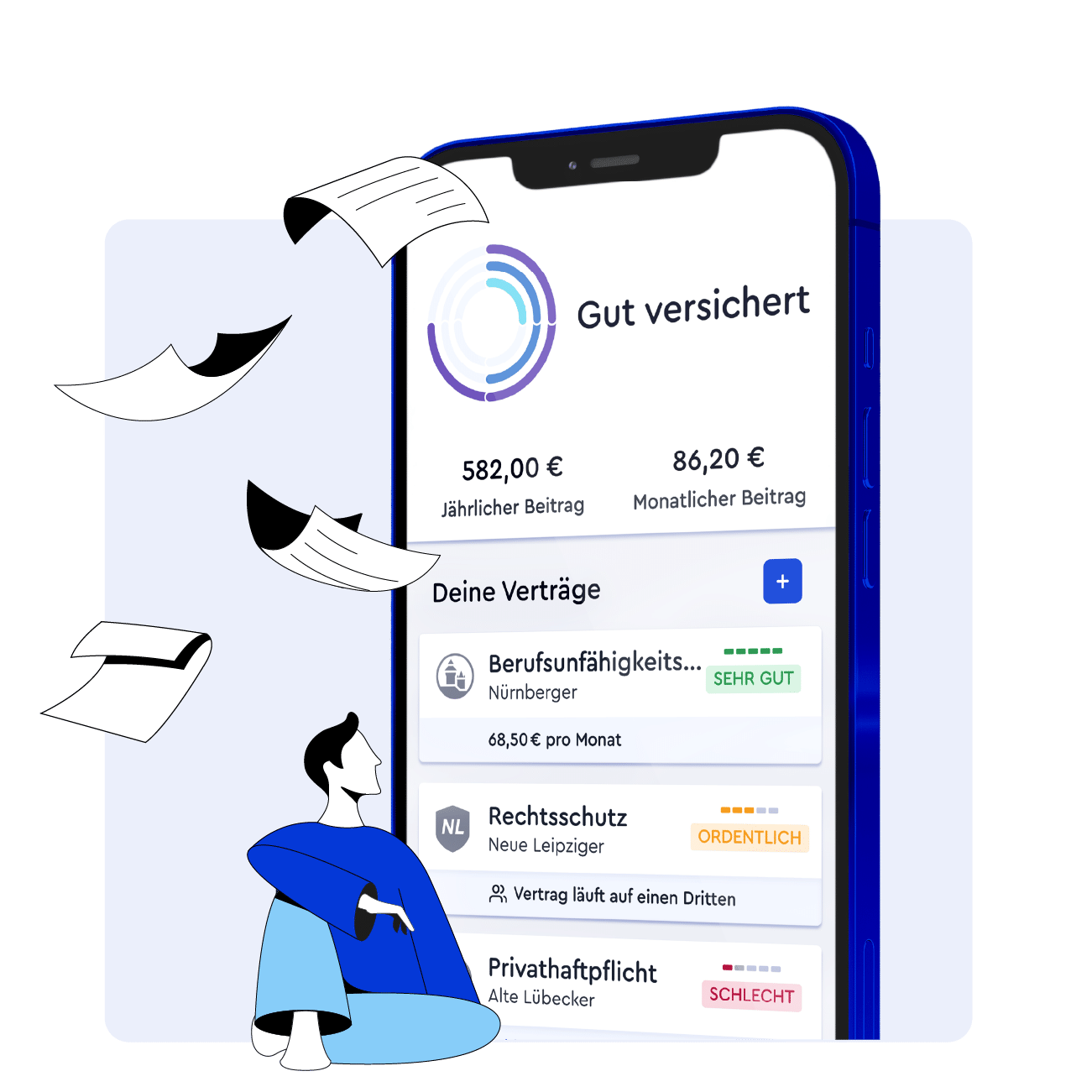

Hilfe per App

Neben der digitalen Vertragsverwaltung in der CLARK APP: Du brauchst uns? Wir sind da! Per Chat – und auch persönlich. Unser Team nimmt sich gerne Zeit für deine Anliegen und Fragen.

Die private Rentenversicherung schließt die Rentenlücke

Private Vorsorge und somit eine passgenaue Privatrente sind unerlässlich, um auch im Ruhestand sein gewohntes Leben beibehalten zu können. Unter allen Formen der privaten Altersvorsorge sticht die private Rentenversicherung dabei besonders durch ihre Flexibilität hervor. Denn hier entscheidest du, wie viel Geld du anlegen möchtest, wie häufig du einzahlst und wie du das Geld anlegen möchtest. Auch der Auszahlungszeitpunkt ist frei von dir bestimmbar, ebenso wie die Art der Auszahlung. Du entscheidest zwischen Kapitalauszahlung, Ratenzahlung oder lebenslanger Rente. Und das beste: Auf die Auszahlung fallen weit weniger Steuern an als bei anderen Altersvorsorgemodellen. Denn die Privatrente wird nur mit dem viel geringeren Ertragsanteil besteuert.

Zusammenfassung

- Die gesetzliche Rente reicht nicht aus: Mit der Privatrente schließt du deine Rentenlücke und sorgst dafür, dass du deinen Lebensstandard im Alter halten kannst.

- Durch die Silver Society sinkt jährlich das Rentenniveau, denn die Anzahl der Rentner:innen pro Arbeitnehmer:in verdoppelt sich langfristig.

- Du bist selbstständig? Dann erhältst du keine gesetzliche Rente. Der Weg der privaten Altersvorsorge ist unerlässlich.

Was genau ist die private Rentenversicherung?

Die private Rentenversicherung gibt dir die Chance, eigenständig für die Rente vorzusorgen und dich fürs Alter abzusichern. Denn leider steigt die Altersarmut in Deutschland kontinuierlich an – und es sieht nicht so aus, als würde sich das in absehbarer Zeit ändern. Rechtzeitig privat vorzusorgen, ist daher unerlässlich.

Die private Rentenversicherung ist dabei ein Vorteil für all jene, die sich möglichst viel Renditechancen bei der Geldanlage und höchstmögliche Flexibilität in Anspar- und Auszahlungsphase bewahren möchten. Es gibt sie in den unterschiedlichsten Formen, sodass sie treffsicher auf deine individuelle Lebenssituation zugeschnitten werden kann.

Neben der gesetzlichen Rente und staatlich geförderter Vorsorgearten wie der betrieblichen Altersvorsorge oder der Riester-Rente gilt die private Rentenversicherung als dritte Säule der Altersvorsorge.

Grundsätzlich gilt: Bevor du eine private Rentenversicherung abschließt, solltest du wissen, was du brauchst. Unsere CLARK Expert:innen stehen dir unterstützend zur Seite und helfen dir die richtige Absicherung für deine individuelle Lebenssituation zu finden.

Varianten der privaten Rentenversicherung

Private Rentenversicherung ist nur der Sammelbegriff für eine ganze Reihe verschiedener Versicherungsmodelle, die alle dem Zweck der Altersabsicherung dienen. Neben der Art der Kapitalanlage und der Form der Auszahlung gibt es schon bei der Art der Einzahlung Unterschiede. Expert:innen unterscheiden zwischen aufgeschobener Rentenversicherung und Sofortrente.

Aufgeschobene Rentenversicherung

Bei der aufgeschobenen Rentenversicherung handelt es sich um die klassische Form des Ansparens. Versicherte sparen über einen längeren Zeitraum hinweg regelmäßig Beiträge an, die dann entsprechend des gewählten Anlagemodells am Kapitalmarkt angelegt und verzinst werden.

Haben sie das vertraglich festgelegte Ruhestandsalter erreicht, wird das angesparte Kapital ausgezahlt, entweder in Form einer lebenslangen Rente, einer einmaligen Kapitalzahlung oder in einer Mischform, beispielsweise einer jährlichen Ratenzahlung.

Anders als in der gesetzlichen Rentenversicherung oder bei staatlich geförderten Altersvorsorgemodellen der zweiten Schicht kannst du bei der privaten Rentenversicherung den Auszahlungsbeginn frei bestimmen. Das kann schon mit 55 sein oder auch erst mit 80 Jahren.

Je nach Versicherer und individueller Lebenssituation können auch zusätzliche Leistungen bei der aufgeschobenen Rentenversicherung sinnvoll sein – zum Beispiel eine Beitragsrückgewähr oder eine Pflegerente.

Im Gegensatz zu staatlich geförderten Altersvorsorgemodellen hast du auch während der Ansparphase jederzeit Zugriff auf dein Kapital. Erscheint dir diese Form der Altersvorsorge also irgendwann nicht mehr als dienlich, kannst du den Vertrag kündigen und dir dein Kapital, abzüglich der Abschlusskosten, ausbezahlen lassen. Lediglich im Modell der Rürup-Rente ist eine Auszahlung vor Vollendung des 62. Lebensjahres ausgeschlossen.

Sofortrente

Die Alternative zur aufgeschobenen Rentenversicherung ist die Sofortrente. Bei dieser Form sparst du nicht über Jahre hinweg Kapital an, sondern entscheidest dich für die sogenannte Einmaleinlage. Du zahlst einen hohen Einmalbeitrag, den die Versicherung sofort verrentet.

Für gewöhnlich zahlt sie die Anlage unverzüglich als monatlichen Betrag wieder aus. Die Auszahlung der Rente lässt sich aber auch hinauszögern.

Der Vorteil der Sofortrente:

- Ohne lange Vorlaufzeit kann die Rente auf einen Schlag erhöht werden – kurzfristig und unkompliziert. So bleibst du flexibel.

Der Nachteil:

- Den hohen Einmalbeitrag muss man sich leisten können.

Deswegen ist die Sofortrente besonders dann eine gute Option, wenn nach einer Erbschaft, dem Verkauf einer Immobilie oder einem Lottogewinn viel Geld zur Verfügung steht und du dich privat mit einer lebenslangen Rente bis ins hohe Alter gut absichern willst.

Zusammenfassung

- Die private Rentenversicherung bildet die sogenannte dritte Säule der Altersvorsorge.

- Sie wird im Gegensatz zur betrieblichen Altersvorsorge oder Riester-Rente nicht in der Ansparphase gefördert. Bei der Auszahlung gelten dafür steuerliche Vorteile.

- Dafür bietet sie größtmögliche Flexibilität bei Anlage und Auszahlung der Beiträge. So kannst du zwischen der aufgeschobenen Rentenversicherung und der Sofortrente wählen.

Unterschiedliche Renditechancen durch verschiedene Versicherungsmodelle

Die private Rentenversicherung bietet dir volle Flexibilität bei der Kapitalanlage. Daraus ergibt sich für dich die Qual der Wahl: Bevorzugst du eher ein sicherheitsorientiertes Anlagemodell mit garantierter Verzinsung oder ein chancenorientiertes Modell ohne Garantien und hohem Aktienanteil? Die richtige Wahl ist die, die am besten zu deinem Typ und deiner individuellen Lebenssituation passt.

Klassische Rentenversicherung mit einem Garantiezins

Hierbei handelt es sich um die gute, alte Form der Vorsorge mit einem garantierten Zins und einer möglichen Überschussbeteiligung. Du erhältst zu Vertragsbeginn eine festgelegte garantierte Rente, die sich aus der Summe deiner Beiträge und einem bei Abschluss fest vereinbarten Garantiezins ergibt.

Nicht garantiert ist eine Beteiligung an den Überschüssen, die der Versicherer mit der Anlage deiner Beiträge am Kapitalmarkt erwirtschaftet. Von diesen deckt er seine Kosten und sorgt dafür, dir deinen Garantiezins zu gewährleisten. Bleibt noch etwas übrig, werden dir diese Überschüsse einmal im Jahr fest gutgeschrieben.

Die Beiträge werden insbesondere in Anleihen oder Immobilien (sicherheitsorientierte Anlagen) investiert. Renditestärkere Anlagen wie Aktien spielen in diesem Modell eine untergeordnete Rolle. Die klassische Rente bietet einen garantierten Erhalt des Kapitals und somit Planungssicherheit.

Dennoch: Aufgrund der schon länger andauernden Niedrigzinsphase ist es fast unmöglich geworden, über die klassische Rentenversicherung ausreichende Erträge zu erwirtschaften. Während die durchschnittliche Inflation pro Jahr etwa 2 % beträgt, beträgt der Garantiezins derzeit (Stand: 2024) nur 0,25 %.

Die „Neue“ Klassik arbeitet mit höheren Überschussanteilen

Mit den sogenannten Neue Klassik Tarifen haben Versicherer auf die Niedrigzinssituation reagiert. Im Gegensatz zur klassischen Rentenversicherung gibt es in Tarifen der Neuen Klassik keinen Garantiezins mehr. Garantiert ist nur noch die Summe der eingezahlten Beiträge.

Da der Versicherer dadurch keine Reserven mehr aufbauen muss, um die zugesagte Verzinsung garantieren zu können, ist er freier in der Geldanlage, wodurch höhere Überschüsse erzielt werden sollen. Diese Überschüsse werden dann genauso wie in den Klassiktarifen deinem Vorsorgevermögen gutgeschrieben.

Die Indexpolice als weitere Version der „Neuen“ Klassik

Bei der Indexpolice handelt es sich im Grunde um eine Spielart der Neuen Klassik. Es ist ein klassisches Rentenversicherungsprodukt, bei dem jedoch nur die Summe der eingezahlten Beiträge garantiert ist.

Die erwirtschafteten Überschüsse werden nicht direkt deinem Guthaben zugeschrieben, sondern jährlich in einem von dir gewählten Aktienindex wie beispielsweise dem DAX oder dem MSCI World. Du erwirbst damit Anteile an allen in diesem Index zusammengefassten Unternehmen und zwar im selben Verhältnis, in dem diese Unternehmen in diesem Index vertreten sind.

Nach jedem Jahr werden die Gewinne auf dem Rentenkonto gesichert. So beschränkt sich das Risiko durch eventuelle Verluste stets auf die Beiträge eines Jahres. Erwirtschaftet der Versicherer in der neuen Klassik beispielsweise 100 €, die er deinem Rentenkonto gutschreibt, würde er diese 100 € in der Indexpolice noch einmal ein Jahr lang in einem Index anlegen.

Dadurch besteht die Chance, aus den 100 € 105 oder 110 € zu machen. In einem schlechten Jahr können aber auch weniger als 100 € übrig bleiben, die dann deinem Rentenkonto gutgeschrieben werden.

Manche Versicherungsunternehmen bieten zudem Mischformen an, die verschiedene Optionen kombinieren.

Der Highflyer: Die fondsgebundene Rentenversicherung

In dem Modell der fondsgebundenen Rentenversicherung hast du die Möglichkeit, an den aussichtsreichen Chancen des Kapitalmarktes zu partizipieren. Während des langen Anlagezeitraums investiert der Versicherer dein Anlagevermögen in Fonds unterschiedlichster Art und Güte – je nach deiner Präferenz. Dadurch findet zudem auch der Zinseszinseffekt Anwendung, welcher bei der Klassik aufgrund des Niedrigzinsumfeldes sowie der Kosten kaum zu Buche schlägt. Zwar bietet diese Alternative keine vorab garantierte Rentenhöhe, allerdings sind die Renditechancen um ein Vielfaches höher.

Versicherer bieten unterschiedliche Möglichkeiten der Kapitalanlage, was auch mit unterschiedlich hohen Kosten einhergeht. Weiterhin kannst du je nach Risikoaffinität verschiedene Fondsklassen auswählen und bei Bedarf auch kostenlos umschichten. Um Gewinnverluste durch einen Börsencrash kurz vor Rentenbeginn zu vermeiden, schichtet deine Versicherung automatisch umso mehr Anteile deines Rentenguthabens in risikoärmere Anlageklassen um, je näher du dem Renteneintritt kommst.

Die Kapitalmarktentwicklung lässt sich eindrucksvoll am Deutschen Aktienindex (DAX) ablesen. Seit seiner Gründung im Jahr 1988 hat der DAX jährlich rund 7,5 % zugelegt.

Viele Menschen nutzen deshalb den sogenannten Fondssparplan beziehungsweise ETF-Sparplan, um über einen langen Zeitraum ein Vermögen aufzubauen. Durch monatliche Zahlungen, die in Fonds angelegt werden, wird eine Rendite erwirtschaftet.

Exchange-Traded-Fund (ETF)? Was genau ist eigentlich ein „ETF“?

Wenn du dich mit Themen wie Finanzen, Geldanlage oder Altersvorsorge auseinandersetzt, kommst du an den Begriffen wie dem ETF (Exchange-Traded-Fund) derzeit nicht vorbei. Es handelt sich dabei um börsengehandelte Investmentfonds, sprich jeder ETF ist ein Fonds, aber nicht jeder Fonds ist ein ETF.

Diese gibt es in unterschiedlicher Zusammensetzung, die jeweils einen Wertpapierindex nachbilden. Anstatt also einzelne Positionen aktiv zu handeln, werden die Aktien passiv verwaltet und ahmen die Entwicklung des ausgewählten Wertpapierindexes nach. Beliebt ist zum Beispiel der MSCI World oder die Anlage ausgerichtet am S+P 500 – den 500 größten Unternehmen der USA. Der ETF wird daher auch gerne als Indexfonds bezeichnet.

Zusammenfassung

- Die klassische Rentenversicherung wird aufgrund des niedrigen Garantiezinses, der Höhe der Inflation und der Kosten der Anlage nicht mehr angeboten.

- Die neue „Neue“ Klassik arbeitet mit höheren Überschussanteilen, hat aber im direkten Vergleich zur fondsgebundenen Rentenversicherung das Nachsehen.

- Die fondsgebundene Rentenversicherung mit ist mit ihren ETF-Sparplänen aktuell sehr gefragt. ETFs bieten die kostengünstige Möglichkeit ertragreich vorzusorgen.

Deine Anlageprämissen sind entscheidend

Wie viel du jedes Jahr ansparst und wie hoch der monatliche Beitrag für die private Rentenversicherung ausfällt, hängt vollkommen vom Tarif, von deiner individuellen Lebenssituation und dem Geldbetrag ab, den du monatlich erübrigen kannst. Die private Rentenversicherung bietet dir größtmögliche Flexibilität.

Ein Rechenbeispiel: Klassisch vs. fondsgebundene Rentenversicherung

Ein:e Arbeitnehmer:in mit Steuerklasse 1 erhält ein monatliches Bruttoeinkommen von 3.000 €. Nach Abzug aller Abgaben bleiben davon pro Monat rund 1.900 € zur Verfügung. Für die Grundausgaben wie Miete, Auto, Verpflegung, Kleidung, Freizeit und Urlaub muss sie oder er durchschnittlich 1.600 € einplanen. So bleiben 300 € für die private Altersvorsorge.

Diese lassen sich entweder in eine klassische Rentenversicherung investieren mit 0,25 % Garantiezins und Überschussbeteiligung oder in eine fondsgebundene Rentenversicherung ohne Garantien. Bei 30 Jahren Anlagehorizont zahlt sie oder er in dieser Zeit 108.000 € ein.

Die garantierte Rente, die sich nach 30 Jahren in der klassischen Rentenversicherung ergibt, umfasst die Summe der Beiträge zzgl. 0,25 % Verzinsung pro Jahr, was knapp 112.000 € entspricht. Hinzu kommen eventuelle jährliche Überschüsse. Angenommen, durch die Überschüsse ergibt sich inklusive des Garantiezinses eine jährliche Verzinsung von 2,5 %, so kann die oder der Versicherte bei Rentenbeginn auf ein Vorsorgekapital von knapp 158.000 € hoffen. Der Versicherer würde hier jährlich eine Rentenstandsinformation zukommen lassen und 2 Werte ausgeben: die garantierte Rente (123.955 €) und die erwartete Rente (160.190 €). Den ersten Wert muss der Versicherer bezahlen, auf die Differenz von knapp 40.000 € hat die bzw. der Versicherte keinen Anspruch.

In der fondsgebundenen Rentenversicherung ohne Garantien könnte es theoretisch geschehen, dass die oder der Versicherte am Ende sogar über weniger als die 108.000 € Vorsorgekapital verfügt, denn Beiträge sind nicht garantiert. Das ist aber nur ein theoretisches Risiko. Denn dadurch, dass der Versicherer nichts garantieren muss, ergeben sich für ihn viel bessere Anlagemöglichkeiten. Eine jährliche Rendite von 5 % kann hier durchaus angenommen werden. Aus den 108.000 €, die die oder der Versicherte über 30 Jahre anspart, werden zzgl. 5 % Rendite pro Jahr 245.658 €, also fast das Doppelte, das der Sparerin oder dem Sparer in der klassische Rentenversicherung als Rente garantiert ist.

Tipp: Je früher du dich um die private Altersvorsorge kümmerst, desto besser. Denn je länger der Anlagehorizont ist, desto mehr wirkt sich der Zinseszinseffekt aus. Würde die Person aus obigem Beispiel die 300 € nicht über 30 Jahre, sondern über 40 Jahre anlegen, würde sie 144.000 € im Laufe ihres Lebens einzahlen. In der klassischen Rentenversicherung ergäben sich daraus 173.250 € garantierte Rente bzw. 245.935 € bei durchschnittlicher Verzinsung. In der fondsgebundenen Rentenversicherung könnten sich daraus sogar 446.657 € ergeben!

Rentenversicherung versus privat sparen

Wenn die private Rentenversicherung nun nicht staatlich gefördert wird und du die Beiträge aus deinem versteuerten Einkommen einbringen musst, warum solltest du dann das Geld nicht einfach privat anlegen, könntest du dich fragen, wo du stets volle Kontrolle über deine Ersparnisse hast? Ganz so einfach ist es nicht. Es gibt gewichtige Gründe, weshalb die private Rentenversicherung dem eigenen Konto vorzuziehen ist:

- Du überweist monatlich einen festgelegten Beitrag an deinen Versicherer. Auf diese Weise kommst du nicht so schnell in Versuchung, das Geld für andere Dinge auszugeben.

- Der Versicherer garantiert dir eine lebenslange Rente. Während also dein Erspartes zwangsläufig irgendwann aufgebraucht ist, wenn du das Glück hast, ein hohes Alter zu erreichen, fließt deine Rentenauszahlung ungebremst weiter. Das sogenannte „Langlebigkeitsrisiko“ übernimmt der Versicherer.

- Auch steuerlich zahlt sich die private Rentenversicherung aus. Bei Beiträgen, die während der Ansparphase nicht gefördert werden, gilt eine vorteilhafte Ertragsanteilbesteuerung. Ausschlaggebend für den Ertragsanteil ist sowohl der persönliche Steuersatz als auch das Alter bei Renteneintritt: Je später du in Rente gehst, desto geringer die Besteuerung. Im Gegensatz dazu müsstest du auf Gewinne, beispielsweise aus einem Fondssparplan, Kapitalertragssteuer zahlen. Diese ist immer gleich hoch und beträgt derzeit 25 % (zzgl. Kirchensteuer)

- Diese würde auch fällig, wenn du dein privates Vermögen im Laufe deines Leben umschichten wolltest, wenn du also bspw. aus risikoreicheren Anlageklassen in risikoärmere wechseln wolltest, um dein Geld für den Ruhestand zu sichern. Im Rahmen einer Privaten Rentenversicherung ist dieses Umschichten steuerfrei.

Private Rentenversicherung im Test 2024

In der Finanztest-Ausgabe 09/2023 hat die Stiftung Warentest 30 fondsgebundene private Rentenversicherungen ohne Garantien untersucht. Die Analyse konzentrierte sich auf 4 Hauptkriterien:

- Rentenfaktor (5 %)

- Fondsangebot (35 %)

- Kosten (40 %)

- Flexibilität sowie Transparenz (20 %)

Die Kosten variieren erheblich, wobei die Effektivkosten von 0,38 % beim günstigsten Anbieter bis zu 1,43 % beim teuersten Anbieter reichen. Hohe Gebühren auf Dauer zu erheblichen Verlusten von mehreren zehntausend Euro führen, warnt daher die Verbraucherorganisation.

Die Stiftung Warentest kritisiert zudem den niedrigen Rentenfaktor, der angibt, wie viel Geld du pro 10.000 € Vermögen erhältst.

Die Testergebnisse zeigen, dass keine private Rentenversicherung ein sehr gutes Urteil erhält, jedoch erreichen 4 Tarife eine gute Bewertung:

- Europa – „E-RI“

- Nürnberger – „NFX3200“

- Continentale – „Rente Invest RI“ und „EasyRente Invest ERI“

Die beste Bewertung in den einzelnen Kategorien geht an Condor (Rentenfaktor), Stuttgarter und Volkswohl Bund (Fondsangebot), Europa (Kosten) sowie Volkswohl Bund (Flexibilität und Transparenz).

In Zusammenarbeit mit der Ratingagentur Franke und Bornberg hat zudem das Wirtschaftsmagazin Focus-Money in der Ausgabe 34/2024 verschiedene private Rentenversicherungsangebote untersucht. Der Vergleich basiert auf eine 32-jährige Person, die monatlich 150 € bis zum 67. Lebensjahr einzahlt. Die Rentenversicherung musste eine volldynamische Rentensteigerung, eine Beitragsrückgewähr an Hinterbliebene im Todesfall vor Rentenbeginn und eine zehnjährige Rentengarantiezeit nach Rentenbeginn bieten.

Bei den Klassiktarifen erreichen die Alte Leipziger („RenteKlassikPur“), Hannoversche („Bausteinrente“), Ideal („Zukunftsrente“) und die Württembergische („PrivatRente KlassikClever“) eine sehr gute Bewertung.

Im Bereich der Neuen Klassik schneiden 5 Anbieter sogar mit hervorragend ab: Allianz („PrivatRente Perspektive“), Die Bayerische („KlassikRente“), Neue Leben („Aktivplan (Klassik)“) Europa („Rentenversicherung“) und Continentale („Rente Classic Pro RCP“).

Im Bereich der Index-Tarife werden 6 herausragende Rentenversicherungen identifiziert:

- Allianz („Privatrente IndexSelect“)

- Ergo Vorsorge („Rente Index“)

- Neue Leben („PlanX“)

- Stuttgarter („FlexRente index-safe“)

- Targo („Privat-Rente Index Flex“)

- Württembergische („PrivatRente IndexClever“)

Die Analyse zeigt, dass fondsgebundene Rentenversicherungen mit und ohne Garantien eine breitere Auswahl an Top-Angeboten bieten.

Ohne Garantie

- Allianz – PrivatRente InvestFlex

- Alte Leipziger – Alfonds

- AXA/DBV – JustGreenInvest Fonds-PrivatRente

- Baloise – Best Invest (Fonds)

- Canada Life – Generation private plus

- Condor – Congenial privat

- Continentale – EasyRente Invest

- Ergo Vorsorge – Rente Chance

- HanseMerkur – Vario Care Invest

- HDI – CleverInvest Privatrente

- LV 1871 – MeinPlan FRV, Deckungskapital

- Neue Leben – Aktivplan (Fonds)

- Nürnberger – FRV

- Signal Iduna – Pur Invest

- Standard Life – Maxxellence Invest Private Vorsorge

- Targo – Investment-Rente

- Volkswohl Bund – Fonds Pur

- WWK – Premium FondsRente 2.0 pro

- Zurich – Vorsorgeinvest Spezial individuelle Fondsanlage

Mit 80 % Beitragsgarantie

- Allianz – PrivatRente InvestFlex mit Garantie

- Alte Leipziger – Alfonds (klassische Verrentung)

- Condor – Congenial privat garant

- Continentale – Rente Invest Garant

- LV 1871 – MeinPlan mit individuellem Beitragserhalt

- Nürnberger – FRV mit Garantie

- Signal Iduna – Global Garant Invest Flex. Rente m. Abs.

- Stuttgarter – performance+ FlexRente (Hybrid)

- Swiss Life – Maximo

- Volkswohl Bund – Fonds modern

- Württembergische – Genius (Hybrid mit SF)

- WWK – Premium FondsRente protect

- Europa – Fondsgebundene Rentenvers. mit Garantie

- AXA/DBV – Relax Rente Chance

- Gothaer – GarantieRente Index

Mit 60 % Beitragsgarantie

- Allianz – PrivatRente InvestFlex mit Garantie

- Alte Leipziger – Alfonds (klassische Verrentung)

- Continentale – Rente Invest Garant

- LV 1871 – MeinPlan mit individuellem Beitragserhalt

- Signal Iduna – Global Garant Invest Flex. Rente m. Abs.

- Volkswohl Bund – Fonds modern

- Europa – Fondsgebundene Rentenvers. mit Garantie

- Gothaer – GarantieRente Index

Zusammenfassung

- Die Höhe deines monatlichen Beitrags kann individuell festgelegt werden. Du genießt dabei größtmögliche Flexibilität.

- Wie hoch die spätere Rente ausfällt, hängt vom vereinbarten Beitrag, aber auch vom Anlagemodell ab.

- Eine private Rentenversicherung garantiert immer eine lebenslange Rente, anders als beim Selbstsparen, wo das angesparte Guthaben irgendwann aufgebraucht ist.

Rentenzeit gekommen? Alles Wichtige zur Auszahlung

Das Alter beziehungsweise der Zeitpunkt der Auszahlung lässt sich in der privaten Rentenversicherung beliebig definieren, nur im Rahmen einer Rürup-Rente ist es an die Vollendung des 62. Lebensjahrs gebunden. Auf den vereinbarten Rentenbeginn kann eine beitragsfreie Verfügungsphase von maximal 5 Jahren folgen.

Unterschiede bei der Auszahlung? Schau mal hier

Als Monatsrente

Bei der lebenslangen Rentenzahlung ist nur der Ertragsanteil steuerpflichtig. Dessen Höhe richtet sich nach dem Jahr deines Renteneintritts. Gehst du mit 67 Jahren in Rente, dann sind 17 % deines Renteneinkommens steuerpflichtig. Verschiebst du den Renteneintritt auf 69 Jahre, dann sind es 15 %. Je später du in die Rente eintrittst, desto weniger Steuerlast erwartet dich.

Als Einmalzahlung

Hier kommt das Halbeinkünfteverfahren ins Spiel. Dabei werden 50 % der Kapitalerträge mit deinem persönlichen Steuersatz besteuert. Heißt? Angenommen, du hast 30.000 € angespart und deine Kapitalauszahlung beträgt 60.000 €. Demnach hast du Kapitalerträge von 30.000 € erwirtschaftet. Davon bilden dann die Hälfte (also 15.000 €) die Grundlage für die Besteuerung.

Bei fondsgebundenen Rentenversicherungen kommt hinzu, dass bei einer Kapitalauszahlung pauschal 15 % der Erträge steuerfrei sind. Du ziehst von den 30.000 € Gewinn 4.500 € ab (= 15 %). Es bleiben 25.500 €, von denen 50 %, also 12.750 € steuerpflichtig sind.

Ganz wichtig: Läuft deine Rentenversicherung nicht mindestens 12 Jahre und bis zum 62. Lebensjahr, greift das Halbeinkünfteverfahren nicht. Dann musst du auf das gesamte Kapital die Abgeltungssteuer von 25 % sowie gegebenenfalls Kirchensteuer zahlen.

Was bekommst du raus?

Die Höhe deiner Versicherungssumme ist von verschiedenen Faktoren abhängig. Einerseits spielt sowohl die Höhe deiner bisherigen Einzahlungen als auch die Dauer der Laufzeit eine Rolle, ebenso wie die Wirtschaftsleistung und erzielten Überschüsse deines Anbieters und die Entwicklung der Fonds, in die du investiert hast. Andererseits ist der sogenannte Rentenfaktor entscheidend, welcher angibt, wie viel du pro 10.000 € Vermögen erhältst. Da sich dieser Faktor zwischen den Versicherern erheblich unterscheiden kann, solltest du ihn bei einem Tarifvergleich unbedingt beachten.

Beginn der Rentenzahlungen bei der privaten Rentenversicherung

Ab wann du dir die Rente auszahlen lassen kannst, hängt vom jeweiligen Vertrag ab. Bei der Sofortrente ist eine sofortige Auszahlung möglich. Du kannst diese aber auch auf einen Wunschtermin verschieben.

Demgegenüber gibt es bei aufgeschobenen Rentenversicherungen eine Wartezeit. Erst, wenn du die sogenannte „Aufschubzeit“ abgewartet hast, können die gezahlten Beiträge ausgeschüttet werden. Als Faustregel gilt: Eine längere Wartezeit ermöglicht eine höhere Rendite.

Wie kannst du dir die Rentenversicherung auszahlen lassen?

Es gibt mehrere Möglichkeiten für Versicherte, die private Altersvorsorge auszahlen zu lassen. Das kann entweder wie vertraglich vereinbart zum Rentenbeginn geschehen oder außerplanmäßig. Im ersten Fall wird die Rentenzahlung automatisch gestartet, entweder als Einmalzahlung oder als lebenslange Rente.

Bei einer außerplanmäßigen Auszahlung musst du den Vertrag kündigen. Du erhältst dann allerdings nur den Rückkaufswert, was sich vor allem in den ersten Jahren nicht lohnt.

Diese Steuern werden beim Auszahlen fällig

Eine private Altersvorsorge wird vom Staat steuerlich begünstigt. Steuerfrei ist die private Rente jedoch nicht, denn du musst den sogenannten Ertragsanteil versteuern. Die Höhe dieser Steuern ist gesetzlich prozentual festgelegt und altersabhängig.

Lässt sich eine Person hingegen die gesamte Summe auf einmal auszahlen, kommt es auf den Auszahlungszeitpunkt an, ob Abgeltungssteuer oder Halbeinkünfteverfahren zum Tragen kommt. Bist du älter als 62 Jahre und hat der Versicherungsvertrag mindestens 12 Jahre bestanden, kommt das Halbeinkünfteverfahren zur Anwendung.

Dabei werden ausschließlich die Gewinne betrachtet, nicht die Summe der eingezahlten Beiträge. Zur Berechnung der Steuer wird der Gewinn halbiert und mit deinem dann gültigen Steuersatz versteuert.

Das ist für dich in der Regel günstiger als wenn du deinen Rentenversicherungsvertrag vor dem 62. Lebensjahr bzw. vor Ablauf der 12 Jahre kündigst. Dann nämlich fällt Abgeltungs- bzw. Kapitalertragssteuer auf deine Gewinne an. Diese beträgt 25 % zuzüglich Solidaritätszuschlag und Kirchensteuer.

Flexibilität in flexiblen Zeiten

Ist die Rente übertragbar? Die Konditionen sind entscheidend

Ob die private Rentenversicherung übertragbar ist, hängt von den jeweiligen Vertragskonditionen ab. Trifft der oder die Sparer:in spezielle Vereinbarungen mit dem Versicherungsanbieter, können die Hinterbliebenen im Todesfall gegebenenfalls auf das angesparte Kapital beziehungsweise auf einen Teil der Rente zugreifen.

Beim Tod während der Ansparphase ist dies über eine Beitragsrückgewähr möglich. Beim Tod nach Rentenbeginn funktioniert die Übertragung über eine Rentengarantiezeit oder eine Hinterbliebenenrenten-Zusatzversicherung.

Optionen für den finanziellen Engpass

Wer keine Beiträge zur privaten Rentenversicherung mehr zahlen kann, hat die Möglichkeit, seinen Vertrag zu kündigen. Diese Entscheidung solltest du allerdings gut überdenken. Denn die Kündigung ist mit finanziellen Verlusten verbunden und sollte die letzt mögliche Option für dich darstellen.

Wie kannst du deine Versicherung im Zweifel kündigen?

Dürfen wir ganz ehrlich sein? Die Kündigung deiner privaten Rentenversicherung ist keine gute Idee – insbesondere wenn dein Vertrag schon älter ist und du gegebenenfalls von einer guten Verzinsung deiner Beiträge profitierst.

Willst du die Sache dennoch durchziehen, ist die Kündigung in der Regel bis 3 Monate vor Ende eines Versicherungsjahres möglich. Dein Versicherer zahlt dir dann einen Rückkaufswert aus. Dieser beläuft sich bei der klassischen Rentenversicherung auf deine bis dato eingezahlten Beiträge und erhaltenen Überschüsse abzüglich der Kosten, die das Versicherungsunternehmen einbehält: Stichpunkt Abschluss- und Verwaltungskosten.

Bei den Fondstarifen richtet sich der Rückkaufswert nach dem Erlös, den der Anbieter nach dem Verkauf deiner Fondsanteile erhält. Befinden sich deine Fonds gerade in einem Tal, ist dies ein denkbar ungünstiger Zeitpunkt, deine Rentenversicherung zu kündigen. Auch hier gehen vom berechneten Kapital noch Versicherungskosten ab.

Die meisten Versicherungen bieten dir in finanziellen Engpässen allerdings weitaus lukrativere Alternativen als die Kündigung an:

- Eine niedrigere Versicherungssumme: Wer die Versicherungssumme reduziert, muss geringere Beiträge einzahlen.

- Beitragsfreistellung: Der oder die Sparer:in kann die Versicherung beitragsfrei stellen. Daraufhin bildet der Versicherer aus den gegebenen Rückkaufswerten eine niedrigere Versicherungssumme. Bis zu einem festgelegten Vertragsablaufdatum sind keine weiteren Beiträge nötig und die bereits eingezahlten Beiträge werden weiterhin verzinst. Doch Vorsicht: Die Beitragsfreistellung gilt nur dann, wenn der oder die Sparer:in das geforderte Mindestguthaben vorweisen kann.

- Beitragsaussetzung: Ist der finanzielle Engpass vorübergehend, bietet sich eine Zahlpause an. Mit einer Beitragsaussetzung oder einer Beitragsstundung kann sich der Rentenversicherte kurzzeitig entlasten. Diese Beiträge müssen dann jedoch später nachgezahlt werden, damit die spätere Rentenleistung nicht sinkt.

Eine weitere Möglichkeit ist es, dass du deine Rentenversicherung verkaufen kannst. Durch den Verkauf deiner Rentenversicherung erhältst du im Schnitt 2 bis 4 % mehr Geld als im Vergleich zur Kündigung. Der Käufer deiner Police bespart den Vertrag weiter und erhält später die Auszahlung. Wenn du einen Hinterbliebenenschutz vereinbart hast, bleibt dieser sogar bestehen. Allerdings fällt er natürlich niedriger aus, falls du versterben solltest, da du bereits Geld vom Ankäufer erhalten hast. Das verrechnet er mit weiteren Kosten mit der Leistung.

Auch die Hinterbliebenen Absicherung ist möglich

Prinzipiell sieht die private Rentenversicherung keinen Schutz der Hinterbliebenen vor. Dementsprechend gehen deine eingezahlten Beiträge vor beziehungsweise nach Renteneintritt an die Versicherungsgemeinschaft über. Grundsätzlich vereinbarst du deinen Versicherungsschutz bis zum Tod. Eine Absicherung der Hinterbliebenen stellt eine sinnvolle vertragliche Ergänzung dar und kann wie folgt aussehen:

Während der Ansparphase

Vor Renteneintritt kannst du eine Beitragsrückgewähr im Todesfall vereinbaren. In diesem Fall erhalten deine Hinterbliebenen die eingezahlten Prämien sowie die bis dahin durch den Versicherer erwirtschafteten Überschüsse. Handelt es sich um eine fondsgebundene Rentenversicherung, so wird das zu dem Zeitpunkt fällige Fondsguthaben ausbezahlt.

Während der Rentenphase

Befindet sich dein Vertrag bereits in der Auszahlungsphase, kannst du dich sowohl für die Beitragsrückgewähr als auch für die Rentengarantiezeit entscheiden. Bei der Beitragsrückgewähr wird das angesparte Kapital im Todesfall an deine Hinterbliebenen ausbezahlt. Hast du eine Sofortrente abgeschlossen, welche einen Todesfallschutz beinhaltet, dann stellt die Summe der Einmalzahlung das Kapital dar. Bei der Rentengarantiezeit wird deinen Hinterbliebenen eine Fortsetzung der Rentenzahlung zugesichert, auch wenn du ablebst. Bei Vertragsabschluss kannst du den Zeitraum der Rentengarantiezeit festlegen und individuell vereinbaren.

Zusammenfassung

- Die individuellen Vertragskonditionen legen fest, ob und inwieweit eine private Rentenversicherung übertragbar ist.

- Es gibt diverse Möglichkeiten, seine Rentenversicherung auch bei finanziellen Engpässen weiterzuführen. Eine Kündigung ist meist die schlechteste Option. Wähl lieber die Beitragsfreistellung.

- Zudem kannst du deine Hinterbliebenen schützen – sowohl während der Anspar- als auch der Rentenphase.

Eine private Rentenversicherung abschließen

Wer eine private Rentenversicherung als Altersvorsorge abschließen möchte, hat online die Wahl zwischen vielen verschiedenen Anbietern und Versicherungsmodellen. Du musst für dich entscheiden, welches Modell dir persönlich zusagt und wie viel Risiko du zugunsten von Renditechancen einzugehen bereit bist. Wichtig ist, dass die Private Rentenversicherung zu dir, deiner Risikoaffinität und deinen persönlichen Lebensumständen passt.

Eine persönliche Beratung ist darum unverzichtbar. Die CLARK Expert:innen beraten dich kostenlos und unverbindlich und finden gemeinsam mit dir heraus, welcher Versicherungstyp du bist und welcher Anbieter und Tarif am besten zu dir passt. So gehst du vor:

Nächste Schritte

- Kontaktiere unsere CLARK Expert:innen. Das geht ganz einfach per Chat in der CLARK App oder indem du uns deine Kontaktdaten hinterlässt.

- Die CLARK Expert:innen beraten dich völlig unverbindlich. Auf Wunsch erhältst du ein individuell auf deine Lebenssituation angepasstes Angebot.

- Du wählst deinen Wunschversicherer. Gemeinsam mit den CLARK Expert:innen stellst du den Antrag und unterschreibst komplett digital. So einfach geht Versicherung heute.

Erhalte jetzt dein Angebot!

Du bist neugierig auf deinen Tarif? Wir beraten dich gerne und vollkommen unverbindlich!

Angebot erhaltenOb bei 20 € Beitragserhöhungen oder im komplexen 20.000 € Schadensfall – Wir sind für dich da!

Mehr als 700.000 Nutzer:innen in Deutschland managen ihre Versicherungen mit CLARK – europaweit sind es sogar über 2 Millionen. Erfahre hier, was sie über CLARK denken.

Das könnte dich auch interessieren

*Auszeichnung “Von Nutzern empfohlen”

CLARK wurde im Rahmen einer unabhängigen Online-Befragung von ServiceValue in Kooperation mit FOCUS-MONEY mehrfach ausgezeichnet – u. a. in den Kategorien “Apps – Von Nutzern empfohlen”(2024) und “Digitale Versicherungsexperten”(2024). Weitere Informationen und die vollständigen Studien findest du hier: Apps – Von Nutzern empfohlen (PDF), Digitale Versicherungsexperten (PDF)