Bereits über 700.000 CLARK Kund:innen

Riester-Rente Höchstbetrag & Mindesteigenbeitrag

Riester-Rente: Mindest- und Höchstbeitrag

Vorsorge-Check über 300.000x genutzt

Große Flexibilität bei Beitragszahlung

Nachhaltiges Investment auf Wunsch

Wir finden für dich die besten Tarife von über 180 Versicherern

Das Wichtigste in Kürze

Staatliche Förderung: Mindestbeitrag ist individuell

Theoretisch darfst du so viel Beitrag in die Riester-Rente einzahlen, wie du möchtest. Empfehlenswert ist es, dass du den Mindesteigenbeitrag zahlst. Nur dann fließen die staatlichen Zulagen zur Rente in voller Höhe in dein Riester-Kapital. Wie hoch dieser Mindestbeitrag ausfällt, unterscheidet sich jedoch von Fall zu Fall. So muss beispielsweise eine alleinstehende Mutter, die Teilzeit arbeitet, weniger Eigenbeitrag zahlen als ein gutverdienender, kinderloser Single. Das ist gerecht – wirft aber eine Frage auf: Wie errechnet sich mein Beitrag?

Auf diese Faktoren kommt es bei Riester an

Grundsätzlich gilt bei Riester: Die Förderung bekommt, wer in die gesetzliche Rentenversicherung einzahlt und einen gewissen eigenen Beitrag zu der staatlich geförderten, privaten Altersvorsorge leistet. Niemand kann sich beispielsweise die volle Grundzulage von 175 € sichern, ohne seinen Riester-Vertrag bedient zu haben.

Wie hoch dein Eigenbeitrag ausfallen muss, hängt vor allem davon ab,

- ob du ein Gehalt beziehst

- wie viel du im Jahr verdienst (Höhe des Bruttojahresgehalts)

- ob du Kinder hast und

- wann diese Kinder geboren worden sind.

Welche Förderung dir zusteht, stellt das Finanzamt anhand deiner Steuererklärung fest. Das bedeutet: Hast du beispielsweise 2023 Beiträge eingezahlt, bekommst du die Riester-Förderung im Jahr 2024. Du musst die Zulagen lediglich beantragen. Dazu nutzt du die Anlage AV deiner Steuererklärung. Für die Überweisung des Geldes an den Versicherer ist die Zentrale Zulagenstelle für Altersvermögen (ZfA) zuständig.

Persönlichen Eigenbeitrag ausrechnen

Wie viel Beitrag du mindestens für die Riester-Rente einzahlen solltest, kannst du mit einer simplen Formel selbst ermitteln:

Bruttojahresgehalt des letzten Jahres mal 0,04, maximal jedoch 2.100 €, minus zu erwartende Zulagen = Mindesteigenbeitrag

Schauen wir zunächst auf den ersten Teil der Gleichung: Gehalt mal 0,04. Der Gesetzgeber sieht vor, dass du mindestens 4 % deines letzten Bruttojahresgehalts – also dein vertraglich festgeschriebenes Gehalt vor Abzug von Steuern und Sozialabgaben – für die Riester-Rente einplanst, maximal jedoch 2.100 €. Angenommen du verdienst 25.677 € brutto im Jahr. Dann multiplizierst du diesen Betrag mit 0,04 und erhältst so die 4 %: 1.027,08 €.

Jetzt ziehst du davon die Altersvorsorgezulagen ab, die du vom Staat erwarten kannst. Die Grundzulage beträgt 175 €. Für jedes Kind, das noch kindergeldberechtigt ist, bekommst du ebenfalls eine Zulage. Die volle Zulage für Nachwuchs, der bis 2007 geboren wurde, liegt bei 185 €. Für ein Kind, das ab 2008 zur Welt kam, zahlt der Staat eine Riester-Zulage in Höhe von 300 €.

Die Summe, die sich aus dieser Rechnung ergibt, ist der Mindesteigenbeitrag. Wenn du ihn in deinen Riester-Vertrag einzahlst, hast du deine Schuldigkeit getan: Die Zentrale Zulagenstelle für Altersvermögen (ZfA) wird die Zulagen in voller Höhe an deinen Versicherer überweisen. Zahlst du weniger, sinken deine Zulagen zur Rente. Dein Vertrag läuft aber auch in diesem Fall weiter.

Schließ deine Rentenlücke

Ein oft unterschätztes Risiko – die Rentenlücke in Deutschland. Mit der gesetzlichen Altersrente wirst du deinen Lebensstandard im Rentenalter nicht halten können. Sicher dich ab und schließ deine Rentenlücke.

Der beste Altersvorsorge-Tarif – für dich

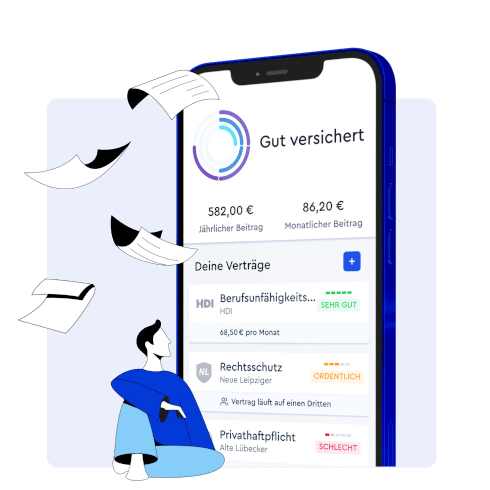

Unser Algorithmus vergleicht Tausende Tarife von über 180 Versicherern, um das beste Altersvorsorgeprodukt zu finden, das ideal zu dir passt.

Finde Versicherungslücken bevor sie dich finden

CLARK prüft und bewertet deine bestehenden Verträge – unabhängig und transparent. So erkennst du, ob du bei deinen Versicherungen sparen oder deine Leistungen verbessern kannst.

Beispiel Eigenbeitrag Riester-Rente

Veronika arbeitet als Krankenschwester. Sie hat einen Sohn, geboren 2009. Ihr Einkommen betrug 2022 brutto 34.567,77 €. 4 % davon sind 1.382,71 €. Für 2022 konnte sie die Grundzulage von 175 € und die Kinderzulage von 300 € voraussetzen.

Also zahlte sie 2023 insgesamt 907,71 € in ihren Riester-Vertrag ein (1.382,71 – 175 – 300 = 907,71).

2023 bekam Veronika eine Gehaltserhöhung. Sie verdient nun 39.789,86 € brutto. Abzüglich der Zulagen, die ihr 2023 gutgeschrieben werden, beträgt ihr Mindesteigenbeitrag, den sie 2024 zahlen muss, nunmehr 1.116,59 €.

Zusammenfassung

- Der Mindestbeitrag zur Riester-Rente ist individuell.

- Um Anspruch auf die vollen Zulagen zu haben, müssen 4 % des letztjährigen Bruttogehalts abzüglich zu erwartender Zulagen eingebracht werden.

Sockelbeitrag: Altersvorsorge für 5 € monatlich

Doch was, wenn du deinen Job verloren hast, also auch kein Einkommen beziehst? Dann kann dein Riester-Vertrag gefördert werden, wenn du den sogenannten Sockelbeitrag entrichtest. Darunter versteht der Gesetzgeber eine pauschale Mindest-Eigensparleistung von 60 € im Jahr. Das entspricht 5 € im Monat für die künftige Rente. Diese geringe Summe ist das absolute Minimum, das ein:e Riester-Sparer:in aufbringen muss.

Dank Sockelbetrag können auch einkommensschwache Menschen die volle Förderung beanspruchen. Dazu zählen vor allem Empfänger:innen von Bürgergeld-Leistungen. Aber auch kinderreiche Eltern, die im Job wenig verdienen, zahlen oft den Sockelbeitrag an ihren Versicherer. Sie sichern sich mit nur 60 € den Anspruch auf hohe staatliche Zulagen zu ihrer privaten Altersvorsorge.

Beispielrechnung Sockelbeitrag

Maja und Tom haben 5 Kinder, für die sie Kindergeld beziehen. Beide beziehen eher geringe Einkommen und erreichen beim Riestern die maximale Förderung.

Das erste Kind wurde 2006 geboren. 2008 kamen Zwillinge zur Welt. 2017 und 2018 vergrößerten 2 Nesthäkchen die Familie.

Maja verdient als Frisörin 22.000 € brutto im Jahr. Tischler Tom arbeitet Teilzeit und bekommt 14.000 € brutto. Beide haben einen Riester-Vertrag.

4 % von Majas Bruttoeinkommen: 880 € Grundzulage: 175 € Kinderzulage 1. Kind: 185 € Kinderzulage 2. und 3. Kind (je 300 €): 600 € Mindesteigenbeitrag: keiner Sockelbeitrag: 60 €

4 % von Toms Bruttoeinkommen: 560 € Grundzulage: 175 € Kinderzulage 4. und 5. Kind (je 300 €): 600 € Mindesteigenbeitrag: keiner Sockelbeitrag: 60 €

Gut zu wissen: Ein Bürgergeld-sicheres Investment

Die Riester-Rente verfolgt das Ziel, jedem die Chance auf eine private Altersabsicherung zu ermöglichen und Altersarmut vorzubeugen. Darum ist die Riester-Rente auch Bürgergeld-sicher. Heißt: Wenn du Arbeitslosengeld II beziehst, wird das Vermögen in deinem Riester-Vertrag bei der Bedürftigkeitsermittlung nicht berücksichtigt. Du bekommst ALG II und darfst deinen Vertrag weiter behalten und besparen. Obwohl du keiner sozialversicherungspflichtigen Beschäftigung nachgehst, erhältst du trotzdem die vollen staatlichen Zulagen.

Auch wenn du später in der Rente auf Grundsicherung angewiesen bist, wird dir ein Riester-Vertrag nicht nachteilig ausgelegt. Mit einem eigenen Riester-Vertrag hast du im Alter immer mehr als die Grundsicherung.

Zusammenfassung

- Für Geringverdienende reichen schon 5 € monatlich für die vollen Riester-Zulagen.

- Ein Riester-Vertrag ist Bürgergeld-sicher.

- Riester-Sparer:innen haben in der Rente immer mehr als die Grundsicherung.

Höchstbetrag der Riester-Rente

Du darfst so viel in die staatlich geförderte Altersvorsorge einzahlen wie du möchtest. Die staatliche Förderung beziehungsweise dein Steuervorteil sind allerdings gedeckelt: Der Riester-Höchstbetrag liegt bei 2.100 € pro Jahr inklusive Zulagen. Die vollen Zulagen erhältst du bereits ab einem Beitrag von 4 % deines letzten Jahresbruttogehalts. Entsprechen 4 % mehr als 2.100 €, erhältst du die volle Förderung dennoch ab dem Riester-Höchstbetrag von 2.100 €.

Konkret bedeutet das: Steht dir ausschließlich die Grundzulage zu, wirst du bis zu einem Eigenbeitrag von 1.925 € gefördert. Hast du ein nach 2007 geborenes Kind, schießt der Staat weitere 300 € hinzu. Demnach investierst du 1.625 €, wenn du den steuerlich absetzbaren Riester-Höchstbetrag einhalten möchtest.

Anhand deiner Steuererklärung prüft das Finanzamt, welche Art der staatlichen Riester-Förderung besser für dich ist. Erzielst du ein hohes Einkommen und hast keine Kinder, könnte ein Sonderausgabenabzug mehr Rendite einbringen als direkte Zulagen. Welchen Eurobetrag dir der Staat bei der Einkommenssteuer erlässt, hängt von deinem persönlichen Steuersatz ab.

Riester-Fondssparplan erwägen

Falls du mehr als den Höchstbetrag in die Riester-Rente stecken kannst, schau dir Riester-Fondssparpläne an. Zwar kannst du die „zu viel gezahlten“ Beiträge nicht hier und heute von der Steuer absetzen. Du profitierst davon aber im Alter. Denn das überzahlte Riester-Kapital wird weniger stark besteuert als bei einer klassischen Riester-Rente. Das Finanzamt rechnet nur die Hälfte des erzielten Gewinns nach dem Steuersatz ab, der im Alter für dich gilt. Solltest du also grundsätzlich beispielsweise 25 % Steuer berappen, fallen auf die überzahlten Beiträge und ihre Überschüsse nur 12,5 % Steuer an.

Diesen Vorteil eines Sparplans verschaffst du dir, sofern du deine Riester-Rente frühestens mit 62 Jahren beanspruchst. Zudem muss der Riester-Fondssparplan zu Rentenbeginn mindestens 12 Jahre bestanden haben.

Bevor du jedoch zusätzliches Geld in deinen Riester-Vertrag investierst, lass dich zu alternativen Formen der Altersvorsorge beraten. Denn wegen der Beitragsgarantie der Riester-Rente kann die Verzinsung vergleichsweise gering ausfallen. Das CLARK Team hilft dir bei allen Fragen rund um Riester gerne weiter.

Zusammenfassung

- Du kannst so viel in deinen Riester-Vertrag ansparen, wie du möchtest.

- Eine Förderung gibt es aber nur bis zu 2.100 € jährlich, inklusive Zulagen.

- Wer mehr als die 2.100 € einzahlen will, für den könnte wegen der steuerlichen Behandlung ein Riester-Fondssparplan interessant sein.

Riestern für Paare

Heiraten zwei Riester-Sparende, laufen beide Verträge weiter. Das heißt: Beide erwerben mit dem jeweiligen Mindesteigenbeitrag Anspruch auf die volle Grundzulage. Beide können außerdem zu Steuervorteilen beitragen, denn der steuerlich absetzbare Höchstbetrag verdoppelt sich von 2.100 € auf 4.200 €.

Wenn das Paar Kinder hat, fließt die Kinderzulage pro Kind genau einmal (wie in unserem Beispiel mit Maja und Tom, das du weiter oben findest). In der Regel an die Mutter. Mitunter kann es sich aber rentieren, die zu erhaltenden Zulagen auf den Vater zu übertragen. Dazu informiert ihr eure jeweiligen Versicherer und passt eure Steuererklärung an (Anlage AV).

Förderberechtigte Ehepartner:innen

Angenommen, nur in eurer Ehe zahlst nur du vor der Heirat Beiträge an die Deutsche Rentenversicherung gezahlt. Dann warst auch nur du die Person, die einen Riester-Vertrag abschließen durfte. Deine bessere Hälfte ar bislang im Rahmen der Riester-Rente nicht förderfähig. Die Ehe beziehungsweise eingetragene Partnerschaft ändert dies nun. Ehepartner:innen von Riester-Versicherten dürfen einen Vertrag abschließen und werden so auch förderberechtigt. Als jährlicher Riester-Beitrag genügt der Sockelbetrag. Die Zulagen fließen dann in vollem Umfang. Ein nennenswerter Steuervorteil ergibt sich aus der Zahlung des Sockelbetrags von 60 € hingegen nicht: Der steuerlich absetzbare Betrag steigt von 2.100 € nur auf 2.160 €. Anders als bei Verträgen, die unabhängig voneinander laufen, ist keine Verdoppelung vorgesehen.

Zusammenfassung

- Wenn beide Ehepartner mit eigenem Vertrag für Riester sparen, können beide Zulagen bekommen. Der maximale Betrag, den sie von der Steuer absetzen können, steigt auf 4.200 €.

- Zulagen für gemeinsame Kinder gibt es aber nur einmal.

- Hat die Ehepartner:in vor der Heirat keine Riester-Förderung erhalten, ist dies durch den/die andere:n Ehepartner:in möglich. Ein Beitrag von 60 € reicht aus, um die Förderzulagen zu erhalten.

Nächste Schritte

- Kontaktiere unsere CLARK Expert:innen. Das geht ganz einfach per Chat in der CLARK App oder indem du uns deine Kontaktdaten hinterlässt.

- Die CLARK Expert:innen beraten dich völlig unverbindlich. Auf Wunsch erhältst du ein individuell auf deine Lebenssituation angepasstes Angebot.

- Du wählst deinen Wunschversicherer. Gemeinsam mit den CLARK Expert:innen stellst du den Antrag und unterschreibst komplett digital. So einfach geht Versicherung heute.

Erhalte jetzt dein Angebot!

Du bist neugierig auf deinen Tarif? Wir beraten dich gerne und vollkommen unverbindlich!

Angebot erhaltenOb bei 20 € Beitragserhöhungen oder im komplexen 20.000 € Schadensfall – Wir sind für dich da!

Mehr als 700.000 Nutzer:innen in Deutschland managen ihre Versicherungen mit CLARK – europaweit sind es sogar über 2 Millionen. Erfahre hier, was sie über CLARK denken.

Das könnte dich auch interessieren

*Auszeichnung “Von Nutzern empfohlen”

CLARK wurde im Rahmen einer unabhängigen Online-Befragung von ServiceValue in Kooperation mit FOCUS-MONEY mehrfach ausgezeichnet – u. a. in den Kategorien “Apps – Von Nutzern empfohlen”(2024) und “Digitale Versicherungsexperten”(2024). Weitere Informationen und die vollständigen Studien findest du hier: Apps – Von Nutzern empfohlen (PDF), Digitale Versicherungsexperten (PDF)