Bereits über 700.000 CLARK Kund:innen

Wohn-Riester Nachteile

Vorteile und Nachteile des Wohn-Riesterns

Über 180 Versicherer

Vorsorge-Check über 300.000x genutzt

Große Flexibilität bei Beitragszahlung

Nachhaltiges Investment auf Wunsch

Wir finden für dich die besten Tarife von über 180 Versicherern

Das Wichtigste in Kürze

Diese Seite im Überblick

Per Riester bausparen: Vorteile

Ob der Wohn-Riester sinnvoll ist, wird auch unter Expert:innen heiß debattiert. Letztlich muss jeder Vergleich von Wohn-Riester-Produkten mit anderen Formen der Altersvorsorge die individuelle Situation berücksichtigen. Vieles hängt vom Einkommen, den finanziellen Möglichkeiten, dem Familienstand und der persönlichen Risikobereitschaft ab.

Alten Riester-Vertrag umwidmen

Das gesamte Riester-Konstrukt mag übermäßig komplex erscheinen. In einem wesentlichen Punkt erweist es sich aber als flexibel: Du darfst dein Guthaben inklusive der staatlichen Förderung aus einem bestehenden Riester-Vertrag in den Wohn-Riester umschichten. So wird aus der Riester-Rente eine Altersvorsorge per Wohneigentum.

Die gleiche Möglichkeit besteht für die anderen Riester-Produkte. Hast du beispielsweise einen Riester-Fondssparplan, darfst du dein Vermögen entnehmen und den Kredit für eine Immobilie bedienen. Voraussetzung ist, dass du das Haus oder die Wohnung selbst bewohnst. Auch ein alter Riester-Banksparplan lässt sich für ein Wohn-Riester-Darlehen nutzen.

Staatliche Zulagen direkt fürs Eigenheim

Der große Vorteil der Riester-Rente sind Zulagen vom Staat. Die Beträge können sich durchaus sehen lassen. So bekommst du beispielsweise für jedes Kind, das ab 2008 geboren wurde, Jahr für Jahr 300 € Zulage. Die Kinderzulagen fließen zusätzlich zu den 175 € Grundzulage, die Riester-Sparer:innen zustehen. Voraussetzung ist, dass du den Mindesteigenbeitrag entrichtest.

Wenn du explizit einen Riester-Bausparvertrag geschlossen hast, fließen die Zulagen automatisch in die Tilgung deines Darlehens. Du musst sie wie bei jedem Riester-Produkt lediglich beantragen.

In einem gewöhnlichen Riester-Vertrag dienen die Zulagen dazu, auf eine Riester-Rente zu sparen. Die Förderung bleibt aber erhalten, wenn du stattdessen künftig den Darlehensvertrag für eine Immobilie bedienst. Dazu musst du deinen alten Riester-Vertrag in einen Wohn-Riester umwandeln. Den Antrag stellst du bei deinem Versicherer.

Schließ deine Rentenlücke

Ein oft unterschätztes Risiko – die Rentenlücke in Deutschland. Mit der gesetzlichen Altersrente wirst du deinen Lebensstandard im Rentenalter nicht halten können. Sicher dich ab und schließ deine Rentenlücke.

Der beste Altersvorsorge-Tarif – für dich

Unser Algorithmus vergleicht Tausende Tarife von über 180 Versicherern, um das beste Altersvorsorgeprodukt zu finden, das ideal zu dir passt.

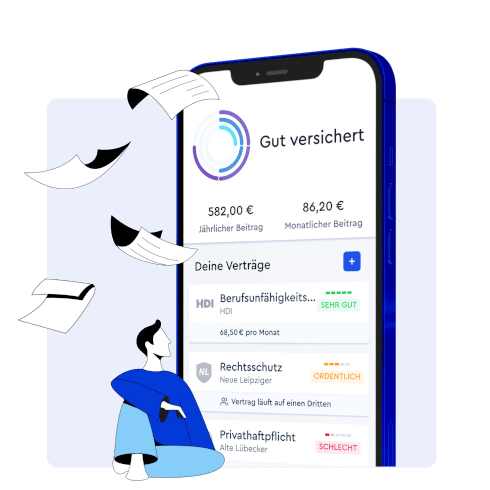

Finde Versicherungslücken bevor sie dich finden

CLARK prüft und bewertet deine bestehenden Verträge – unabhängig und transparent. So erkennst du, ob du bei deinen Versicherungen sparen oder deine Leistungen verbessern kannst.

Steuervorteile nutzen

Die zweite Säule der staatlichen Riester-Förderung sind steuerliche Vorteile. Sie ergeben sich nicht nur für Arbeitnehmer:innen, die im Alter eine Riester-Rente beziehen möchten, sondern auch beim Wohn-Riester.

Als Sparer:in darfst du deine Beiträge zusammen mit den Zulagen bei der Einkommenssteuer geltend machen. Eventuell ergibt sich so ein Sonderausgabenabzug.

Du darfst maximal 2.100 € Beitrag pro Jahr von der Steuer absetzen, abzüglich der potenziellen Zulagen. Bei einem Ehepaar aus 2 Riester-Sparern verdoppelt sich dieser Betrag.

Die Steuer wird dir auf deine Einkommenssteuer gutgeschrieben. Das per Riester-Förderung eingesparte Steuergeld steckst du in deinen Bausparvertrag. Dafür nimmst du dein Recht auf Sondertilgung in Anspruch.

Kredit schneller abzahlen

Ein Wohn-Riester kann dir helfen, das Darlehen für dein selbst genutztes Wohneigentum zurückzuzahlen. Die Laufzeit der Finanzierung verkürzt sich um etliche Monate bis wenige Jahre. Du kannst von einem Wohn-Riester-Bausparvertrag also profitieren, indem du am Ende weniger Raten an den Kreditgeber überweist. Dein Einkommen steht dir schneller wieder für andere Anschaffungen zur Verfügung.

Zusammenfassung

- Ein klassischer Riester-Vertrag lässt sich in einen Wohn-Riester umwandeln.

- Die Zulagen vom Staat helfen, ein Eigenheim schneller abzuzahlen.

- Steuervorteile kommen ebenfalls dem Bausparen zugute.

Riester-Förderung fürs Wohnen: Nachteile

Die Wohn-Riester-Förderung ist an bestimmte Voraussetzungen geknüpft. Du darfst sie nur in Anspruch nehmen, wenn du kein „förderschädliches Verhalten“ an den Tag legst. Außerdem muss das Darlehen deines Kreditpartners bis zum Rentenbeginn getilgt sein. Ein weiterer Haken ist für manche Riester-Sparer:innen die Steuer.

Förderung kann verloren gehen

Die wichtigste Regel beim Wohn-Riestern lautet: Bleibe in deinem geförderten Eigenheim wohnen. Solltest du in die Verlegenheit kommen, das Haus oder die Wohnung veräußern zu müssen, verlangt der Staat die Zulagen zurück. Auch die gewährten Steuervorteile gehen möglicherweise verloren. Das kann zu einer empfindlichen Nachzahlung führen. Fällig würde sie auf einen Schlag.

Zwangsläufig sesshaft – wegen staatlicher Zulagen

Wenn der Wohn-Riester Nachteile hat, die sich nicht durch planvolles Handeln ausgleichen lassen, dann ergeben sie sich aus dem Selbstnutzungsgebot. Als Besitzer:in einer geförderten Immobilie darfst du nur mit Erlaubnis der Zulagenstelle verkaufen oder vermieten.

Ungestraft umziehen darfst du, wenn

- der Verkauf der geförderten Immobilie innerhalb von 5 Jahren ein neues selbst bewohntes Zuhause finanziert,

- du eine Weile im Ausland lebst und deine Immobilie vermietest,

- die Ehe in die Brüche geht,

- dein:e Ehepartner:in stirbt oder

- dein Rentenbeginn schon 20 Jahre zurückliegt.

Tilgung bis zur Rente

Grundsätzlich darfst du einen Bausparvertrag mit der Bank oder Bausparkasse deiner Wahl flexibel aushandeln. Kommt ein Riester-Vertrag ins Spiel, gibt es für die Finanzierung eine klare Vorgabe des Staates: Das Darlehen für dein Eigenheim muss bis zur Rente getilgt sein. Spätestens mit dem 68. Geburtstag sollst du dank Förderung und dank deiner Tilgungen schuldenfrei sein. Das muss so auch schon im Vertrag stehen.

Nachgelagerte Besteuerung bedenken

Wie bei jedem anderen Riester-Vertrag musst du die Summe, die du mehr oder minder steuerfrei ansparst, später versteuern. In der Regel erwachsen daraus aber nur Nachteile, wenn die oder der Wohn-Riester-Sparer:in diese Pflicht verdrängt.

Wohnförderkonto: deine Akte bei der Zulagenstelle

Die Besteuerung erfolgt beim Wohn-Riester über ein Wohnförderkonto. Der Begriff ist ein bisschen irreführend, weil auf einem Konto im allgemeinen Sprachgebrauch Geld liegt. Die Zentrale Zulagenstelle nutzt das vermeintliche Konto aber lediglich, um die geförderten Leistungen zu verzeichnen. Im Grunde handelt es sich also um wenig mehr als deine persönliche Akte. Sie wird bis zur Finanzierung deiner Immobilie gepflegt und dann sozusagen auf Wiedervorlage gelegt. Bis du in Rente gehst.

2 % Aufschlag pro Jahr

Als Rentner:in musst du die im Förderkonto abgebildete Summe versteuern. Sie ergibt sich über die Jahre aus deinen Beiträgen beziehungsweise Tilgungsleistungen für deine Immobilie. Hinzu kommen Zinsen – und das ist fair. Denn in Finanzgeschäften müssen die Beteiligten die Inflation bedenken.

Verständlicherweise möchte der Staat bei der mitunter jahrzehntelangen Förderung nicht den gesamten Kaufkraftverlust schultern. Die Zulagenstelle rechnet deshalb auf deine Einzahlungen plus Zulagen pro Jahr 2 % Zinsen hinzu. Du entrichtest die Steuern also auf ein verzinstes Vermögen.

Wohn-Riester meistens kein Nachteil bei der Steuer

Wer rechtzeitig Rücklagen bildet, um die Zinsen aufzufangen, der fällt angesichts der Steuerschuld auch nicht vom Stuhl. Ohnehin erweist sich die Besteuerung ab Rentenbeginn für die meisten Sparer:innen als Plusgeschäft. Denn die Steuerschuld hängt vom individuellen Steuersatz ab – und als Rentner:in wirst du weniger Steuern zahlen als zuvor als Angestellte:r.

Zusammenfassung

- Im Vergleich mit einem nicht geförderten Bausparvertrag kann sich der Riester-Bausparvertrag als unflexibel erweisen. Das betrifft beispielsweise den Weiterverkauf oder die Vermietung der Immobilie.

- Das Darlehen für die Wohnimmobilie muss bis zur Rente abbezahlt sein.

- Die Förderung des Bausparvertrags gibt es nicht gratis. Das Riester-Darlehen wird im Alter besteuert.

Einen Riester-Vertrag abschließen

Eine private Altersvorsorge abzuschließen ist ein wichtiger Schritt zur finanziellen Absicherung und Unabhängigkeit im Alter, den man gar nicht früh genug gehen kann. Dafür braucht es nicht einmal viel Geld.

Ob ein Riester-Vertrag für dich jedoch das beste Vorsorgeprodukt ist, ist maßgeblich von deiner persönlichen Lebenssituation abhängig. Darum ist eine persönliche Beratung so wichtig. Lass dich deshalb unbedingt beraten. Unsere CLARK Expert:innen helfen dir dabei, durch den Vorsorge-Dschungel zu navigieren. Sie gehen mit dir deine finanzielle Situation durch, ermitteln deinen Bedarf und finden für dich das Angebot, das am besten zu dir und deiner Lebenssituation passt.

Nächste Schritte

- Kontaktiere unsere CLARK Expert:innen. Das geht ganz einfach per Chat in der CLARK App oder indem du uns deine Kontaktdaten hinterlässt.

- Die CLARK Expert:innen beraten dich völlig unverbindlich. Auf Wunsch erhältst du ein individuell auf deine Lebenssituation angepasstes Angebot.

- Du wählst deinen Wunschversicherer. Gemeinsam mit den CLARK Expert:innen stellst du den Antrag und unterschreibst komplett digital. So einfach geht Versicherung heute.

Erhalte jetzt dein Angebot!

Du bist neugierig auf deinen Tarif? Wir beraten dich gerne und vollkommen unverbindlich!

Angebot erhaltenOb bei 20 € Beitragserhöhungen oder im komplexen 20.000 € Schadensfall – Wir sind für dich da!

Mehr als 700.000 Nutzer:innen in Deutschland managen ihre Versicherungen mit CLARK – europaweit sind es sogar über 2 Millionen. Erfahre hier, was sie über CLARK denken.

Das könnte dich auch interessieren

*Auszeichnung “Von Nutzern empfohlen”

CLARK wurde im Rahmen einer unabhängigen Online-Befragung von ServiceValue in Kooperation mit FOCUS-MONEY mehrfach ausgezeichnet – u. a. in den Kategorien “Apps – Von Nutzern empfohlen”(2024) und “Digitale Versicherungsexperten”(2024). Weitere Informationen und die vollständigen Studien findest du hier: Apps – Von Nutzern empfohlen (PDF), Digitale Versicherungsexperten (PDF)